11일 보험사·회계법인보험업 최고책임자 간담회무·저해지상품 납입완료 시점 해지율 가정 0.1%일부 보험사 '예외모형' 선택 움직임에 '간접 경고'

11일 금감원은 이세훈 수석부원장 주재 '금리 하락기의 IFRS17 안정화 및 보험사 리스크관리'를 주제로 주요 보험사 및 회계법인 경영진과 간담회를 개최했다고 밝혔다.

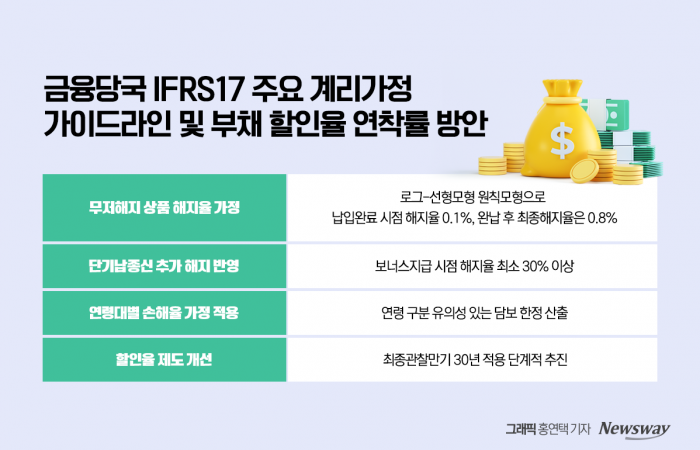

앞서 지난 7일 금융당국은 IFRS17 주요 계리가정 가이드라인 및 보험부채 할인율 현실화 연착륙 방안을 발표했다. 무·저해지상품 납입완료 시점 해지율 가정을 0.1%로, 단기납종신의 해지율을 최소 30% 이상으로 설정하는 것이 골자다. 보험부채 할인율은 최종관찰만기 30년 적용을 단계적으로 추진한다.

특히 해지율 개선과 관련해 당국의 원칙 제시에도 실적악화를 우려해 예외모형을 선택하는 보험사가 늘어날 것이란 우려에 대해 금감원은 "시장에서 이를 예의주시하고 있는 만큼 우(愚)를 범하지 않을 것으로 기대한다"며 우회적으로 압박했다.

금감원은 "근시안적 실적경쟁에 얽매여 IFRS17 원칙 및 도입 취지를 훼손해서는 안 된다"며 "2024년 IFRS17 계도기간 내 모든 이슈가 정리될 수 있도록 보험업계와 회계법인이 맡은 바 역할을 다 해 달라"고 당부했다.

아울러 "듀레이션을 적절히 매칭한 보험사는 금리하락시에도 지급여력비율(K-ICS·킥스) 영향이 미미하거나 오히려 개선됐다"며 "금융시장 불확실성이 커지는 상황에서 보다 적극적인 리스크관리가 필요하다"고 강조했다.

참석자들은 금융당국의 적극적 지도에 업계의 이행 노력이 더해져 시행 초기 회계 혼선은 상당 부분 완화된 것으로 평가했다. 금감원은 회계오류를 수정하는 과정에서 일부 보험사 재무성과에 큰 변동이 있었으나, 제도 시행 초기 시행착오는 점차 줄어들 것으로 평가했다.

또 참석자들은 IFRS17 도입으로 금리변동에 따른 보험부채 영향이 커진 가운데 지난 2년간 변동성 확대가 경영상 어려움으로 작용했다고 토로했다.

이에 금감원은 과거 금리 변동기마다 보험업권 재무건전성이 악화되는 현상이 여러 차례 반복됐음에도 시장리스크 관리가 여전히 미흡한 측면에 대해 아쉬움을 표명했다.

금감원은 '리스크관리 소홀-건전성 악화-규제유예'의 악순환이 끊어질 수 있도록 보험개혁회의 결정사항을 차질없이 추진하겠다는 계획이다.

또 ▲무‧저해지 상품의 해지율 추정시 원칙모형이 아닌 예외모형 적용회사 중 원칙모형과의 CSM 차이가 큰 회사 ▲불완전 판매 등 소비자피해를 유발시키는 판매채널에 대한 영업 의존도가 높은 회사 ▲2025년도 경영계획 수립시 수입보험료 등 외형성장률을 지나치게 높게 설정한 회사는 2025년 우선 검사대상으로 정해 집중 검사하겠다는 방침이다.

관련기사

뉴스웨이 김민지 기자

kmj@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글