NH투자증권, 상반기 IPO 18곳 중 5곳 주관한투증권 2곳 그쳐···공모금액도 380억원 불과‘티슈진’ 불똥···나란히 외국 바이오사 상장 주선 일시 제한

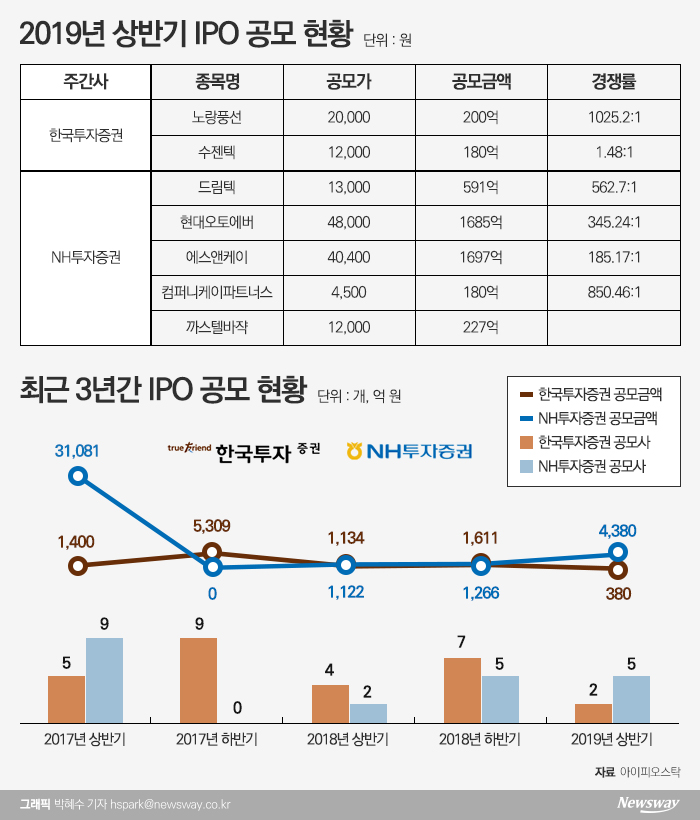

2일 한국거래소에 따르면 올해 상반기 IPO 시장에 신규 상장한 기업은 유가증권 2개사, 코스닥 16개사 등 총 18개사다. 상반기 공모금액은 전년 동기 대비 40% 늘어난 1조950억원을 기록했다. 현대오일뱅크, 바디프랜드, 교보생명 등 IPO 대어들의 상장이 불투명해지며 시장 부진의 우려가 있었지만 1000억원대 중형급 기업들이 공모 규모를 이끌었다.

NH투자증권은 상반기 IPO 시장에서 드림텍, 현대오토에버, 에스앤케이, 컴퍼니케이파트너스, 까스텔바쟉 등 5개사의 주관을 맡았다. 이중 에스앤케이(1697억원)과 현대오토에버(1685억원)는 에코프로비엠(1728억원)에 이어 공모금액 기준 2위와 3위에 오르는 성과를 얻었다. 상반기 공모 총 금액은 4380억원으로 상반기 전체 규모의 40%를 차지하며 상반기 주관실적 1위를 달성했다.

주관을 맡은 5개사의 공모 흥행도 이어졌다. 대표 주관을 맡은 5개사 중 현대오토에버와 컴퍼니케이파트너스는 공모 희망 밴드 상단을 초과했고 드림텍과 에스앤케이는 밴드 상단가로 공모를 진행했다. 공모가가 희망 밴드 하단에 미치지 못한 기업은 지난 5월 공모를 진행한 까스텔바쟉이 유일했다.

반면 한국투자증권은 상반기 다소 아쉬운 IPO 성적을 기록했다. 대표 주관을 맡은 곳은 노랑풍선과 수젠텍 등 2개사에 그쳤고 공모 총 금액 역시 380억원에 불과했다. 특히 수젠텍의 경우 투자 열기가 높은 바이오 업종임에도 불구하고 1.48:1이라는 저조한 경쟁률을 기록했다. 수젠텍의 공모가 역시 희망금액에 턱없이 부족한 1만2000원에 그쳤다.

오는 4일 상장을 앞둔 화장품 용기 제조기업 펌텍코리아 역시 흥행 부진에 시달리고 있다. 한국투자증권이 대표 주관을 맡은 펌텍코리아는 지난 25일부터 이틀간 공모 청약을 진행했지만 경쟁률이 0.51:1에 그치며 올해 들어 진행한 청약 가운데 가장 낮은 경쟁률을 기록했다. 일반 청약 종료 후 기관투자자를 상대로 완판을 기록하긴 했으나 자칫 실권주가 발생해 한투증권이 이를 떠안을 위험이 있는 상황이었다.

업계에서는 IPO라이벌이자 IB전문가를 수장으로 둔 두 회사의 엇갈린 행보에 주목하고 있다. 1963년생인 정일문 한국투자증권 사장과 1964년생인 정영채 NH투자증권 사장은 각각 20년 넘게 IB업계에 몸담아 ‘IB통’, ‘IPO의 귀재’로 꼽힌다. 정일문 사장은 지난해 11월, 정영채 사장은 같은 해 3월 각각 대표이사 사장에 선임됐다.

NH투자증권 관계자는 “상반기 18건 중 5건을 주관한 만큼 괜찮은 성적을 거뒀다고 본다”며 “중형급 공모건도 착실히 진행했기 때문에 초대형 건이 없다 하더라도 현재 시장 상황에서 좋은 건을 만들어낸 결과”라고 밝혔다.

한국투자증권 관계자는 “IPO의 경우 증권사가 적극적으로 성과를 만들어낼 수 있는 사업이 아니다. 기본적으로 상장을 원하는 기업이 많아야 하고, 시장이 안 좋거나 투자 심리가 위축되거나 한다면 실적이 줄어들 수밖에 없다”며 “하반기 규제 완화 분위기 속 기술특례상장을 긍정적으로 검토 중인 기업들이 다수 있는 것으로 알고 있다”고 설명했다.

다만 하반기 NH투자증권과 한국투자증권의 IPO 일정엔 차질이 불가피할 전망이다. 양 사는 상반기 IPO 시장을 흔들었던 코오롱티슈진을 나란히 주관했는데, 한국거래소는 이에 대한 책임을 물어 양 사의 외국 기업 기술특례 상장주선인 자격을 내년 11월까지 제한한다고 밝혔다. 외국계 기업의 기술특례 상장 주관을 준비 중이던 양 사엔 직격탄이 될 수밖에 없는 상황이다.

증권업계 관계자는 “백화점에 입점한 식품을 먹고 탈이 났다면 입점한 제조업체에 따질 일이지 백화점에 따질 일은 아니지 않느냐”며 “외국 기업의 상장 주선에 차질이 생긴다면 국내 기업들의 상장 주관에도 어려움이 생길 것이다. 평판이 중요한 IPO 시장에서 타격이 클 수밖에 없다”고 토로했다.

IB업계 관계자는 “상반기 IPO시장은 1분기 이후 2분기 들어 잠시 숨고르기에 들어간 모양새”라며 “하반기에 풍부한 IPO 물량이 준비 중이어서 다시 한번 달아오를 전망”이라며 “지난 4월 한달간 예비심사를 청구한 기업 수가 28개에 달하는 등 연내 상장을 목표로 절차를 준비하는 기업이 많아 3분기에 IPO가 집중될 것으로 예상된다”고 설명했다.

관련기사

뉴스웨이 허지은 기자

hur@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글