한화그룹, 롯데카드 인수전 불참이달 말께 우선협상대상자 선정

롯데카드의 경우 한화그룹이 인수 의사를 접고 중도 하차하면서 하나금융의 인수 가능성이 높아졌다. 롯데손보는 MBK파트너스 등 사모펀드(PEF) 운용사들이 인수를 놓고 각축전을 벌일 전망이다.

금융권에 따르면 롯데지주가 이날 진행한 롯데카드, 롯데손보 매각 본입찰에는 지난 2월 선정된 적격예비인수후보(숏리스트)들이 참여했다.

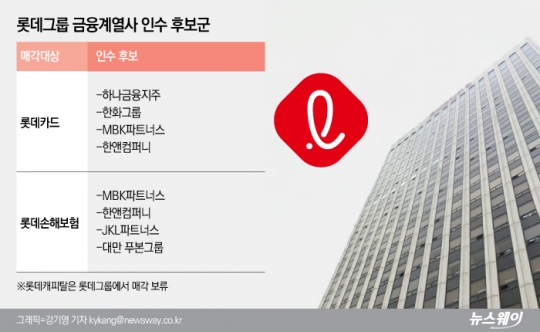

롯데카드 적격예비인수후보는 하나금융, 한화그룹, MBK파트너스, 한앤컴퍼니, IMM프라이빗에쿼티 등 5곳이다. 롯데손보 숏리스트에는 MBK파트너스, 한앤컴퍼니, JKL파트너스, 대만 푸본그룹, 유니슨캐피탈 등 5곳이 포함됐다.

롯데지주 관계자는 “기밀유지협약 조항에 따라 구체적인 내용을 밝히기는 어렵지만 대부분의 후보들이 본입찰에 참여했다”고 밝혔다.

롯데지주는 1~2주간 서류 검토 작업을 거쳐 이르면 이달 말 우선협상대상자를 선정할 예정이다.

롯데카드는 유력 인수 후보 중 하나였던 한화그룹이 발을 빼면서 하나금융의 인수 가능성에 무게가 실리고 있다.

한화그룹은 롯데카드 인수 효과가 예상에 미치지 못한다고 보고 본입찰에 불참하기로 결정했다.

앞서 한화그룹은 금융사업 다각화와 빅데이터 사업 추진을 위해 한화생명을 주체로 롯데카드 매각 예비입찰에 참여했다.

이에 따라 인수·합병(M&A)를 통한 비은행부문 사업 강화가 절실한 하나금융의 인수 가능성이 높아졌다.

하나금융의 기존 자회사 하나카드의 연결 재무제표 기준 지난해 12월 말 총자산은 7조9851억원으로 7개 전업계 카드사 중 최하위사다.

총자산 12조9224억원 규모의 5위사 롯데카드를 인수하면 총자산 합산액은 20조9075억원으로 신한카드(29조4295억원), 삼성카드(23조0421억원)에 이어 3위가 된다.

롯데손보는 예비입찰 결과와 마찬가지로 MBK파트너스를 비롯한 PEF 운용사들이 인수 경쟁을 벌이게 됐다.

롯데손보는 개별 재무제표 기준 지난해 12월 말 총자산 14조2150억원 규모의 소형 손해보험사다. 규모가 작아 시장지배력 확대에 한계가 있는 데다, 2022년 보험 국제회계기준(IFRS17) 도입에 따른 자본 확충 부담이 크다.

MBK파트너스의 경우 지난해 9월 지난해 9월 오렌지라이프의 지분 59.15%를 신한금융지주에 2조2989억원에 매각한 바 있다.

한편 롯데지주는 지난해 롯데그룹의 지주회사체제 전환에 따라 ‘독점규제 및 공정거래에 관한 법률’(공정거래법)상 일반주지회사가 금융계열사를 소유할 수 없도록 한 행위 제한 요건을 충족하기 위해 롯데카드, 롯데손보 매각을 추진 중이다.

지난해 12월 말 기준 롯데카드와 롯데손보의 최대주주는 각각 롯데지주(93.78%), 호텔롯데(23.68%)다.

매각 가격은 롯데카드 약 1조~1조5000억원, 롯데손보 약 5000억원으로 추산된다.

관련기사

뉴스웨이 장기영 기자

jky@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글