진입 문턱 높이자 국내 파생상품시장 ‘몰락’세계 1위 몰락···FX마진은 올해만 200% 늘어“개인이 투자에 책임지는 문화 만들어야”

금융당국은 최근 원유 레버리지 상장지수펀드(ETF)·상장지수증권(ETN) 등 고위험 상장지수상품(ETP) 상품에 대한 투자가 과열 양상을 보이자 규제의 칼을 빼 들었다. 투기적 요소를 억제하기 위해 기본예탁금을 올리는 등 규제를 강화하고 나선 것이다.

오는 9월부터 개인투자자들이 레버리지(±2배) ETF·ETN을 매수하기 위해선 기본예탁금 1000만원을 갖고 있어야 한다. 또 과도한 투기수요로 논란이 된 상품의 ‘빚투’(빚내서 투자)를 막기 위해 신용거래 대상에서 제외하고 위탁증거금 100% 징수를 의무화한다.

업계에서는 “투기를 막겠다는 당국 취지에는 공감하나, 자칫 ETF·ETN 시장 자체가 위축될 수 있다”는 우려의 목소리가 나오고 있다. 증권사 한 관계자는 “증거금 인상으로 투기세력을 줄이겠다는 것은 개인보호 취지와도 맞지 않다”고 지적했다.

실제로 과거 금융당국은 2009년 4월 주가연계증권(ELS) 불공정거래 사건, 2010년 11월 도이치 옵션 쇼크 등이 잇따라 터지자 ‘투기세력 억제’와 ‘투자자 보호’ 목적으로 선물·옵션 시장에 대한 각종 규제를 내놓았다.

2012년 코스피200 옵션 1계약의 승수가 10만원에서 50만원으로 5배 인상됐고, 주식워런트증권(ELW) 유동성공급자(LP) 매도·매수호가 제한 제도가 시행됐다. 2014년에는 선물·옵션 투자자들의 기본 예약금이 3000만원(옵션은 5000만원)으로 2배가량 인상됐다.

하지만 당국의 강도 높은 규제로 개인을 비롯한 기관투자가의 이탈은 극심해졌고, 높은 진입 장벽을 넘지 못한 개인들은 상대적으로 규제가 덜한 해외 파생상품시장으로 눈을 돌렸다.

그 결과 2011년 개인(33%)과 기관(35%), 외국인(31%) 거래비중이 균형적 수준을 유지하던 국내 파생상품시장은 지난해 외국인 비중이 전체의 60% 이상을 차지할 정도로 ‘외국인 놀이터’로 전락했다.

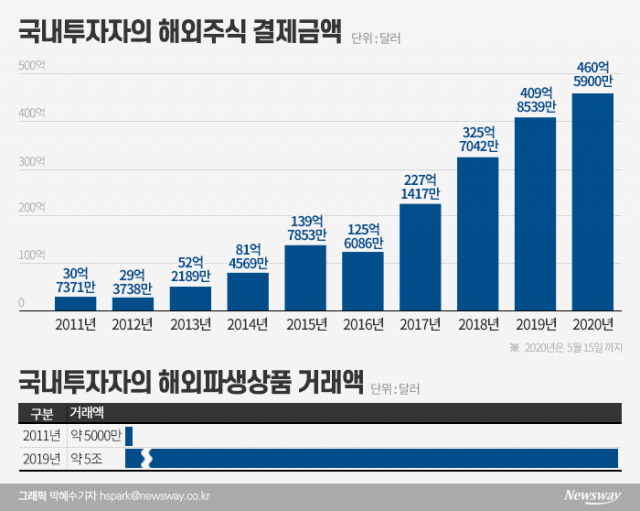

같은 기간 국내 파생상품시장을 떠난 개인의 해외파생상품 거래액은 2011년 5000만달러에서 지난해 약 5조달러로 10배 가량 급증했다. 여기에 지난 10년간 국내투자자들의 해외주식 결제금액(매수+매도)도 꾸준히 증가하는 추세다.

예탁결제원에 따르면 2011년 30억7371만달러이던 개인의 해외주식 결제액은 지난해 409억8539만달러로 약 13.3배 늘었다. 코로나19 여파로 주식 열풍이 거세진 올해는 지난 5월 15일까지 무려 460억5900만달러의 해외주식을 결제하며 지난해 전체 결제액을 이미 넘어섰다.

아울러 최근 대표적인 고위험·고수익 금융투자상품인 외환 차익거래(FX마진거래) 규모 역시 급증하고 있다.

FX마진거래는 두 개 통화(通貨)를 동시에 사고팔며 환차익을 노리는 상품으로 개인투자자가 손실을 보는 경우가 많아 ‘개미들의 무덤’으로 악명이 높다. 레버리지 비율이 10배에 달해 손실위험도 그만큼 크다.

올해 3월 개인의 FX마진거래 대금은 총 213억5000만달러로 지난해 같은 기간(71억달러)보다 200.1% 늘었다. 같은 기간 FX마진거래 거래량은 19만4212계약으로 지난해 동기보다 193.9% 증가했다.

FX마진거래 대금은 1월 54억6774만달러에서 2월 98억5893만달러로 증가한 데 이어 3월 폭발적으로 증가해 단숨에 200억달러 선을 넘었다. 이는 코로나19 사태로 주식·원유와 마찬가지로 환율 변동성이 대폭 확대됐기 때문이다.

증권업계 한 관계자는 “증거금 인상은 곧 개인들의 시장진입을 막겠다는 의미이나, 파생시장 참여자들은 근본적으로 리스크 성향이 강한 사람들”이라며 “높은 진입 문턱에 막힌 자금들은 FX마진거래와 같은 또 다른 위험 상품이나 해외 파생시장으로 유출돼 해외거래소 배만 불려주는 꼴이 될 수 있다”고 지적했다.

이어 그는 “파생상품 투자에 따른 개인의 손실을 우려하지만, 개인들도 자기책임 하에 결정하고, 책임지는 문화가 만들어져야한다”며 “단순히 예탁금이나 증거금 등에 손을 대는 낡은 규제는 바람직하지 않다”고 덧붙였다.

뉴스웨이 고병훈 기자

kbh6416@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글