3Q 순이익 1조2979억원···전년동기대비 11.2% ↑시장 예상 뛰어넘으며 분기 ’최대 실적‘ 다시 갱신“안정적인 순이자이익과 순수수료이익 증가 덕분”은행·카드·손해보험 실적 상승 속 증권은 다소 주춤“리스크 관리 중요 시점···충당금으로 불확실성 대응”

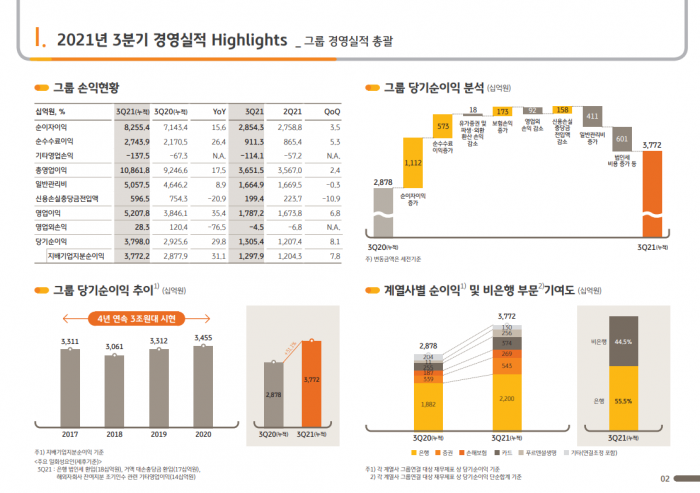

21일 KB금융지주는 3분기 당기순이익이 1조2979억원으로 전년 동기 1조1666억원과 비교해 11.2%(1313억원) 상승했다고 밝혔다. 당초 시장에선 KB금융지주의 3분기 순이익을 1조1926억원으로 내다봤는데 이를 뛰어넘었다.

이로써 KB금융지주는 지난 1분기에 달성한 분기 기준 최대 실적을 갱신하면서 자체 분기 최다 실적을 다시 써냈다. 3분기까지 누적 최다 실적을 올리면서 연간 순이익 4조원 진입도 눈앞에 뒀다.

KB금융지주 관계자는 “안정적인 순이자이익과 순수수료이익 증가와 더불어 신용손실충당금전입액 감소 등에 힘입어 견조한 이익 증가세를 유지했다”고 설명했다. 여기에 더해 사업 부문별 핵심 비즈니스 강화를 통한 수익창출 기반 확대와 인수합병(M&A)을 통한 비즈니스 포트폴리오 다각화 노력 등도 성과를 봤다.

3분기 순이자이익(2조8543억원)은 지난해 3분기보다 16.0% 늘었고 같은 기간 순수수료이익(9113억원)도 15.5% 증가했다. 3분기 KB금융지주와 KB국민은행의 순이자마진(NIM)도 2분기보다 0.01%포인트, 0.02%포인트 높은 각각 1.83%, 1.58%로 집계됐다.

계열사 KB국민은행의 3분기 순이익은 7777억원으로 전년동기대비 22.4% 늘었다. 대출 규모가 증가한 동시에 이자 이익이 같이 늘면서 투자은행(IB) 부문 수수료도 증가했다. 구체적으로 지난달 기준 원화대출금은 312조원으로 전년말 대비 5.5% 성장했고 6월말 대비 3.4% 증가했다. 이 가운데 가계대출은 전월세자금대출과 우량신용대출 중심으로 견조한 성장이 이어지며 전년말 대비 4.9% 늘었고 6월말 대비 3.4% 증가했다. 기업대출은 SOHO, 중소기업, 대기업 대출이 고르게 성장하며 전년말 대비 6.3%, 6월말 대비 3.4% 증가했다.

KB국민카드도 지난해 3분기보다 32.7% 늘어난 1213억원의 순이익을 올렸고 같은 기간 KB손해보험도 196.5% 증가한 1263억원의 순이익을 각각 거뒀다. 다만 KB증권의 3분기 순이익은 1689억원으로 지난해 3분기보다 19.5% 줄었다. 푸르덴셜생명의 3분기 순이익은 632억원으로 지난해 3분기 111억원에서 469.4% 늘었다.

KB금융의 3분기 기준 총자산은 650조5000억원으로 관리자산(AUM)을 포함한 그룹 총자산은 1121조8000억원(그룹 계열사 단순 합산 기준)을 기록했다. 그룹 총자산은 대출채권과 금융자산 중심으로 전년말 대비 39조9000억원 증가했다. AUM은 470조6000억원으로 주로 증권의 투자자 예수증권과 자산운용의 수탁고 확대 영향으로 전년말 대비 22.2%(85조4000억원) 증가했다.

그룹 자산건전성은 안정적인 수준을 유지했다. 3분기 기준 KB금융그룹의 고정이하여신(NPL) 비율은 0.36%로 6월말 대비 0.03%포인트 개선됐다. NPL 커버리지 비율은 177.8%로 나타났으며 대손준비금을 포함한 NPL 커버리지 비율은 381.6%로 자산건전성 지표는 안정적인 수준을 유지했다. 그룹 BIS자기자본비율과 보통주자본비율은 각각 16.11%, 13.91% 기록했다.

KB금융 관계자는 “그 어느 때보다 금융회사들의 세밀한 리스크관리가 강조되는 상황”이라며 “KB는 철저한 리스크관리 체계를 기반으로 잠재위험에 대해 선제적으로 대비하고 있으며 작년에 약 3800억원의 추가충당금 적립으로 불확실성에 대응하고 있어 자산건전성이 급격이 악화될 가능성은 제한적”이라고 평가했다.

관련기사

뉴스웨이 임정혁 기자

dori@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글