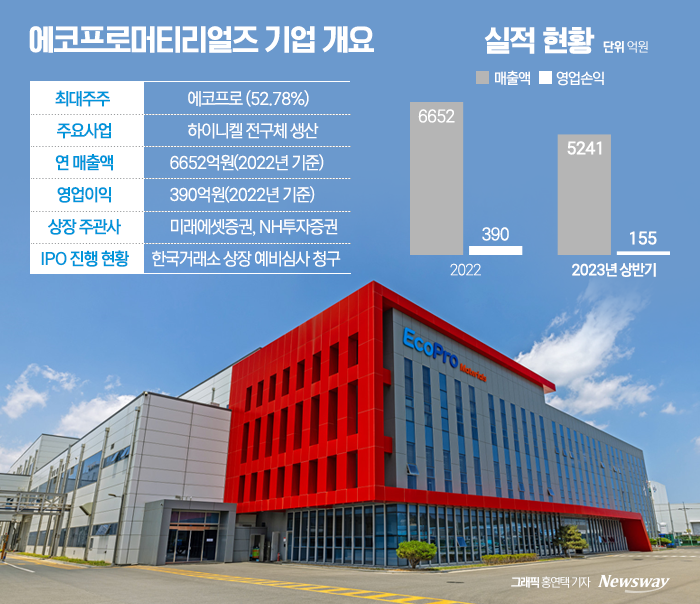

에코프로머티리얼즈는 이번 상장에서 1447만6000주를 전량 신주로 공모한다. 희망 공모가는 3만6200원~4만6000원으로 총 예상 공모 금액은 5240억~6659억원이다.

2017년 출범한 에코프로머티리얼즈는 2004년 전구체 기술 연구개발과 함께 2차전지 핵심 소재 산업을 개척해온 기업이다. 회사는 지난 2006년 국내 최초 하이니켈 NC(A) 전구체, 2014년 세계 최초 NCM811 전구체, 2016년 NCM9½½ 전구체 개발에 성공했으며, 현재는 전기차(EV) 및 Non-IT 기기에 탑재되는 최고 수준의 하이니켈 전구체를 주력으로 생산하고 있다.

에코프로머티리얼즈는 이번 상장으로 조달하는 자금을 연구개발 및 설비 투자 등에 사용할 계획이다. 또 환경규제 기준이 높은 북미와 유럽 시장 진출을 위해 고도화된 리사이클 및 친환경 생산 기술을 기반으로 2차전지 소재 시장을 선점할 방침이다.

김병훈 에코프로머티리얼즈 대표는 "에코프로머티리얼즈는 지속 가능한 미래를 위해 2차전지 소재의 핵심인 전구체 연구개발과 생산능력 확대 기술에 주력하며 외형을 성장시켜 왔다"며 "이번 기업공개(IPO)를 통해 에코프로머티리얼즈는 2차전지 소재 전문 기업의 정체성을 더욱 공고히 할 수 있는 기반 투자를 통해 글로벌 전구체 시장을 선도해 나갈 것"이라고 밝혔다.

한편, 에코프로머티리얼즈는 기관투자자 수요예측을 10월 30~11월 3일, 일반청약을 11월 8~9일로 예상하고 있으며, 11월 중순 유가증권시장 상장을 목표로 하고 있다. 상장 대표 주관사는 미래에셋증권, 공동주관사는 NH투자증권이다.

관련태그

뉴스웨이 안윤해 기자

runhai@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글