4월 회사채 만기 역대 최다 경기 침체로 추가 발행 난항기업들, 유동성 확보 빨간 불

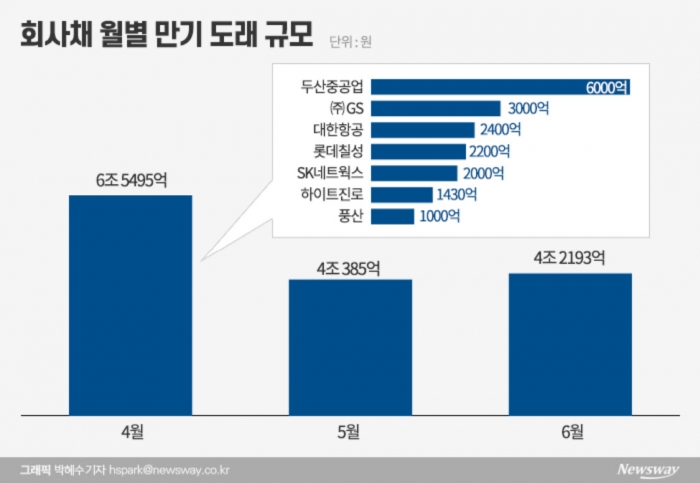

24일 금융투자협회에 따르면 국내 회사채 50조8727억원 중 다음달 만기가 돌아오는 회사채는 총 6조5495억원 규모다. 금투협이 관련 통계를 작성하기 시작한 1991년 4월 이후 가장 많은 물량이다. 4월을 포함해 연말까진 38조3720억원 규모의 회사채 만기가 돌아온다.

두산중공업(신용등급 BBB+)은 다음달 27일 6000억원 수준의 회사채를 갚아야 한다. 두산중공업은 발행한 회사채 1조5000억원 중 1조원 가량이 올해 4월과 5월 만기가 집중돼있다. 현재 두산중공업은 수출입은행에 만기 회사채를 대출로 전환해달라고 요청한 상황이다.

그밖에 ㈜GS(AA0) 3000억원, 대한항공(BBB+) 2400억원, 롯데칠성(AA0) 2200억원, 하이트진로(A0) 1430억원, 롯데푸드(AA0) 1000억원 등도 1000억원 이상 회사채 만기 도래를 앞두고 있다. 이중 롯데푸드만 다음달 3일 수요예측을 진행해 공모 회사채를 발행하고 나머지 기업들은 아직 발행 여부를 결정하지 못했다.

◇회사채 시장도 ‘꽁꽁’···신규 발행·흥행 미달 속출=4월은 만기 도래 회사채와 신규 발행 회사채 물량이 몰려있는 때다. 통상 기업들은 회사채 만기가 도래하면 신규 회사채를 발행해 갚는 차환 방식을 쓰지만 경기 악화로 회사채 시장 투자 심리가 얼어붙으며 이마저도 어려워진 형국이다.

회사채 신규 발행액도 급감하고 있다. 한국예탁결제원에 따르면 이달 들어 회사채 신규 발행 규모는 첫째주 1조7030억원에서 둘째주 1조2121억원, 셋째주 4740억원으로 매 주 급감하고 있다. 지난달 마지막 주 발행액(4조244억원)의 10분의 1 수준으로 쪼그라든 것이다.

채권 발행 목표 금액을 채우지 못하는 경우도 속출하고 있다. 신용등급AA인 하나은행은 당초 3000억원을 목표로 모집에 나섰으나 13일 진행한 수요예측 결과 2700억원 모집에 그쳤다. 포스파워(AA-)와 키움캐피탈(BBB+) 등 이달 공모에 나선 기업들도 수요예측 과정에서 저조한 흥행을 기록했다.

◇대출로 돈줄 끌어오는 기업들···‘채권시장안정펀드’ 약발 통할까=급기야 기업들은 은행 대출을 통해 유동성 확보에 나서고 있다. 은행업계에 따르면 KB국민·신한·우리·하나·NH농협은행 등 5대 은행의 대기업 대출 잔액은 지난 20일 현재 78조6731억원으로 지난달 말보다 1조7819억원 늘었다.

통상 기업들은 재무제표 개선을 위해 연말 대출 규모를 줄였다가 연초에 다시 늘리는데, 이를 감안하면 1월이 아닌 달에 1조7000억원 가까운 대출이 늘어나는 건 이례적이라는 게 업계의 전언이다. 회사채 차환 발행이 어려워지며 기업들이 한도 대출을 통해 현금 마련에 나서고 있는 것으로 풀이된다.

한편 금융당국은 기업들의 자금 부담을 줄이기 위해 10조원 이상 규모의 채권시장안정펀드 조성을 전날 예고했다. 은행권과 공동으로 마련하는 이 펀드는 기업어음(CP)도 매입 대상에 포함해 채권시장의 부담을 줄일 수 있을 전망이다. 또 당국은 주식시장 안정을 위한 증권시장안정펀드도 신속히 조성키로 했다.

김민정 한화투자증권 연구원은 “채권시장안정펀드 조성으로 기업 신용경색에 대한 우려는 일부 완화할 것으로 기대한다”며 “펀드 편입 대상에 일반 기업어음(CP)이 포함될 경우 최근 CP 금리 급등에 따른 단기자금 시장 불안도 다소 잦아들 것으로 보인다”고 설명했다.

김 연구원은 “2008년 당시 채권시장안정펀드는 시장을 대신해 크레딧 채권을 매입함으로써 투자심리 회복과 시장 안정화에 기여했다”며 “이번에도 적극적인 시장 안정 정책을 통해 기업에 유동성이 공급되면 극단적인 신용경색 우려가 일부 완화될 수 있을 것”이라고 평가했다.

관련기사

뉴스웨이 허지은 기자

hur@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글