유가 연계 DLS 미상환잔액 1조4600억 규모WTI 6470억원·브렌트유 4200억원 손실 우려“6월물도 마이너스 가능성”···투자자 ‘발동동’

특히 최근 주요 산유국들의 대규모 감산합의에도 불구하고, 유가가 반등하기는커녕 사상 초유의 ‘마이너스 유가’까지 경험하면서 손실이 눈덩이처럼 불어나고 있다.

21일(현지시간) 뉴욕상업거래소(NYMEX)에서 6월물 서부 텍사스산 원유(WTI)는 전날보다 배럴당 43.4%(8.86달러) 하락한 11.57달러에 거래를 마쳤다. 배럴당 20달러에서 11달러로 거의 ‘반토막’으로 주저앉은 셈이다. 장중 70% 가까이 밀리면서 6.50달러를 기록하기도 했다.

유가 폭락세는 역대 처음 마이너스 유가를 기록했던 5월물 WTI 뿐만 아니라, 6월물 WTI와 브렌트유로까지 번졌다. 런던 ICE 선물거래소에서 북해산 브렌트유는 전일 대비 24%(6.24달러) 하락한 19.33달러까지 주저앉으며 20달러선이 무너졌다.

유가가 바닥을 모르고 추락하자 원유 상승에 베팅했던 투자자들도 패닉에 빠졌다. 특히 원유 관련 파생결합증권(DLS)의 경우 모든 상품이 녹인(Knock-In) 리스크에 노출되면서 1조원이 넘는 자금이 허공에 날아갈 위기에 처했다.

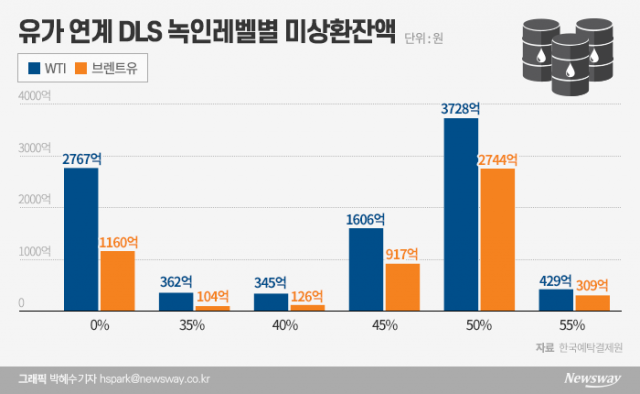

22일 한국예탁결제원에 따르면 전날 공모 기준 WTI와 브렌트유 가격을 기초로 한 DLS의 미상환잔액은 각각 9237억원, 5360억원으로 집계됐다. 약 1조4600억원에 달하는 규모다. 이 가운데 노낙인(No Knock-in) 등 녹인레벨 0%인 상품을 제외한 손실 가능성이 있는 DLS 규모만 각각 6470억원, 4200억원이다.

전날 마이너스 유가 사태를 경험한 WTI를 기초로 한 DLS 상품의 경우 100% 녹인이 발생하면서 손실 규모가 커졌다.

통상 DLS는 6개월 단위로 기초자산 가격이 첫 기준가의 70~80% 이상이면 약속된 이자와 원금을 지급한다. 하지만 한 번이라도 녹인 구간에 진입했다면 만기 때 최종 가격에 따라 원금 손실 가능성이 커진다.

문제는 최근 국제유가 급락으로 대부분의 DLS가 바로 이 녹인 구간에 들어갔다는 점이다. 녹인 구간은 기준으로 삼은 기초자산 가격의 35~60% 수준으로 설정하는 경우가 많다.

지난해 하반기부터 올해 1월까지 WTI를 기준으로 국제유가는 약 50∼60달러 수준을 오갔다. 녹인 레벨 50%를 적용하면 손실 적용 가격은 25∼30달러다. 하지만 WTI와 브렌트유는 20달러 붕괴를 넘어 사상 초유의 마이너스 유가 사태까지 겪을 정도로 추락하고 있다.

증권업계 관계자는 “지난해 파생결합펀드(DLF) 손실 사태로 DLS 발행 규모가 급감했지만 연말부터 올해 국제유가가 안정될 수 있다는 전망이 나오면서 투자자들이 몰렸다”며 “지난해 말 이후 DLS 상품에 투자한 이들의 경우 유가 하락세가 지속되면 수익상환이 어려울 수 있다”고 말했다.

증권사들은 투자자들의 손실을 최소화하기 위해 DLS가 조기 상환 주기에 도달한 상품의 상환을 연기하는 모습이다. 조기 상환보다 상환을 연기하며 유가 반등을 기다리겠다는 것인데 만기가 도래할 때까지 유가가 반등하지 못할 경우 마땅한 대책이 없는 실정이다.

향후 전망도 결코 밝지 못하다. 시장에서는 코로나19 확산에 따른 수요 위축과 수급 거래 붕괴로 추가적인 유가 하락이 불가피하다는 입장이다. 앞서 OPEC+는 지난 12일 화상회의를 열고 5∼6월 두 달간 하루 970만 배럴의 원유를 감산하기로 합의했지만, 유가 하락을 막기에는 역부족이라는 지적이 나왔다.

이미 선물 투자자들이 6월물을 건너뛰고 곧바로 7월물로 갈아타는 움직임을 보이고 있다. 6월물 만기(5월 19일)까지도 원유공급 과잉이 해소되기 어렵다는 판단인 셈이다. 결국 6월물 WTI도 마이너스 영역으로 떨어질 가능성이 적지 않다는 분석이다.

백영찬 KB증권 연구원은 “이번 WTI 가격 급락의 직접적인 원인은 넘쳐나는 원유 재고에 대한 저장능력 우려 탓”이라며 “6월물 만기가 도래하는 5월 19일에도 가격 급락 가능성을 배제할 수 없다”고 지적했다.

김소현 대신증권 연구원은 “원유재고 축적 속도가 조절되지 않는다면, WTI 6월물 만기일이 임박했을 때에도 지금과 같은 상황이 발생할 수 있다”며 “또 수요 반등이 가시화 된다고 하더라도 원유 재고가 역사적으로 높은 상황이기 때문에 유가 상승까지는 시간이 필요할 것”이라고 말했다.

뉴스웨이 고병훈 기자

kbh6416@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글