2254억 시리즈F 투자 마무리 누적 투자금 6500억 달성국내 증시 상장 요건 완화 美 상장시 적정 기업가치 의문

◇기존 투자자에 CJ 등 신규 투자자까지 컬리에 자금 수혈 = 마켓컬리 운영사 컬리는 2254억원 규모의 시리즈F 투자유치를 완료하고 추후 한국 증시 상장을 추진한다고 9일 밝혔다.

이번 컬리의 시리즈F 투자에는 기존 투자사인 에스펙스 매니지먼트(Aspex Management)와 DST Global, 세콰이어캐피탈 차이나, 힐하우스 캐피탈 등의 투자자들이 참여했다. 신규 투자자로는 글로벌 자산운용사 밀레니엄 매니지먼트(Millennium Management)와 지난 4월 샛별배송 전국 확대를 위한 업무협약을 체결한 CJ대한통운이 참여했다.

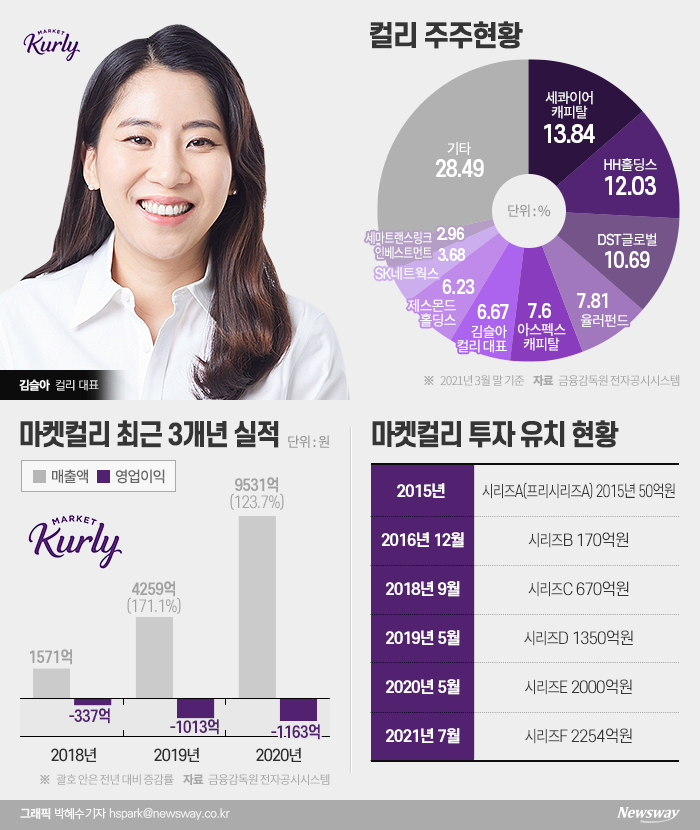

이번 투자를 포함하면 컬리가 유치한 누적 투자금액은 6500억원에 달한다. 컬리는 2015년 회사 설립 시드 단계에서 DS자산운용과 DSC인베스트먼트로부터 투자 받은 50억원을 시작으로 거의 매년 신규 투자를 유치해왔다. 2016년 170억원 규모의 시리즈B, 2018년 670억원의 시리즈C, 2019년 1350억원의 시리즈D, 지난해 2000억원의 시리즈D의 투자 유치를 확정했고 이에 따라 기업가치도 빠르게 키웠다.

이번 시리즈F 투자에서 컬리의 기업가치는 2조5000억원 규모로 평가됐다. 이는 지난해 시리즈E 투자 당시 평가된 기업가치 8000억원보다 약 2.6배 오른 수치다.

◇K유니콘 상장 지원 나선 한국거래소와 긴밀 소통 = 이번 투자 유치는 컬리가 국내 상장을 추진하기 전 마지막 자금 수혈이 될 것으로 보인다. 기존 투자자들의 엑시트(투자회수) 압박이 커지고 있어 컬리가 상장을 서둘러야 하는 상황이기 때문이다. 특히 컬리가 2018년 투자 유치를 받을 때 드래그얼롱 조항을 넣은 것으로 알려져 있는데, 이 역시 컬리가 상장을 서두를 수밖에 없는 이유로 꼽힌다. 드래그얼롱은 소수주주가 지배주주 지분까지 매각할 수 있는 조항이다. 기업 가치가 하락해 IPO를 통한 엑시트가 어려워질 경우 소수 주주가 회사를 매각할 수 있다는 의미다. 투자자들이 김슬아 대표의 지분을 포함해 회사를 매각할 수 있기 때문에 컬리가 IPO를 미룰 수 없다.

이 때문에 컬리는 일찌감치부터 상장을 준비해왔다. 컬리는 당초 삼성증권을 주관사로 해 코스닥 상장을 준비하다 올해 골드만삭스와 모건스탠리, JP모간으로 상장 주관사를 변경하고 미국 상장을 검토해왔다. 미국 상장이 여러모로 국내보다 유리한 점이 있기 때문이었다.

미국 증시는 재무 건전성보다는 성장 잠재력을 높이 평가하기 때문에 아직 흑자를 기록하지 못하고 있는 컬리에게 더 유리한 시장이다. 국내에도 기술특례상장, 테슬라 상장 제도 등 적자를 기록 중인 성장기업이 상장할 수 있는 제도가 존재하나 심사 과정이 까다롭다.

무엇보다 미국에서는 국내와 달리 ‘차등의결권(복수의결권)’을 인정받을 수 있다는 점이 김슬아 대표에게 매력적이었다. 김 대표는 창사 이래 잇단 투자 유치를 받으면서 지난해 말 기준 지분율이 6.67%까지 하락한 상황이다. 이 때문에 김 대표가 차등의결권을 통해 경영권을 안정적으로 유지할 수 있는 미국 증시 상장이 보다 유리한 상황이었다.

그럼에도 컬리가 결국 다시 국내 증시 상장으로 선회한 것은 유니콘 기업에 대한 국내 IPO 여건이 우호적으로 바뀌어가고 있다고 판단했기 때문으로 풀이된다. 한국거래소는 지난 3월 시가총액 1조원이 넘는 유니콘 기업의 유가증권시장 상장 문턱을 보다 쉽게 넘을 수 있도록 상장 규정을 완화했다. 정부와 국회 역시 비상장사의 차등의결권을 허용하는 법안을 추진 중이다.

컬리 역시 이번 상장 검토 과정에서 거래소와 여러 차례 긴밀히 소통했다. 특히 손병두 한국거래소 이사장이 직접 나서 김슬아 대표와 면담해 국내 상장을 독려한 것으로 알려졌다. 컬리와 같은 잠재력이 큰 성장기업을 해외 증시로 뺏길 수 없다는 의지가 있었던 것으로 풀이된다.

송영훈 한국거래소 유가증권시장본부장(상무)는 “컬리를 포함한 K유니콘 기업들과 계속 접촉해 제도 소개, 한국 증시의 장점, 미국 증시 상장의 여러 리스크 요인 등을 설명하고 있다”고 말했다.

컬리 역시 “올 들어 한국거래소가 K-유니콘의 국내 상장 유치를 위해 미래 성장성 중심 심사체계 도입 등 제도 개선과 함께 적극 소통한 점도 한국 증시 상장으로 돌린 이유 중 하나”라고 설명했다.

◇사업 기반 한국에 있어 기업가치 평가에 ‘유리 판단’ = 컬리의 사업모델이 국내를 기반으로 하고 있기 때문에 국내에서 더 적정한 기업가치를 인정 받을 수 있다는 판단도 작용했다.

컬리는 지난해 전년 대비 두 배 이상 늘어난 9530억원의 매출을 올리며 높은 성장세를 유지하고 있다. 지난달 말 기준 누적 가입자 800만명을 넘어서며 고객 확보도 순항 중이다. 그러나 일각에서는 컬리의 성장성에 의문을 제기하며 미국 증시 상장이 어렵지 않겠냐는 지적이 지속돼왔다.

컬리가 국내에서 최초로 신선식품 새벽배송을 도입한 선구자이나, 대기업 유통업체들이 최근 유사한 서비스를 내놓으면서 경쟁력이 둔화하고 있다. 또 컬리가 주로 취급하는 품목이 신선식품에 한정돼 있고 현재 새벽배송 가능 지역도 수도권과 충청권에 머물러있다. 이런 상황에서 컬리를 모르는 미국 증시에 상장하기가 까다로울 가능성이 있고, 상장을 추진한다 하더라도 제대로 된 기업가치를 인정 받기 어려울 것이라는 지적이다. 반면 국내 증시는 컬리의 사업 모델에 대한 이해도가 높아 더 높은 기업가치 책정이 가능할 것으로 기대된다. 관련업계에서는 컬리가 상장 시 5조원 수준의 기업가치를 인정 받을 것으로 보고 있다.

이외에도 국내 기업이 외국 시장에 상장할 때 상장 절차, 상장 유지에 소요되는 비용이 10배 이상 높다는 점, 추후 소송 등 법률적 리스크가 크다는 점 등도 컬리의 국내 증시 상장 선택에 작용한 것으로 보인다.

컬리는 이번에 확보한 시리즈 F 투자금을 바탕으로 데이터 인프라 고도화와 새벽배송 서비스 지역 확대에 나선다. 김슬아 컬리 대표는 “이번 투자를 기반으로 생산자들과는 상생협력에 힘쓰고, 기술투자와 우수한 인재유치로 고객 가치를 높여 장보기 시장의 혁신을 앞으로 선도하겠다”고 말했다.

관련기사

뉴스웨이 정혜인 기자

hij@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글