소부장 특례 혜택 얻어 7월 중순 코스닥 상장 추진반도체 소재 국산화 기수···상장 전 기술평가 'A급'"시장 여건 어둡지만 소부장 기업 성공에 힘 얻어"IPO 조달자금으로 생산·연구시설 대거 확충 추진

최근의 증시 불황으로 IPO 시장이 차갑게 얼어붙었지만 소재·부품·장비(소부장) 관련 업체들의 IPO는 유독 흥행 성과가 좋은 만큼 그 열기를 이어가겠다는 전략이다.

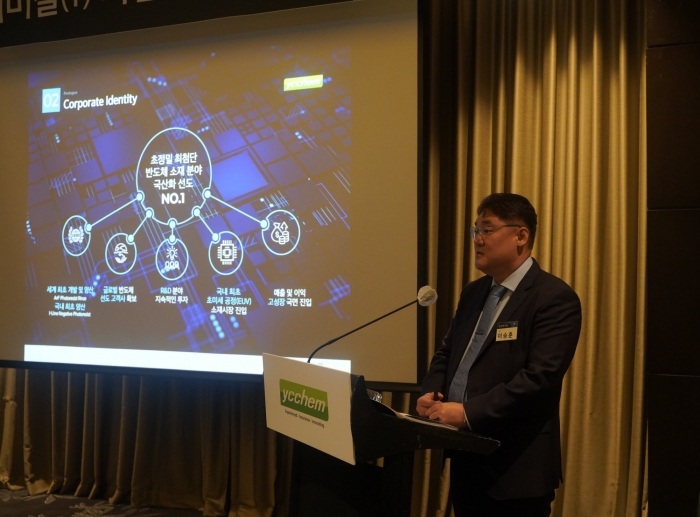

영창케미칼은 23일 오후 서울 여의도동 콘래드 서울 호텔에서 IPO 관련 기자간담회를 열고 회사에 대한 현황과 상장을 위한 제반사항을 언론에 설명했다.

소부장 업종 특례 상장에 나서는 영창케미칼은 2001년에 세워진 반도체 제조 분야 국산화 1세대 기업으로 반도체와 디스플레이, 친환경에너지 산업에 쓰이는 화학 소재 개발·생산 업체다.

이 회사는 반도체 원료인 웨이퍼에 도포하는 감광액(포토레지스트)의 국내 양산을 비롯해 유기 하드 마스크, 슬러리, 린싱 솔루션, 디벨로퍼, 스트리퍼 등을 생산하고 있다. 또 최근 시제품 개발을 마친 '극자외선(EUV) 노광 공정용 린스'의 양산도 하반기부터 시작된다.

특히 이 회사는 상장을 위한 복수 기관의 기술성 평가에서 A등급을 받을 정도로 기술력이 우수하다.

이 회사는 지난해 말 기준으로 664억원의 매출을 올렸고 22억원의 영업이익을 기록했다. 특히 올해 들어서 뚜렷한 실적 상승세를 이어가고 있는데 1분기에만 197억원의 매출과 14억원의 영업이익을 기록해 상반기 중 지난해 연간 영업이익을 넘어설 것으로 전망된다.

영창케미칼은 국내 대표적 반도체 기업인 삼성전자와 SK하이닉스 등 국내외 반도체 기업을 고객사로 두고 있다. 지난해 말 기준 회사 매출 중 72%가 국내에서 발생하고 있고 나머지 28%는 수출로 이룬 매출이다.

영창케미칼은 제품의 품질과 가격 등 경쟁 우위를 더욱 강화하고 차세대 소재 시장 선점을 위한 선행 연구를 통해 현재 30% 안팎에 머무르고 있는 해외 수출 시장 규모를 꾸준히 확대해 나간다는 전략이다.

특히 해외 주요 반도체 소재 시장을 겨냥해 TSMC 등 세계 유수의 반도체 기업이 사업을 펼치는 싱가포르에 대표 사무실을 두고 차세대 반도체 생산을 위한 신제품 개발과 성능 개선을 위한 소재 개발 등에 중점 투자하는 등 글로벌 확장에 심혈을 기울일 계획이다.

이승훈 영창케미칼 대표는 "반도체 시장 침체에 대한 우려가 많지만 반도체 시장은 앞으로도 중장기적 성장을 지속할 것이고 이미 유수의 반도체 기업도 투자 확대를 천명한 만큼 관련 시장의 사업 규모도 꾸준히 늘고 소재 기업도 큰 수혜를 입을 것"이라고 말했다.

이어 "반도체 산업 소재의 국산화가 트렌드로 부각되고 있는 만큼 시장 규모 확대에 따른 수혜가 상당할 것으로 예상된다"며 "이번 상장을 통해 기술력과 제품 경쟁력 강화를 꾀하고 글로벌 사업 규모를 키워 기업가치를 최대한 끌어올리고자 한다"고 덧붙였다.

IPO 시장 분위기의 악화 속에도 IPO 추진에 대한 영창케미칼의 의지는 강력했다. 이날 간담회에 배석한 황해근 최고재무책임자(CFO) 겸 부사장은 "소부장 기업의 연이은 IPO 흥행 성공에 긍정적 동기를 얻었다"며 "상황이 어떻게 흘러가든 상장에 나선다는 계획에는 수정이 없다"고 말했다.

영창케미칼의 전체 공모주식수는 240만주로 이중 83.3%인 200만주를 신주로 모집한다. 주당 공모 희망가 범위는 1만5000원부터 1만8600원이다. 오는 27일부터 이틀간 기관투자자 대상 수요예측이 진행되며 30일 최종 공모가를 확정한다.

일반 청약은 오는 7월 4일부터 이틀간 진행되며 신주발행을 통해 372억원을 조달할 계획이다. 희망가 상단 기준으로 공모 예정 금액은 446억원이다. 상장 주관사는 하나금융투자다.

영창케미칼은 이번 상장을 통해 유입된 자금을 생산 시설 확충에 활용해 전반적인 생산 능력 확대를 추진하고 주력 제품의 기술 고도화와 최첨단 고품질 신제품 생산을 위한 연구개발 등에 활용한다는 전략을 세우고 있다.

현재 경북 성주군에 생산 시설과 연구 시설을 운영하고 있는 영창케미칼은 수도권인 경기 시흥시에 새로운 연구 시설을 확충하고 더 많은 연구 인력을 영입할 계획을 갖고 있다.

뉴스웨이 정백현 기자

andrew.j@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글