장남 몽진, 정상영 창업주로부터 안정적 승계정몽익 회장은 인적 분할 거쳐 홀로서기 성공내부 거래 한 자릿수···KCC 재무 부담은 커져

국내 최대 규모의 종합 건축자재 기업집단인 KCC그룹은 故 정상영 명예회장이 지난 1958년 설립한 '금강스레트공업'이 모태다. KCC는 대표적인 범현대가(家) 기업집단으로, 정 명예회장은 故 정주영 현대그룹 명예회장의 막냇동생으로 잘 알려져 있다.

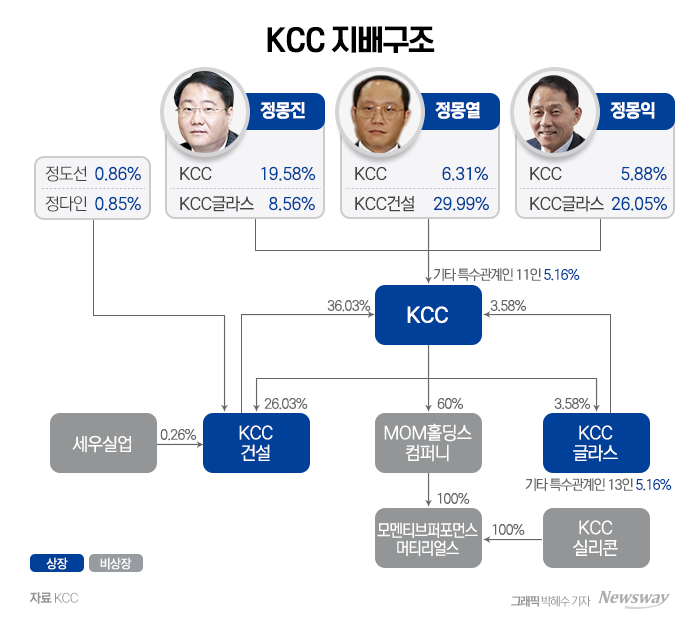

현재 KCC그룹은 정상영 명예회장의 세 아들인 정몽진‧정몽익‧정몽열 회장이 주력 계열사를 사이좋게 나눠 지배하고 있다. 첫째 정몽진 회장이 KCC를, 둘째 정몽익 회장이 KCC글라스를, 셋째 정몽열 회장이 KCC건설을 맡아 각자의 노선을 걷고 있다. 재계에 따르면 정상영 명예회장은 승계 과정에서 발생할 수 있는 자녀 간 갈등을 줄이기 위해 일찍부터 교통정리를 추진한 것으로 알려졌다.

KCC는 그룹 지배구조의 최정점에 있는 계열사로, 19.58%의 지분을 쥔 정몽진 회장이 경영권을 유지하고 있다. 정몽열(6.31%) 회장과 정몽익(5.88%) 회장은 각각 2대 주주, 3대 주주지만 두 사람의 지분을 합쳐도 정몽진 회장에 못 미친다.

<span class="middle-title">KCC, 모멘티브 인수 후 실리콘 사업 지배구조 개편

KCC의 사업은 크게 건축 산업용 자재와 도료, 실리콘 및 첨단소재로 나뉜다. 특히 KCC는 지난 2019년 미국의 모멘티브 퍼포먼스 머티리얼스(MPM) 인수 이후 실리콘을 중심으로 사업구조를 재편했다. 8일 금융감독원 전자공시시스템에 따르면 올해 1분기 기준 KCC의 실리콘 매출 비중은 51.38%로 절반을 넘어섰다. 기존 주력사업인 건자재 부문과 도료 부문의 매출 비중은 각각 18.45%, 22.99%에 그쳤다.

모멘티브 인수 전까지 KCC의 도료, 건자재 사업은 유사한 규모로 절대적인 비중을 차지했었다. 하지만 모멘티브의 실적이 2020년부터 연결로 반영되면서 건자재의 실적 기여도는 큰 폭으로 줄어든 모습이다. 특히 글로벌 사업이 중심인 모멘티브의 매출 비중이 압도적으로 높아지면서 내수 중심이었던 과거 대비 이익 변동성이 확대됐다는 평가도 있다.

지난 2019년 KCC는 SJL파트너스, 원익과 컨소시엄을 구성해 글로벌 3위의 실리콘 업체인 모멘티브를 사들였다. 당시 총인수금액은 무려 29억달러(약 3조3190억원)로, 이 가운데 5억4000만달러(약 6300억원)를 출자한 KCC는 단숨에 글로벌 실리콘업계 2위로 뛰어올랐다.

KCC는 모멘티브 인수 이후 실리콘 사업의 지배구조 개편을 단행했다. MOM 홀딩스 컴퍼니를 중심으로 한 실리콘 수직계열화가 핵심이다. 실리콘 사업 관련 지분과 사업부문 양도를 통해 MOM 홀딩스 컴퍼니에 대한 지배력을 강화했다는 평가다.

기존 실리콘 사업은 KCC가 지분 50%+1주를 보유한 MOM 홀딩스 컴퍼니의 종속회사 모멘티브, KCC의 종속회사인 KCC실리콘과 영국 바실도(Basildo), 광저우 실리콘 사업부문으로 나뉘어 있었다. 이 가운데 KCC실리콘과 바실도 지분은 MOM 홀딩스 컴퍼니 종속회사에 양도해 각각 모멘티브코리아와 MPM UK의 자회사로 편입됐다.

<span class="middle-title">KCC서 알짜사업 들고 나온 정몽익 회장···"계열분리 신호탄"

KCC글라스의 최대 주주는 26.06%의 지분을 확보한 정몽익 회장이다. 이어 정몽진 회장과 KCC가 각각 8.56%, 3.58%의 지분을 보유하고 있다. 셋째 정몽열 회장의 KCC글라스 지분율은 2.76%에 그치고 있다.

KCC의 수석부회장이었던 정몽익 회장은 지난 2020년 1월 1일 KCC의 유리‧홈씨씨‧바닥재‧인조대리석 사업을 인적 분할 방식으로 떼어내 KCC글라스를 새로 설립하고 회장직에 올랐다. 인적 분할의 표면적인 이유는 경영 효율성 강화와 시장변화 대응이었지만, 형제간 계열분리 작업의 신호탄을 쐈다는 해석이 지배적이다.

다만 이 같은 기업분할 과정에서 KCC의 이익 창출 능력과 재무구조가 약화됐다는 지적이 나온다. KCC글라스가 가져간 유리 사업의 수익성이 높았던 데다 회사의 차입금 대부분은 KCC에 남겨졌기 때문이다. 인적 분할 이후 형제간 지분 재편 가능성이 거론되면서 회사를 둘러싼 불확실성이 가중되고 있다는 비판도 있다.

인적 분할 이후 KCC의 부채비율은 64%(2조9900억원)에 달했지만 KCC글라스의 부채비율은 17%(1500억원)에 그쳤다. 해외 신용평가사인 무디스는 인적 분할 발표 이후 KCC의 신용등급 전망을 부정적에서 하향 조정 검토로 바꾸기도 했다.

KCC그룹의 세 번째 핵심 축인 KCC건설은 막내 정몽열 회장이 맡고 있다. KCC건설의 최대 주주는 36.03% 지분을 가진 KCC다. KCC글라스와 달리 KCC의 지배력이 높지만, 경영권을 쥔 정몽열 회장의 지분율도 29.99%에 달한다. 정몽열 회장의 두 자녀인 정도선 씨와 정다인 씨는 각각 0.86%, 0.85%의 지분을 갖고 있다.

KCC건설은 모기업 KCC와 계열사 KCC글라스의 발주 공사를 수행하면서 성장해 왔다. 하지만 수년 전부터 그룹 공사 의존도가 매우 낮아지는 추세다. 공정거래위원회에 따르면 한때 최고 40%에 달했던 그룹 공사 매출비중(내부거래)은 2021년 8.68%, 지난해엔 3.52%까지 떨어졌다.

KCC와 KCC글라스의 지난해 내부거래 비중도 각각 2.43%, 2.96%로 매우 낮은 수준이다. 특히 KCC글라스의 내부거래 비중은 2021년 15.99%에서 1년 만에 13.03%P나 급감했다. KCC그룹 계열사들의 이 같은 내부거래 감소는 향후 계열분리를 위한 준비작업인 것으로 풀이된다.

최남곤 유안타증권 연구원은 "KCC의 인적 분할 이후 추가적인 지배구조 개편 작업에 대한 추측을 불러일으키고 있다"며 "KCC그룹의 계열 분리는 형제간 주식 교환을 통해 이뤄질 가능성이 높고, KCC 지분을 추가로 확보해야 하는 정몽진 회장의 자금 부담 규모가 가장 클 것으로 전망된다"고 말했다.

뉴스웨이 박경보 기자

pkb@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글