우리금융, 부동산신탁·자산운용 연이어 인수하나금융, ‘준척급’ 롯데카드 인수 한발 앞서M&A 성과 따라 3위 자리 주인 결정될 전망

23일 금융권에 따르면 하나금융지주와 우리금융지주는 금융지주 순위 3위 자리를 두고 치열하게 경쟁하고 있다.

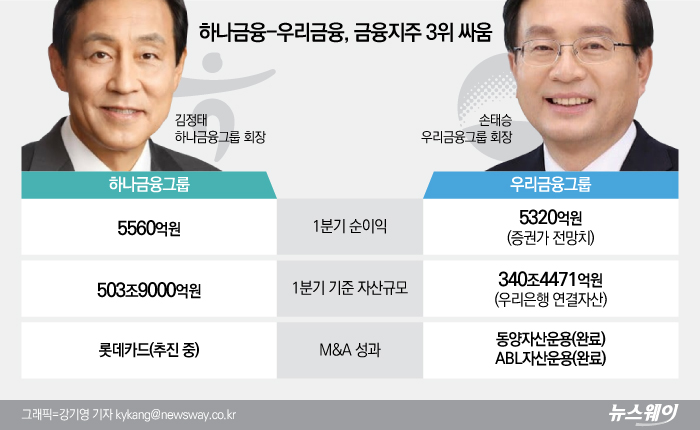

순이익 규모에서는 하나금융지주가 근소하게 앞서고 있다. 지난 19일 발표한 경영실적에 따르면 하나금융지주는 지난해 1분기보다 16.8% 줄어든 5560억원의 순이익을 기록했다.

우리금융지주는 오는 25일 지주회사 재출범 이후 첫 분기 실적인 1분기 경영실적 발표를 앞두고 있다. 증권가 안팎에서는 우리금융지주가 연결 기준 5300억원 중후반대의 순이익을 낼 것이라고 예측하고 있다.

증권가의 예측이 맞아 떨어진다면 4년여 만에 다시 벌어진 하나금융과 우리금융의 순이익 대결 1라운드는 하나금융의 승리로 돌아가게 된다. 자산 순위에서도 다양한 포트폴리오를 보유하고 있는 하나금융이 아직까지는 월등하게 우리금융을 앞지르고 있다.

문제는 이제부터다. 두 그룹은 M&A를 통해 그룹 전체의 이익을 늘리고 특히 비은행 분야의 체질을 강화하는데 전력을 쏟고 있다.

포문을 먼저 연 곳은 우리금융이다. 우리금융은 이달 초 국제자산신탁의 지분 인수를 추진한데 이어 중국 안방보험그룹이 보유하고 있던 동양자산운용과 ABL자산운용의 인수도 성공했다. 동양·ABL자산운용 인수에 든 금액은 대략 1700억원 안팎으로 추정되고 있다.

사실 우리금융이 인수한 기업들의 이름값이나 자산 규모를 감안한다면 크게 주목받을 수준에는 못 미칠 수 있다. 그러나 내부등급법 적용으로 자본 여력이 여의치 않은 상황에서 성공한 M&A였고 지주회사 재출범 후 첫 M&A 성과라는 점에서 큰 의미를 부여하고 있다.

평소 M&A 시장에서 모습을 보기 어려웠던 하나금융도 올해부터는 M&A 시장에서 존재감을 뽐내고 있다. 하나금융은 현재 롯데카드 인수전에 참전 중이다. 또 다른 인수 후보로 거론됐던 한화그룹이 롯데카드 인수전에 불참함에 따라 사실상 무혈입성이 가능해진 상황이다.

하나금융이 롯데카드를 인수해 하나카드와 합병할 경우 통합 하나카드는 현재의 업계 최하위권을 벗어나 카드업계 3위권으로 점프할 수 있다. 여기에 2조원대 초반인 그룹 전체의 이익을 극대화하고 은행에 편중됐던 이익 구조도 어느 정도 균형을 맞출 수 있게 된다.

하나금융이 롯데카드 인수에 성공한다면 한동안 금융지주 3위 싸움은 하나금융의 완승으로 끝날 가능성이 높다. 우리금융이 대어급 매물을 M&A 시장에서 건지기 어렵기 때문이다. 다만 앞으로 우리금융이 어떻게 시장에 나서느냐가 관건이 될 전망이다.

특히 우리금융이 중소형 증권사나 보험사 인수에 나설 경우 3위 싸움은 다시 가열될 가능성이 높다. 무엇보다 그동안 중화계 보험사들이나 일부 중소형 증권사의 매물 등장 가능성이 심심찮게 거론된 만큼 우리금융이 이들 매물에 얼마나 군침을 흘리느냐가 변수다.

더불어 하나금융도 취약 부분으로 지적돼온 생보 사업 강화에 나서거나 포트폴리오 다변화 전략 차원에서 손보사 인수에 나설 가능성도 배제할 수 없다.

CEO들의 대결도 흥미거리다. 금융권 맏형으로 꼽히는 김정태 회장이 롯데카드 인수를 필두로 M&A 시장에서 존재감을 뽐낸다면 금융권 내 영향력이 여전히 건재함을 드러낼 수 있게 된다. 김 회장이 관록을 뽐낸다면 손태승 회장은 우리금융의 옛 영광을 재건할 수 있다는 자신감을 확실히 증명하게 된다.

금융권 한 관계자는 “현재의 금융 시장 상황을 볼 때 이익 극대화나 사업 다변화 무기는 M&A가 사실상 유일하다”며 “이미 여러 금융사가 M&A 성공으로 쏠쏠한 성과를 거뒀던 만큼 올해 두 기업은 M&A 시장에서 적잖은 존재감을 뽐내게 될 것”이라고 전망했다.

관련기사

뉴스웨이 정백현 기자

andrew.j@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글