‘롯데카드 본입찰’ 참여로 ‘의지’ 드러내 ‘사업 포트폴리오’ 보완하려면 인수 필요 한화그룹 막판 불참에 ‘유력후보’ 급부상“지주 차원서 가용자금 충분” 자신감도

19일 금융권에 따르면 롯데그룹 금융 계열사 매각주관사인 씨티그룹글로벌마켓증권이 이날 롯데카드 매각 본입찰을 마감한 결과 숏리스트(적격예비인수자)에 선정된 기업 대부분이 참여한 것으로 파악됐다.

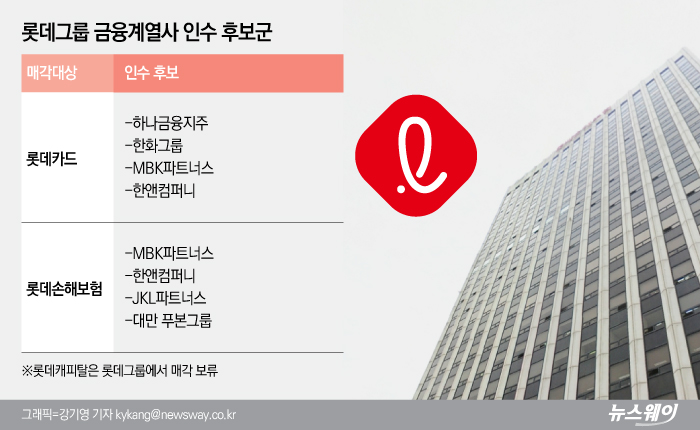

앞서 숏리스트엔 하나금융지주와 한화그룹, MBK파트너스, 한앤컴퍼니, IMM프라이빗에쿼티(PE) 등 5곳이 이름을 올린 것으로 전해진 바 있다. 이에 따라 하나금융은 쟁쟁한 후보와 함께 막판까지 경쟁을 펼치게 됐다.

물론 하나금융은 업계가 지목하는 유력한 롯데카드 인수 후보다. 당초 한화그룹과의 2파전이 점쳐졌으나 아시아나항공 매각이란 변수가 생기면서 결국 하나금융이 기회를 잡지 않겠냐는 관측에 힘이 실리는 분위기다.

한화가 1조원 이상의 인수대금 소요가 전망되는 아시아나항공 인수를 염두에 뒀다면 롯데카드를 포기할 수 있다는 판단에서다. 실제 한화그룹은 고심 끝에 롯데카드 인수전에서 손을 뗀 것으로 확인됐다.

하나금융 측도 롯데카드 인수전에 각별히 신경을 기울여온 것으로 알려졌다. 은행 중심의 사업 포트폴리오를 보완하고 하나카드의 저변을 넓히기 위함이다. 특히 김정태 하나금융 회장은 올해 경영전략 중점 과제로 ‘균형 잡힌 포트폴리오 구축’을 천명했다. 구체적으로는 지난해 기준 18% 수준인 그룹 내 비은행 계열사의 이익 비중을 2025년엔 30%까지 늘리겠다는 게 골자다. 그리고 이를 실현하기 위해선 롯데카드가 반드시 필요한 입장이다.

실적에서도 이를 확인할 수 있다. 하나금융은 올 1분기 5560억원의 당기순이익을 올렸는데 임금피크 퇴직비용 1260억원 등 ‘일회성 비용’ 때문이긴 하나 전년 동기 대비 16.8% 감소하며 뒷걸음질 치는 모습을 보였다. 이 가운데 핵심 계열사인 KEB하나은행이 4799억원을 책임져 은행에 대한 의존도가 여전히 높은 것으로 진단되고 있다.

하지만 총자산 12조9224억원 규모의 롯데카드를 손에 넣으면 이 같은 양상을 어느 정도 개선할 수 있을 것이란 게 업계의 전반적인 분석이다. 인수 후 하나카드(7조9851억원)와 합병함으로써 카드사업을 업계 3위 규모로 끌어올릴 수 있어서다. 시장 점유율도 롯데카드(11.2%)와 하나카드(8.9%)를 합치면 20%에 달해 업계 2위 KB국민카드(18.6%)와도 어깨를 나란히 하게 된다. 동시에 롯데카드의 사업기반을 바탕으로 인지도를 높이는 것은 물론 덩치를 키워 ‘수수료 인하’와 같은 난제에 대응할 수도 있다.

롯데그룹은 참가자가 제출한 서류를 검토해 최적의 후보자를 선정한다는 방침이다. 최소 1~2주가 소요될 것으로 보여 우선협상대상자 선정 시기는 이달말 또는 다음달 초가 될 것으로 예상된다.

관건은 하나금융이 얼마의 가격을 제시했느냐다. 일단 롯데 측은 롯데카드의 매각가로 1조5000억원을 기대하는 것으로 전해졌다. 다만 롯데카드 입찰안내서에만 매입 희망 지분율을 기입하도록 해 실제 가격은 그보다 줄어들 가능성도 존재한다.

이와 관련 하나금융 관계자는 실적발표 컨퍼런스콜에서 “비은행 부문 M&A에 활용할 가용자금은 증자 없이도 지주사 차원에서 1조원 가량 준비돼 있다”면서 강한 자신감을 드러냈다.

관련기사

뉴스웨이 차재서 기자

sia0413@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글