KTB네트워크는 지난달 29일부터 이틀간 국내외 기관 투자자 대상 수요예측을 진행했고, 경쟁률은 50.19대 1을 기록했다. 증시가 불안정하고 투자심리가 위축된 상황인 만큼 주주친화적 측면에서 공모가를 결정했다는 게 회사 측 설명이다.

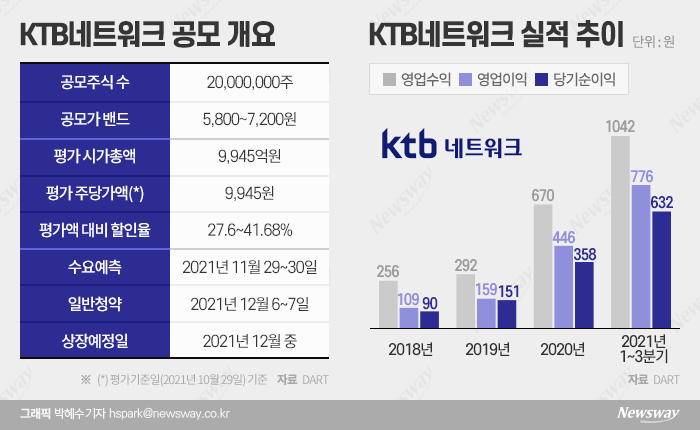

이번 수요예측에는 405개 기관 투자자가 참여해 전체 공모주의 75%인 1500만 주를 대상으로 총 7억 5291만 주가 접수됐다. 모집총액은 1160억원 규모로 상장 후 시가총액은 약 5800억원이 될 예정이다.

코스피 지수가 올해 최저점을 찍는 폭락장속에서 수요예측이 진행돼 공모가 결정에 큰 영향력을 미쳤다는 분석이다. 대표주관을 맡은 한국투자증권 관계자는 “수요예측 기간 동안 오미크론 이슈 여파로 코스닥 지수가 연일 하락하는 추세였다”며 “KTB네트워크의 경쟁력과 성장이 본격적인 궤도에 오른 것을 감안하면 다소 아쉬움이 남는 결과”라고 설명했다.

김창규 KTB네트워크 대표는 “IR을 진행한 다수의 국내외 기관투자자들로부터 회사의 장기적인 비전과 성장 가능성이 높게 평가된 만큼 향후 높은 투자성과로 경쟁력을 증명하겠다“며 “공모가격에 메리트가 있는 만큼 공모주 투자에 관심 있는 분들의 많은 관심을 부탁드린다”고 말했다.

KTB네트워크는 업력 40년 이상의 국내 1세대 벤처캐피탈로 이번 상장을 통해 업계 대장주로 자리매김한다는 계획이다. 24명의 펀드운용인력 중 10년 이상 투자경력을 가진 심사역이 11명이 포진해 있고, 업계최초로 해외 시장에 진출한 국내 벤처캐피탈로 긴 업력만큼 다양한 투자경험을 보유하고 있다.

대표적 투자 사례로 국내 기업 비바리퍼블리카(토스)와 우아한형제들(배달의 민족) 투자로 높은 투자성과를 냈다. 해외기업도 AURIS, BERKELEY LIGHTS, Xpeng, CARSGEN 등 다수의 우수 성공사례를 기록한 바 있다.

현재 미국과 중국은 물론 인도와 동남아 시장까지 투자포트폴리오를 확대하는 있는 KTB네트워크는 해외투자 비중을 전체 펀드의 40% 수준까지 확대할 계획이다. 또한 국내외 투자기업들의 수익회수를 이어가는 한편 상장 후 대규모 펀드 결성도 추진한다.

KTB네트워크의 일반청약 물량은 총 공모물량의 25%인 500만주이며, 오는 6~7일 이틀간 일반투자자 청약을 진행한다. 코스닥 시장 상장일은 오는 16일이다. 대표주관사는 한국투자증권이며 NH투자증권, 삼성증권, 유진투자증권, 하이투자증권, KB증권이 인수단으로 참여했다.

뉴스웨이 박경보 기자

pkb@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글