내년 2월 DB아이엔씨 합병법인 출범···5개 사업부문 갖춰김준기·김남호 등 창업일가 지분 43.82%→52.47% 확대 DB아이엔씨 1조원대 회사로···"경영 효율 제고·재무 안정"

DB아이엔씨는 이번 합병을 마무리하면 자산 1조원대 회사로 자리매김하게 될 전망이다. 반기보고서 기준 자산총계는 6053억원 규모다. 사업 포트폴리오 측면에서 보면 IT·무역·합금철·건설·브랜드 등 5개 사업 부문을 갖춘 복합 기업으로 몸집을 키운다는 전략이다.

DB아이엔씨의 최대주주는 김준기 창업회장의 아들인 김남호 회장이다. 결국 재계에선 DB 측이 밝힌 경영 효율화 및 각 사업 간 시너지 외에도 오너일가의 경영 지배력을 강화하는 방향으로 사업 재편이 이뤄질 거란 관측이 나온다.

<span class="middle-title">2세 김남호, 회장 취임후 비금융 경쟁력 강화 추진

DB그룹은 김준기 창업회장이 등기임원에서 물러나고 사실상 그룹 경영에서 손을 떼면서 장남인 1975년생 김남호 DB그룹 회장과 장녀인 1973년생 김주원 그룹 부회장 체제로 오너 일가가 경영에 참여하고 있다.

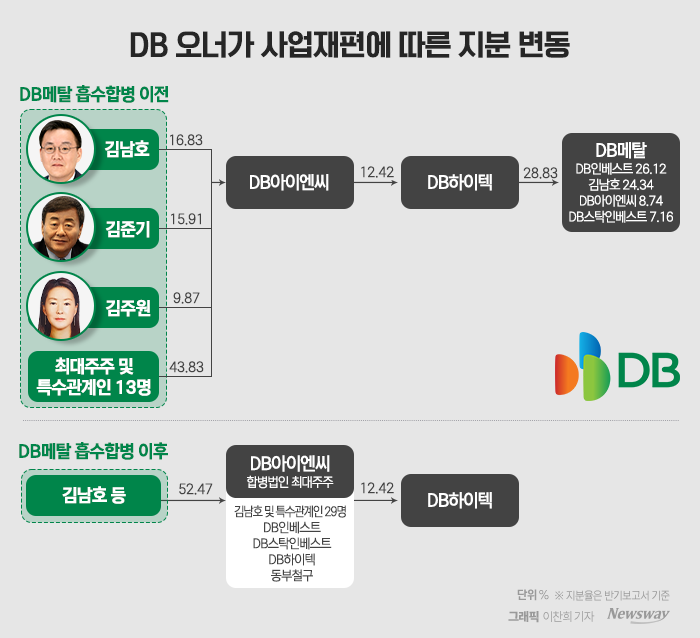

오너가 지분율이 40% 이상 차지하는 DB아이엔씨는 IT사업(어플리케이션 및 인프라), 무역 및 브랜드 사업을 영위한다. 실질적 그룹 지배회사 역할을 하고 있다. DB아이엔씨 지분율을 보면 김남호 회장이 16.83%를 보유해 최대주주로 있다. 김준기 창업회장은 15.91%, 김주원 부회장은 9.87%를 보유 중이다. 최대주주 및 특수관계인 13명의 지분율은 43.83%에 달해 국내 대기업 중 오너일가 지분율이 꽤 높은 편이다.

DB는 제조부문(DB아이엔씨)과 금융부문(DB손해보험)이 사실상 지주회사 체제 형태를 띄고 있다. DB아이엔씨는 DB하이텍과 DB메탈을 거느리며 DB손해보험은 DB금융투자, DB생명보험, DB캐피탈 등을 지배하고 있다.

DB는 2020년 7월 김남호 당시 DB금융연구소 부사장이 그룹 회장으로 취임하면서 2세 경영을 본격화했다. 김준기 전 회장이 가사도우미 성추행 의혹 등으로 회장직에서 물러나면서 자연스레 장남으로 그룹 경영권을 승계한 것이다.

40대 젊은 총수인 김남호 회장은 과거 동부그룹 시절 금융회사 중심이던 사업 체질을 비금융 제조부문으로 상당부분 옮겨왔다. 국내 유일 순수 파운드리(반도체 위탁생산) 회사인 DB하이텍을 매출 1조원대 회사로 키워냈고 보험·금융에 더해 제조서비스 사업을 더욱 강화시켰다.

DB메탈이 비금융 지배회사인 DB아이엔씨에 편입되면 통합법인은 기존 IT, 무역, 브랜드사업 등에 더해 합금철 사업을 합쳐 안정성·수익성에 성장성을 더하고 경영 효율성도 높이겠다는 계획이다. DB메탈은 합금철분야 국내1위, 정련합금철분야 세계2위의 합금철전문회사다. 최근 건설 분야로도 사업 영역을 넓히고 있다.

단, 합병 작업이 완료되면 통합법인과 DB하이텍은 상호 지분을 보유하게 됨에 따라 공정거래법상 신규 상호출자가 발생할 예정이다. 공정거래법상 신규 순환출자(합병법인→DB하이텍→동부철구→합병법인)가 발생하게 된다.

공정거래법상 회사의 합병으로 상호출자 또는 순환출자를 한 회사는 그 주식을 취득 또는 소유한 날부터 6개월 이내 처분이 필요하다. 이에 사측은 "합병법인, DB하이텍 또는 동부철구는 신규 상호출자 및 순환출자를 6개월 내에 해소할 예정이며 이를 위한 다양한 방안들을 검토 중에 있다"고 공시했다.

물론 합병까진 절차가 남아있다. 합병 승인을 위한 12월 임시주총에서 참석주주 의결권의 3분의 2 이상의 수와 발행주식총수의 3분의 1 이상의 수의 승인을 얻지 못할 경우 합병이 무산될 수 있다.

<span class="middle-title">김남호 등 특수관계인 지분율 52.47%로 확대

내년 2월 합병법인이 출범하면 김남호 회장의 그룹 지배력은 더욱 강화될 전망이다. DB메탈의 최대주주는 김남호(개인) 및 그 특수관계인으로 DB메탈 지분 95.20%를 보유하고 있다.

현재 DB아이엔씨 지분율을 보면 김남호 회장을 비롯해 특수관계인 13명의 주식 보유량은 43.83%다. 이를 통해 '오너 일가→DB아이엔씨→DB하이텍→DB메탈'로 이어지는 지배구조를 갖췄다.

김남호 회장은 DB메탈 지분 24.34%를 보유해 DB메탈 3대주주 지위도 갖고 있다. 김 회장의 지분이 많은 회사가 DB아이엔씨 자회사로 흡수되면 오너가 지분율은 더욱 늘어나게 되고 순환출자를 제외한 큰 틀에선 '김남호→DB아이엔씨→DB하이텍'으로 지배구조가 바뀐다.

DB 측은 "통합법인의 최대주주는 김남호 회장 및 특수관계인으로 전체 발행주식 수의 52.47%를 보유하게 될 것으로 예상된다"며 "합병법인 최대주주는 김남호(개인) 및 개인 특수관계인 29명을 비롯해 DB인베스트, DB스탁인베스트, DB하이텍, 동부철구로 변경될 예정"이라고 설명했다.

시장에선 DB 측이 DB아이엔씨의 지주회사 전환을 회피하기 위한 지배구조 개편이라는 해석을 하고 있다. 총자산이 5000억원 이상이면서 자회사의 지분 가치가 전체 자산의 50% 이상인 기업은 지주사로 강제 전환되며 상장 자회사(DB하이텍) 지분을 30%까지 늘려야 한다. DB 측은 통합법인이 출범하면 당장 지주사 전환 부담을 덜 수 있게 된다.

DB그룹 관계자는 "금융투자업계나 증권업계에서 그런 분석을 하고 있는데, 회사 입장은 발표한 대로 사업 경쟁력 강화"라고 말했다.

뉴스웨이 김정훈 기자

lennon@newsway.co.kr

뉴스웨이 이지숙 기자

jisuk618@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글