ABL생명을 포함한 안방보험 자회사 패키지는 총자산 53조원 규모로 인수 시 단숨에 업계 5위 자리를 꿰찰 수 있다. 최근 적극적으로 매각을 추진 중인 KDB생명보다 3배 가까이 덩치가 커 은행계 금융지주사들이 눈독을 들이고 있다.

동양생명은 17일 임시 주주총회와 이사회를 개최해 푸징수(Pu, Jingsu) 안방보험그룹 CIO를 기타비상무이사 겸 이사회 의장으로 선임했다.

푸징수 의장은 지난 6월 임기를 1년 9개월여 남겨 두고 일신상의 사유로 돌연 사임한 야오따펑(Yao, Da Feng) 전 기타비상무이사에 이어 의장직을 수행한다.

안방생명 이사장을 지낸 안방보험의 핵심 실세 야오따펑 전 이사가 떠나고 비(非)안방보험 출신의 투자 전문가 푸징수 이사가 의사봉을 잡게 됐다.

푸징수 의장은 메트라이프인베스트먼트 홍콩법인 상무, 미국법인 부사장을 거쳐 미국 스위스리파이낸셜리스크매니지먼트 부사장, 아머러스그룹 선임계리사를 역임했다. 그는 메트라이프인베스트먼트 재직 당시 아시아 포트폴리오 관리와 세계 포트폴리오 전략을 총괄한 재무·투자 전문가다.

이번 의장 선임은 모회사 안방보험에 대한 중국 은행보험감독관리위원회(이하 은보감위)의 위탁경영기간 만료를 5개월여 앞둔 민감한 시기에 이뤄진 교체 인사다.

안방보험은 중국 현지 보험업법 위반으로 경영관리 조치를 받아 은보감위가 위탁경영을 하고 있다. 위탁경영기간이 끝나는 내년 2월 이전 안방보험의 최대주주가 변경될 것이란 전망이 우세하다.

이 같은 상황에서 푸징수 이사가 이사회 의장으로 선임돼 동양생명 지분 매각설은 더욱 탄력을 받게 됐다.

안방보험 위탁경영이 시작된 2018년 2월 이후 동양생명은 지속적으로 제기되는 매각설에 시달려왔다.

실제 중국 감독당국은 국내 자회사 동양생명, ABL생명을 포함한 안방보험의 모든 해외 자산에 대한 분석과 평가를 진행해왔다. 최종 평가 결과에 따라 두 회사를 패키지로 묶어 지분 매각을 추진할 것이란 관측이 나왔다.

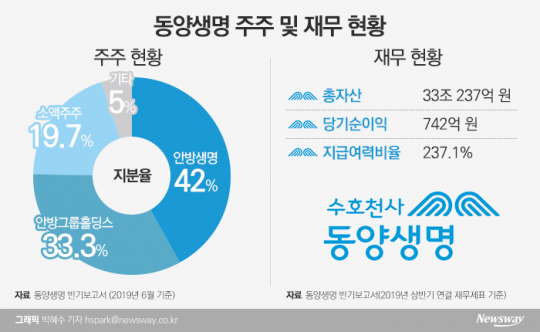

안방보험은 2015년 6월 동양생명을 인수해 한국 보험시장에 진출했으며 2016년 12월 ABL생명(옛 알리안츠생명)을 추가로 인수했다. 안방생명과 안방그룹홀딩스를 통해 동양생명 지분 75.3%, 안방그룹홀딩스를 통해 ABL생명 지분 100%를 보유 중이다.

동양생명, ABL생명 패키지는 지난해 신한금융지주에 매각된 오렌지라이프와 함께 생명보험사 인수‧합병(M&A)시장에서 가장 매력적인 매물로 분류돼왔다.

올해 6월 말 연결 재무제표 기준 동양생명과 ABL생명의 총자산은 각각 33조237억원, 19조7906억원으로 합산액은 52조8143억원이다.

이는 삼성생명(301조4992억원), 한화생명(136조1556억원), 교보생명(114조2389억원), NH농협생명(65조131억원)에 이어 다섯 번째로 큰 규모다.

최근 실질적 대주주인 산업은행 주도로 매각 작업을 추진 중인 KDB생명의 총자산 19조3001억원과 비교하면 3개 가까이 차이가 난다.

산업은행은 지분 매각 성공 시 사장과 수석부사장에게 최대 총 45억원의 성과급을 지급하는 조건을 내걸고 어느 때보다 적극적으로 매각을 추진하고 있다.

그러나 동양생명, ABL생명 패키지가 실제로 매물로 나올 경우 상대적으로 인수 매력도가 떨어져 후순위로 밀려날 가능성이 높다.

유력한 인수 후보로 거론되는 곳은 계열 생보사가 없거나 규모가 작은 우리금융지주와 KB금융지주다.

다른 은행계 금융지주사의 경우 신한금융지주는 이미 오렌지라이프를 인수했고 하나금융지주는 생보사 인수에 상대적으로 소극적이다.

올해 1월 재출범한 우리금융지주는 과거 우리아비바생명(현 DGB생명)을 매각한 이후 자회사가 없다. 우리금융지주는 지난 4월 동양생명, ABL생명 각각의 자회사인 동양자산운용, ABL글로벌자산운용을 인수하기도 했다.

KB금융지주는 KB생명을 자회사로 두고 있으나 총자산이 10조원을 겨우 웃도는 소형사여서 M&A 필요성이 지속적으로 거론돼 왔다. 앞서 LIG손해보험(현 KB손해보험), 현대증권(현 KB증권)을 인수한데 이어 동양생명, ABL생명까지 인수하면 비은행 포트폴리오가 사실상 완성된다는 평가다.

관련기사

뉴스웨이 장기영 기자

jky@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글