4대금융지주, 일제히 역대급 실적 달성분기배당 뿐 아니라 자사주 매입·소각도당국 "과한 배당은 자제해야" 압박 여전

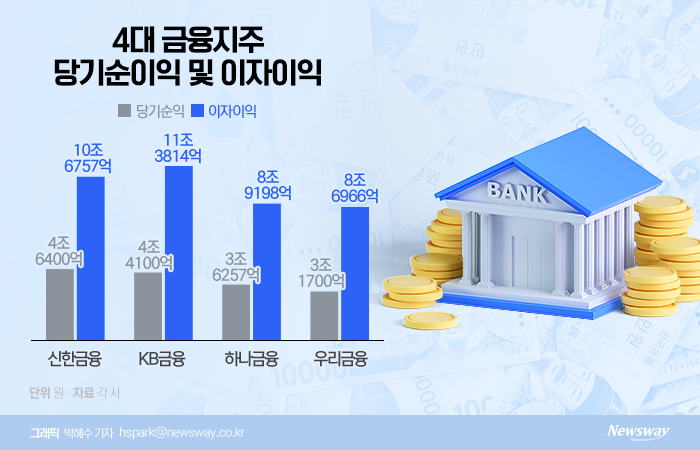

9일 하나금융지주 실적을 마지막으로 4대 금융지주의 지난해 실적 발표가 마무리 됐다. 이들은 금리 인상기 늘어난 이자이익을 바탕으로 역대 최대 실적을 기록했다. 신한은행이 당기순이익 4조6400억원을 거둬들이며 리딩금융을 탈환한데 이어 KB금융이 4조4100억원, 하나금융 3조6257억원, 우리금융 3조1700억원을 벌었다. 4대 금융지주 당기순이익을 모두 합하면 15조8457억원에 달한다.

특히 이자이익이 크게 늘었다. 금리가 인상되면서 예대마진이 커졌다는 뜻인데 신한금융 10조6757억원, KB금융 11조3814억원, 하나금융 8조9198억원, 우리금융 8조6966억원 등으로 전년 동기 대비 10% 후반대 성장을 보이며 이들을 합하면 40조원에 육박한다.

금융지주들이 주주환원 정책을 쏟아내는 것도 이 때문이다. '이자장사' 논란에 시달리는만큼 주주환원 정책을 강화하고 나선 셈이다.

금융지주들은 배당도 늘리지만 자사주 매입‧소각을 통해 총주주환원율 높이기에 나섰다. 신한금융은 총주주환원율을 30%로 결의했다. 지난해보다 4%포인트(p) 늘어난 것인데 배당성향은 26.0%에서 22.8%로 낮아졌지만 올해 두 차례에 걸쳐 상·하반기 각각 1500억원의 자사주 취득 및 소각을 결정했다.

배당금은 주당 2065원으로 전년(주당 1960원)보다 105원 증가했으며 배당수익률은 5.5%이다. 신한금융은 올해 분기별 자사주 매입·소각 등을 통해 총주주환원율을 40.0% 수준까지 높인다는 방침이다.

KB금융의 총주주환원율은 전년보다 7.0%p 늘어난 33.0%이다. 현금 배당성향(당기순이익 중 배당금의 비율)은 26.0% 그대로 유지하지만 3000억원의 자사주를 매입·소각한다. 배당금은 주당 2950원으로 전년(주당 2940원) 대비 10원 늘었다.

우리금융의 경우 배당 성향을 매년 30.0% 수준까지 끌어올릴 예정이다. 올해 2분기 이후 순이익 중 4.0%만큼 자사주를 사들여 소각하는 방식을 통해서다. 우리금융의 배당성향은 2021년 25.3%에서 지난해 26%로 0.7%포인트 높아졌다. 3월 정기 주주총회를 거쳐 올해 처음으로 분기배당도 실시할 예정이다. 또 보통주자본비율(CET1)을 최대한 조기에 12%로 개선하고 이 과정에서 자사주 매입·소각을 포함해 총주주환원율 30% 수준을 매년 실시하는 방안도 제시했다.

하나금융도 마찬가지다. 주주가치 향상을 위해 연내 1500억원 규모의 자사주를 매입·소각하기로 결정하고 그룹은 자본정책의 가시성 제고를 위한 자본관리 계획과 중장기 주주환원 정책도 수립했다. 그룹의 연간 배당성향은 27%, 2022년 종가 기준 배당수익률은 약 8% 수준이다.

주주환원 정책과 관련해서는 중장기적으로 총주주환원율 목표를 50%로 설정했다. 그룹 보통주자본비율이 13%~13.5% 구간에 있을 시 직전 년도 대비 증가한 보통주자본비율의 50%에 해당하는 자본을 주주환원하고 13.5%를 초과할 경우 '초과 자본을 주주에게 환원한다'는 구체적인 원칙을 수립했다.

다만 금융당국의 압박은 여전하다. 지난 6일 이복현 금융감독원장 "은행의 주주환원 정책은 존중하지만 위험자산 비율 조정 등으로 배당을 확대하려면 중저신용자를 외면하는 결과를 낳게 돼 은행의 공적 성격을 잃게 된다"고 우려를 전달했다.

이어 "다만 과점 형태로 영업이익이 발생하는 특권적 지위가 부여되는 측면이 있는 데다 지금 어려움을 겪는 실물경제에 자금지원 기능을 해야 하는 근본적인 역할이 있는 점을 고민할 필요가 있다"고 말했다.

금융권 관계자는 "금융지주들이 사상 최대 실적을 기록하면서 주주환원에 대한 요구가 높아졌고 이에 부응하는 정책을 펼쳐야 하는 상황"이라면서 "금융당국 역시 원칙적으로 주주환원 강화를 발표한 만큼 과한 배당을 자제 하라는 것으로 읽히며 당분간 주주가치 제고를 위한 움직임은 지속될 것으로 보인다"고 말했다.

관련기사

뉴스웨이 한재희 기자

han324@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글