일회성 비용 영향 제외 주요 생·손보사 순이익 '껑충'손보사 예실차가 희비 갈라···보험硏 "비율 최소화 적절""CSM 확보에 유리"···장기 보장성보험 경쟁 '활활'

<span class="middle-title">호실적 거둔 주요 생·손보사···현대해상·DB손보만 순이익↓

27일 보험업계에 따르면 대부분의 보험사는 IFRS17을 적용한 지난해 실적이 크게 늘었다.

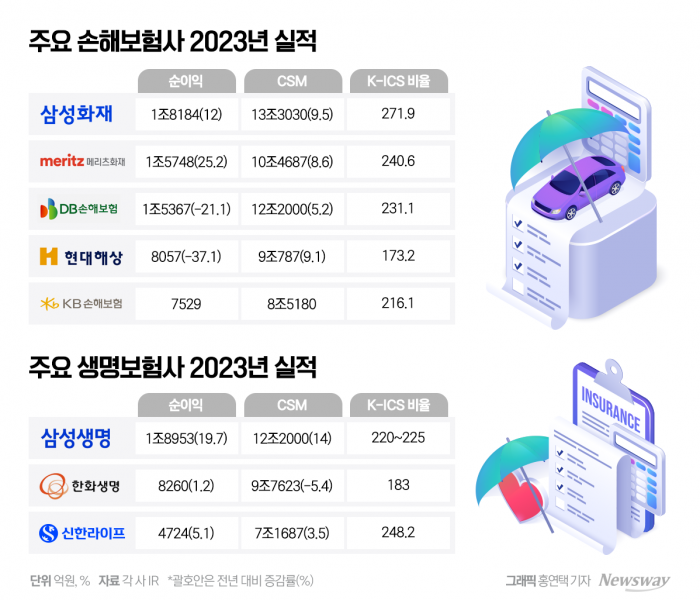

실제 지난해 보험사들의 실적을 보면 이를 체감할 수 있다. 손해보험사들의 실적을 살펴보면 우선 삼성화재는 지난해 연결 기준 순이익이 1조8216억원으로 전년 대비 12% 증가했다. CSM 총량은 13조3030억원으로 전년 말(12조1440억원) 대비 9.5% 늘었다. 연말 기준 총자산은 85조1900억원, 킥스 비율은 271.9%로 전년 대비 19%포인트 증가했다.

메리츠화재도 지난해 별도 기준 순이익이 1조5748억원으로 전년(1조2582억원) 대비 25.2% 증가해 사상 최대치를 기록했다. CSM 총량은 10조4687억원으로 전년(9조6400억원) 대비 8.6% 늘었다. 지급여력비율(K-ICS, 킥스) 비율은 전년(165.7%) 대비 50.4%포인트 늘어난 216.1%를 기록했다.

KB손해보험의 지난해 당기순이익은 7529억원으로 전년(5572억원) 대비 35.1% 늘었다. CSM 총량은 8조5180억원으로 전년(7조9450억원) 대비 7.2% 증가했다. 킥스 비율은 216.1%로 전년 대비 27.8%포인트 증가했다.

다만 대형화재사고 발생 등으로 재보험비용 상승이 큰 영향을 미쳤던 현대해상과 DB손해보험은 순이익이 감소했다. 현대해상은 지난해 순이익이 8057억원으로 전년(1조2813억원) 대비 37.1% 감소했다. DB손해보험 역시 지난해 순이익이 전년(1조9470억원) 대비 21.1% 감소한 1조5367억원으로 집계됐다.

비상장사인 교보생명을 제외하고 현재까지 실적을 발표한 주요 생명보험사(삼성생명·한화생명·신한라이프)는 일제히 순이익이 증가했다.

먼저 삼성생명은 지난해 당기순이익이 1조8953억원으로, 전년(1조5833억원) 대비 19.7% 증가했다. 지난해 말 CSM은 12조2000억원으로 전년(10조7000억원) 대비 14% 늘었고 킥스 비율은 220~225%로 집계됐다.

한화생명은 지난해 연결기준 당기순이익이 8260억원으로 전년(8164억원) 대비 1.2% 증가했다. 지난해 말 CSM은 전년(9조7623억원) 대비 5.4% 감소한 9조2385억원을 기록했다. 킥스 비율은 183%을 기록했다.

신한라이프의 지난해 당기순이익은 4724억원으로 전년(4494억원) 대비 5.1% 늘었다. 지난해 말 CSM은 7조1687억원으로 전년(6조9249억원) 대비 3.5% 늘었고 킥스 비율은 248.2%로 전년(207.2%)보다 41%포인트 증가한 것으로 나타났다.

<span class="middle-title">순이익에 예실차 반영···비율 최소화 관건

IFRS17 제도 하에 보험사 당기순이익에 중요한 영향을 미치는 요인은 장기보험손익과 관련한 예실차와 CSM, 손실부담계약 비용을 꼽을 수 있다.

예실차가 적고 손실부담계약 관련 계약비용이 적다면 장기보험손익에 유리해 순이익이 증가할 가능성이 크다. 또 CSM 수치가 높을수록 순이익도 증가한다. 기초 CSM에 추가된 신계약 CSM을 합한 후 상각률을 곱해 상각, 당기순이익으로 기록하기 때문이다. 이때 상각률이 높을수록 상각분이 커지며 곧 순이익도 늘어난다.

실제 지난해 주요 손해보험사들의 실적 희비를 가른 것도 장기보험손익이다. 지난해 삼성화재의 장기보험손익은 1조5390억원으로 전년 대비 12.8% 증가했다. 메리츠화재의 장기보험손익도 1조4720억원으로 9% 늘었다. 그러나 현대해상의 장기보험손익은 77.2% 급감했고 DB손해보험 역시 20.3%나 줄었다.

먼저 예실차는 보험사가 보험 가입자에게 지급할 것으로 예상되는 보험금에서 실제 고객들에게 지급한 보험금을 뺀 수치다. 예를 들어 보험사가 가입자에게 지급하는 보험금을 100만원가량으로 예상했을 때, 이보다 2000만원이 더 나가게 되면 예실차가 음수가 돼 당기순이익에 악영향을 준다. 반대로 지급 보험금을 2000만원으로 예상했으나, 실제 지급한 보험금이 100만원일 경우에는 예실차가 양수가 되는 식이다.

회계기준이 변경되며 보험사는 예실차를 당기순이익에 반영할 수 있게 됐다. 이에 예실차를 어떤 식으로 가정했느냐에 따라 순이익이 증가하거나 감소할 수 있게 된 것이다. 이에 금융당국은 회계 신뢰성 등을 위해 예실차가 당기순이익의 ±5%를 넘지 않도록 추정하라고 권고했다. 예실차를 지나치게 보수적으로 가정하면 보험사의 순이익이 '뻥튀기' 될 수 있다는 것이 이유다.

실제 메리츠화재의 지난해 예실차는 2689억원으로 순이익의 17.1%를 차지하는 것으로 나타났다. 그러나 현대해상의 경우 실손보험금 손해액 상승으로 예실차 관련 손실이 2600억원을 인식했다.

보험연구원은 'IFRS17 영향분석과 성과지표 연구' 보고서에서 "공격적 또는 유리한 계리적 가정 적용은 최선추정부채 및 위험조정을 과소하게 평가해 CSM이 과대평가되고 이에 따라 이익으로 전환되는 CSM 상각액이 과대하게 될 수 있다"며 "미래 이익인 CSM이 증가하는 효과가 있어 회사 가치가 확대되는 효과가 나타난다"고 설명했다.

이어 "하지만 음의 예실차 비율 증가로 인해 오히려 당기순이익에 불리한 영향을 미칠 수 있다"며 "장기적으로 안정적인 경영관리를 위해서는 예실차 비율을 최소화하는 것이 적절할 것"이라고 부연했다.

<span class="middle-title">CSM 주요 지표로···'보장성보험' 과열 경쟁 현실화

또 IFRS17 체제에서는 CSM 수치가 높을수록 순이익도 증가하는데, 통상적으로 부채로 인식되는 저축성보험보다 보장성보험이 CSM을 확보하는 데 유리하다.

CSM이 주요 지표로 떠오르며 이를 확보하기 위한 경쟁도 치열해졌다. 최근 생명보험사들을 중심으로 한 '단기납 종신보험' 과열 경쟁이 대표적이다.

손해보험사들의 상품은 보장성보험이 중심이 돼 CSM 확보에 상대적으로 유리하다. IFRS17에서는 부채를 시가로 평가하기 때문에 만기 시점에 보험금을 지급해야 하는 저축성보험의 CSM이 낮게 책정될 수밖에 없다. 생명보험사들은 손해보험사 대비 저축성보험의 비중이 높아 CSM이 낮게 산출된다.

생명보험사에서 이런 보장성보험의 성격을 띠는 상품은 단기납종신과 제3보험 정도다. 특히 전통적인 종신보험의 경우 의료기술의 발달, 생활 수준 향상 등으로 사망률이 개선돼 평균 수명이 늘면서 소비자 니즈가 크게 줄었다. 저출산, 고령화가 가속하며 보험금을 남겨줄 자녀가 없다는 점도 인기가 식은 이유다. 이런 흐름 속에서 생보사들은 저축 기능이 강조된 단기납종신을 새로운 수익 창출 수단으로 삼을 수밖에 없는 현실에 놓였다.

변액보험 또한 매력도가 떨어지는 추세다. 고금리·고물가 영향으로 주식과 채권 등 자산 시장 침체가 이어지고 있기 때문이다. 변액보험은 고객의 보험료를 펀드 등에 투자한 뒤 나는 수익과 손실이 가입자에게 귀속돼 보험금과 해지 환급금이 변동된다. 변액보험의 수익은 투자 수익에 따라 달라지기 때문에 자산 시장이 좋을 때 관심이 높아진다.

전문가들은 현재 CSM만으로 성과지표를 구성하게 되면 CSM 상각액보다 신계약 CSM 유입이 많아야 기말 CSM이 증가할 수밖에 없어 높은 CSM의 상품을 판매할 수밖에 없다고 지적한다. 따라서 CSM 평가 한계를 고려해 위험조정 산출 시 금리위험 등이 반영된 자본비용법 방식을 적용해 산출할 필요가 있다는 의견이다.

보험연구원은 "할인율 하향 조정, 위험조정 산출 시 자본비용법 적용 등 좀 더 정교하게 산출된 보험계약마진을 이용하여 신계약 수익성, 성장성 등 성과지표로 활용하는 것이 보험회사의 가치를 적절하게 평가하고 미래 불확실성을 대비할 수 있을 것으로 판단된다"며 "할인율 조정 및 자본비용법 반영 등을 고려한 CSM을 산출할 필요가 있다"고 제언했다.

또 "성과지표는 보험회사의 판매전략, 신상품 개발, 보험금지급심사 등 전 영역에 걸쳐 영향을 미치므로 제도 변화의 결과를 그대로 반영하기보다 보험회사의 지속가능성장이 가능한 방향으로 변화해야 할 것"이라고 밝혔다.

관련기사

뉴스웨이 김민지 기자

kmj@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글