추정 몸값 30조원 내외...공모액 5.6조원 ‘사상 최대’중복청약 가능한 마지막 대어...내달 14일 일반청약1조 넘는 연 매출...적대적 M&A·오버행 우려는 부담

금융감독원 전자공시시스템에 따르면 크래프톤은 지난 15일 금융위원회에 증권신고서를 제출했다. 21일 이후 증권신고서를 제출한 기업부터 중복청약이 금지되기 때문에 크래프톤은 SKIET의 청약 광풍을 재현할 가능성이 높다.

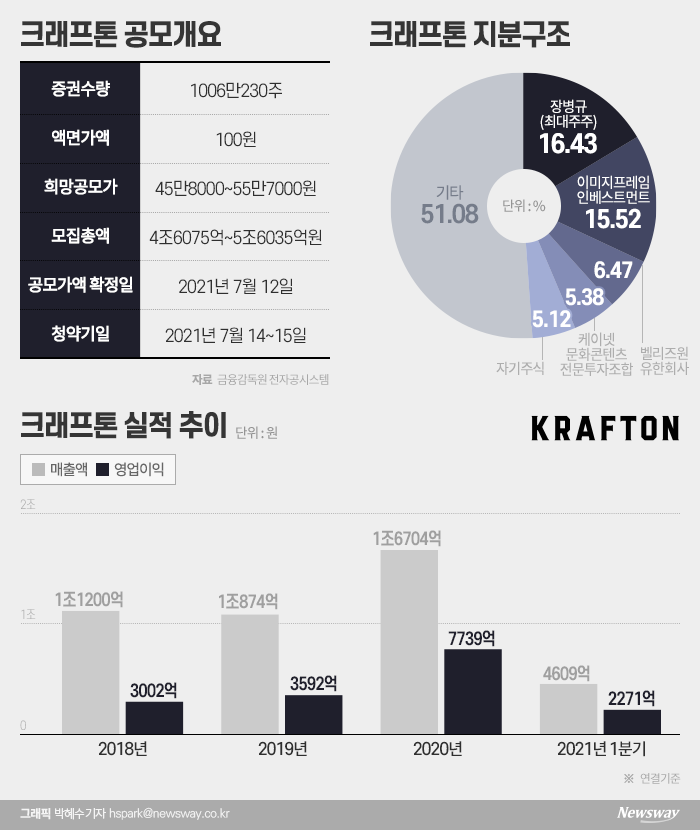

이날 공시된 증권신고서를 살펴보면 크래프톤은 이번 IPO를 통해 5조6035억원(밴드 상단 기준)을 조달할 예정이다. 2010년 삼성생명이 기록한 4조8881억원을 넘어서는 역대 최대 규모다. 크래프톤의 공모수량은 1006만230만주, 희망공모가는 45만8000~55만7000원이다. 공모주식은 일반공모(804만8184주) 80%, 우리사주조합 20%(201만2046주)로 배정된다.

크래프톤은 오는 28일부터 2주간 수요예측을 진행한 뒤 다음달 12일 공모가액은 확정할 예정이다. 이어 14일부터 이틀간 일반 투자자 대상 청약을 거쳐 코스피 시장에 본격 상장된다. 대표 주관사는 미래에셋증권이며 공동주관사는 크레디트스위스·NH투자증권·씨티그룹글로벌마켓증권·JP모건이다. 삼성증권은 인수단으로 참여한다.

◇엔씨 제치고 게임 대장주 될 듯...배틀그라운드 앞세운 호실적 지속

증권업계는 상장 이후 크래프톤의 기업가치를 20~30조원으로 예상하고 있다. 올해 IPO 최대어로 꼽히는 LG에너지솔루션(40~50조원)에 다소 못 미치지만, 경쟁사인 엔씨소프트(18조7000억원)보다 높은 평가를 받고 있다. 특히 IPO가 흥행에 성공할 경우 도쿄거래소에 상장된 넥슨 재팬(22조9000억원)도 뛰어넘을 가능성이 높다.

게임개발사인 크래프톤의 대표작인 세계적으로 이름이 알려진 ‘플레이어언노운스 배틀그라운드’다. 배틀그라운드는 전세계 시장에서 7500만 장 이상 판매됐고, ‘배틀그라운드 모바일’은 중국을 제외한 글로벌 지역에서 누적 다운로드 수 10억 건을 넘기기도 했다.

크래프톤은 배틀그라운드를 비롯해 테라, 엘리온, 골프킹: 월드 투어, 미니골프킹, 볼링킹 등 6개의 게임을 서비스 중이다. 전체 매출액의 94% 가량을 해외에서 벌어들이고 있으며, 특히 북미·중국·한국·일본·인도·중동 등이 주력 시장으로 꼽힌다.

배틀그라운드를 앞세운 실적은 매년 성장을 거듭하고 있다. 영업이익(연결기준)은 2018년 3002억원, 2019년 3592억원에 이어 지난해엔 7739억원을 달성했다. 올해 1분기에도 2271억원의 영업이익을 올리며 순항 중이다. 매출액 역시 최근 3년간 1조원을 상회했고, 지난해엔 1조6704억원으로 급증했다.

지난해 영업이익이 전년 대비 115.4% 상승하면서 33.0%였던 영업이익률도 46.3%로 크게 뛰었다. 인센티브·성과급 등 인건비가 큰 폭으로 증가한 올해 1분기에도 49.3%의 영업이익률을 기록했다.

크래프톤의 향후 실적 전망도 밝은 편이다. 배틀그라운드를 기반으로 한 신작 '배틀그라운드: NEW STATE'는 연내 출시될 예정이다. 이외에도 ‘더 칼리스토 프로토콜’, ‘프로젝트 카우보이(COWBOY)’ 등 새로운 게임들이 출시를 기다리고 있고 딥러닝과 인공지능(AI) 등 신사업 발굴도 추진 중이다.

◇장병규 의장 보유지분 16.43%...中 텐센트와 0.91%p 차

크래프톤의 최대주주는 창업주이자 배틀그라운드의 개발자인 장병규 의장(16.43%)이다. 장 의장은 이번 IPO를 통해 최대 7830억원에 이르는 지분을 보유하게 됐다. 상장 이후 크래프톤의 주가가 급등세를 탈 경우 장 의장의 보유지분은 조 단위로 늘어날 전망이다.

2대주주는 중국 텐센트의 투자 자회사인 이미지프레임인베스트먼트(15.52%)다. 이어 벨리즈원 유한회사(6.47%), 케이넷문화콘텐츠전문투자조합(5.38%) 등이 주요주주에 이름을 올렸고, 소액주주 비중은 51.08%다.

다만 최대주주인 장 의장의 지분율이 중국계 2대주주와 비슷한 건 부담으로 지적된다. 향후 최대주주의 지분율이 떨어지거나 2대주주의 지분율이 상승하는 경우 경영안정성이 저하될 위험이 있다. 텐센트는 크래프톤과 우호관계를 구축하고 있지만, 향후 얼마든지 적대적 M&A에 나설 수도 있다는 뜻이다.

◇오버행 따른 주가 급락 가능성...코로나19·중국 시장 상황도 변수

유통주식 수가 42.88%에 달하는 점을 감안할 때 상장 이후 대량 매도(오버행)에 따른 주가 급락의 가능성도 있다. 또 상장 후 1년 이내에 행사 가능한 주식매수선택권은 55만6540주(전체 주식의 1.08%)로, 잠재주식이 시장에 나오면 지분 희석의 위험이 있다.

당장의 실적은 좋은 편이지만 코로나19 종식 이후 수익성이 떨어질 가능성도 크다. 신규 게임의 출시와 사회적 거리두기, 재택근무 확산 등으로 크래프톤을 비롯한 게임산업 전반이 크게 성장해 왔다. 하지만 사회적 거리두기가 완화되고 마케팅·연구개발비 등 비용이 증가하면 수익성에 상당한 타격을 입을 수 있다.

전세계 모바일 게임 시장 1위인 중국에서 불확실성이 확대되고 있는 것도 위험요소다. 크래프톤은 텐센트에 기술적 서비스를 제공하고 수수료를 받고 있는데, 중국의 게임 관련 규제가 더욱 확대되면 영업실적에 악영향을 주게 된다.

관련기사

뉴스웨이 박경보 기자

pkb@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글