금융사 CEO에게 '포괄적 관리' 의무 부여하고 횡령·전산사고 등 '중대 금융사고' 발생시 징계이사회·임원 '내부통제 관리·감독' 기능도 강화

앞으로 금융회사 최고경영자는 사모펀드 불완전판매와 대규모 횡령 등 금융사고에 대한 책임을 피할 수 없게 된다. 금융당국이 CEO에게 내부통제 관리의 총괄적 책임을 부여하는 등의 제도 개선에 나서면서다. 산업 현장에서 적용 중인 중대재해처벌법(중대재해법)의 원칙을 금융업권에도 고스란히 옮겨오는 셈이다.

29일 금융위원회는 이 같은 내용을 골자로 하는 '내부통제 제도개선 TF' 중간 논의 결과를 발표했다.

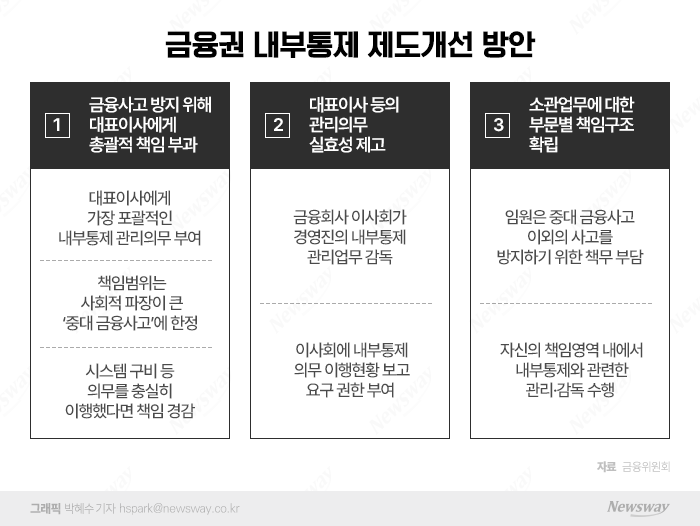

먼저 금융위는 금융사고 방지를 위해 금융사 대표이사에게 가장 포괄적인 내부통제 관리의무를 부여한다. 기업의 총괄책임자가 금융사고 방지를 위해 적정한 조치를 취하도록 유도한다는 취지다.

다만 CEO가 모든 사고를 방지하는 게 현실적으로 어렵다는 판단에 따라 사회적 파장이 크고 금융회사 건전성에 영향을 미치는 '중대 금융사고'로 책임범위를 한정한다. 금융상품 불완전판매와 횡령, IT 전산마비 등이 여기에 포함된다.

그 대신 금융위는 CEO가 해당 금융사고를 예방·적발할 것으로 기대 가능한 규정과 시스템을 구비하고 이들을 제대로 관리했다면 책임을 경감하기로 했다.

동시에 금융위는 내부통제 관리의무의 실효성도 높인다. 금융회사 이사회가 경영진의 내부통제 관리업무를 감독하도록 하는 규정을 명문화하고, 각 영역의 임원이 책임범위 내에서 내부통제를 관리·감독하도록 부문별 책임구조도 명확히 할 계획이다.

새롭게 구축되는 금융사 내부통제 제도는 '중대재해법'과 같은 형태를 띨 것으로 점쳐진다. 연초 시행된 이 법은 50인 이상 사업장에서 사망 사고가 발생하면 사업주나 경영책임자를 형사 처벌한다는 내용을 담고 있다.

이처럼 금융위가 내부통제 제도를 개선하려는 것은 일련의 사고를 통해 현행 규율체계의 허점이 드러났기 때문이다. 금융위에 따르면 현장에선 내부통제 기준 마련의 대상이 되는 업무범위와 의무 이행 여부의 판단기준이 뚜렷하지 않을 뿐 아니라, 조직 내에서도 구성원 간 역할과 책임이 불분명한 것으로 나타났다. 내부통제 관련 권한을 하급자에게 위임함으로써 임원이 책임을 면하는 경우도 적지 않은 실정이다. 일부 금융회사는 업권별 협회가 제정한 표준내부통제기준을 한 글자도 수정 없이 그대로 활용하면서 의무로 부과된 형식과 절차를 갖추는 데 급급하다는 지적을 받는다.

금융위 측은 TF 논의 사항에 대한 법리적 검토와 업계 의견수렴을 거쳐 세부 제도내용을 확정하고, 법령 개정방안을 마련한다는 방침이다. 이를 통해 CEO가 수익창출을 위한 성과관리와 금융사고 방지를 위한 위험통제를 균형적으로 수행함으로써 금융사고 발생을 줄이고, 금융사 지배구조상 견제와 균형의 원리가 원활하게 작동할 것으로 기대하고 있다.

김소영 금융위원회 부위원장은 "이 방안이 확정되면 대규모 금융사고가 발생했을 때 대표이사에게 관리 책임을 묻게 된다"면서 "사고 발생 시점의 최고경영자가 책임을 다했는지를 다룰 것"이라고 설명했다.

이어 "당연히 금융지주 회장도 대상이 된다"면서 "금감원이 진행 중인 금융사고 제재에 소급 적용하긴 쉽지 않겠지만, 내부통제에 대한 사외이사 등 경영진의 역할이 기존보다 강화될 것"이라고 덧붙였다.

관련기사

뉴스웨이 차재서 기자

sia0413@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글