신 회장은 최근 FI 측에 제시한 자산유동화증권(ABS) 발행 등 새 협상안이 통하지 않자 가입자와 임직원을 거론하며 대주주로서 책임 있는 자세를 요구했다. 그러면서도 당초 체결된 풋옵션 계약은 일방적인 것으로 진의를 몰랐다며 문제가 있다는 기존 주장을 굽히지 않아 FI 측의 반응이 주목된다.

17일 교보생명에 따르면 신 회장은 이날 FI 측의 중재 신청 예고와 관련 개인 법률대리인을 통해 유감을 표명했다.

신 회장은 “지난 60년 민족기업 교보생명의 역사와 전통 그리고 정부, 사회, 투자자, 임직원 등 이해관계자와의 공동 발전을 위해 창출해 온 사회적 가치가 진의를 모르고 체결한 계약서 한 장으로 폄하되거나 훼손된다면 참으로 안타까운 일이 될 것”이라고 밝혔다.

이는 FI 측에서 최근 신 회장 측이 새롭게 제시한 지분 매각 협상안을 사실상 거부하고 이르면 18일 대한상사중재원에 손해배상 관련 중재를 신청키로 한 데 따른 것이다.

교보생명 지분 29.34%(약 600만주)를 보유한 FI 측은 기업공개(IPO) 추진 결정 연기에 반발해 지난해 11월 풋옵션(지분매수 청구권)을 행사한 바 있다.

지난달 FI 측이 중재 신청을 처음 추진했을 때만 해도 소송으로 맞대응하겠다며 강공을 폈던 신 회장은 최종 협상 시한을 하루 남기고 한 발 물러섰다.

앞서 신 회장 측은 FI 측을 상대로 한 풋옵션 계약 무효 소송과 안진회계법인을 상대로 한 손해배상 청구 소송을 검토해왔다.

신 회장은 “FI들도 교보생명의 대주주들이니 다시 한 번 진지하게 협상에 임해 줄 것을 간곡히 당부한다”며 “중재 신청을 하더라도 언제든 철회가 가능하고 철회하지 않더라도 별도 협상의 문은 열려 있어 파국을 막기 위한 협상은 마땅히 계속돼야 한다”고 강조했다.

신 회장이 이 같이 입장을 바꾼 것은 FI 측이 새 협상안을 받아들이지 않기로 하면서 더 이상 꺼낼 카드가 없어졌기 때문이다.

신 회장은 최근 FI 측에 ▲ABS 발행 ▲FI 지분 제3자 매각 ▲기업공개(IPO) 후 차액 보전 등 3가지 협상안을 제시했다. 이 중 ABS 발행안은 특수목적회사(SPC) 설립 후 FI 측 보유 지분을 담보로 ABS를 발행해 투자금을 돌려주는 방안이다.

그러나 FI 측은 해당 협상안의 구체성과 현실성이 떨어진다며 세부 방안을 제시할 것을 요구했다.

이에 대해 신 회장은 “나름 고민하고 고민한 끝에 제2의 창사인 IPO 성공을 위한 고육책으로 ABS 발행 등 새 협상안을 제시한 것”이라고 설명했다.

이어 “그동안 IPO 약속을 지키지 못한 것은 최대주주이자 CEO로서 당면한 자본 확충 현안이 회사의 운명을 가를 수 있을 만큼 큰 위기라는 인식 속에 불가피한 상황 대응이었고 FI들도 충분히 알고 있었던 만큼 중재 신청 재고 여지는 충분하다고 생각한다”고 말했다.

최대주주이자 최고경영자(CEO)로서 가입자와 임직원, 보험설계사(FP)에 대한 책임감도 더 이상의 사태 악화를 막아야 한다는 판단도 영향을 미쳤다.

FI 측의 중재 신청으로 회사가 타격을 입으면 가입자와 임직원까지 피해를 입을 수 있다는 점을 들어 책임 있는 자세를 요구한 것이다.

신 회장은 “최대주주인 동시에 교보생명의 CEO로서 500만명의 가입자가 있고 4000명의 임직원과 가족이 있으며 1만6000명의 컨설턴트가 함께 하고 있다”고 강조했다.

그러면서도 신 회장은 풋옵션 계약 자체에 문제가 있다는 기존의 주장을 굽히지 않았다.

신 회장은 “주주간 협약이 일방적이고 복잡해 모순되고 주체를 혼동한 하자 등 억울한 점도 없지 않다”고 밝혔다.

신 회장이 FI 측에서 요구한 구체적 풋옵션 이행 방안 대신 중재 신청 결정을 재고해 달라는 호소에 나서면서 공은 FI 측에 넘어갔다.

그러나 FI 측의 기존 입장에 비춰볼 때 신 회장의 입장을 수용해 중재 신청을 연기하거나 결정을 취소할 가능성은 낮은 상태다.

협상의 최대 관건인 지분 가격에 대한 입장차가 워낙 커 단기간 내 화해를 기대하기는 어렵다.

FI 측은 풋옵션 행사 가격으로 주당 40만9000원을 요구하고 있지만, 신 회장 측은 매입 원가인 24만5000원을 제시한 것으로 알려졌다.

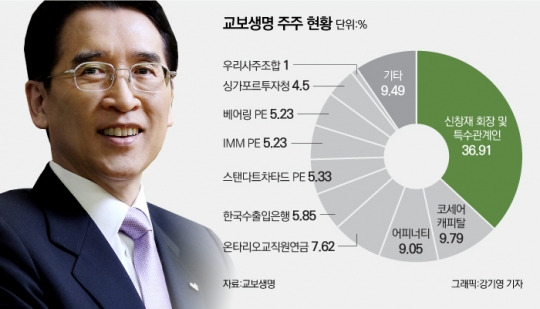

FI 측 보유 지분은 어피너티에쿼티파트너스(이하 어피너티) 컨소시엄 지분 24.01%와 스탠다드차타드(SC) PE 지분 5.33%다.

어피너티 컨소시엄은 어피너티(9.05%), IMM PE(5.23%), 베어링 PE(5.23%), 싱가포르투자청(4.5%) 등 4개 투자자로 구성돼 있다. 2012년 대우인터내셔널 보유 지분을 1조2054억원에 매입하면서 2015년 말까지 IPO가 이뤄지지 않으면 신 회장 개인에게 지분을 되팔 수 있는 풋옵션을 받았다.

관련기사

뉴스웨이 장기영 기자

jky@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글