현대중 “소송 불확실성 및 자금부담 사라졌다” 판단

예비입찰이 진행되는 이날 현대중공업그룹 관계자는 “두산그룹이 두산인프라코어차이나(DICC)에 대한 소송 건을 책임진다고 해서 첫째는 불확실성이 해소됐고, 두 번째는 재무적투자자(FI)가 참여 제안을 해왔기 때문에 재무적 부담도 완화가 됐다”고 입찰 참여 배경을 밝혔다.

앞서 지난 8월 현대중공업은 시장에서 인프라코어 인수 유력 후보로 현대건설기계가 거론되자 “관심없다”는 입장을 취했다. 하지만 인프라코어 매각설이 나온 이후 크레디트스위스(CS)와 물밑 접촉해 매각 가격을 문의하는 등 인수전 참여 기회를 살펴봤다.

투자은행(IB)업계에선 인프라코어 매각 예비입찰에는 현대중공업그룹 뿐 아니라 사모펀드운용사 MBK파트너스, 한앤컴퍼니 등이 참여할 가능성이 높게 제기된다.

관건은 현대중공업이 중도 이탈하지 않고 본입찰까지 참여하느냐 여부다. 현대중공업그룹 관계자는 “FI 참여 제의가 있어서 들어갔으나 본입찰 같은 경우엔 좀더 지켜봐야 한다”며 말을 아꼈다.

시장에선 두산그룹이 인프라코어를 실제로 매각하면 경영권 프리미엄을 얹어 적어도 1조원가량은 받겠다는 의지를 보이는 것으로 알려졌다. 그동안 두산솔루스, 두산타워, 두산모트롤 등 자산 매각으로 2조원이 넘는 유동성을 확보한 만큼 급하게 인프라코어를 팔지는 않겠다는 것이다.

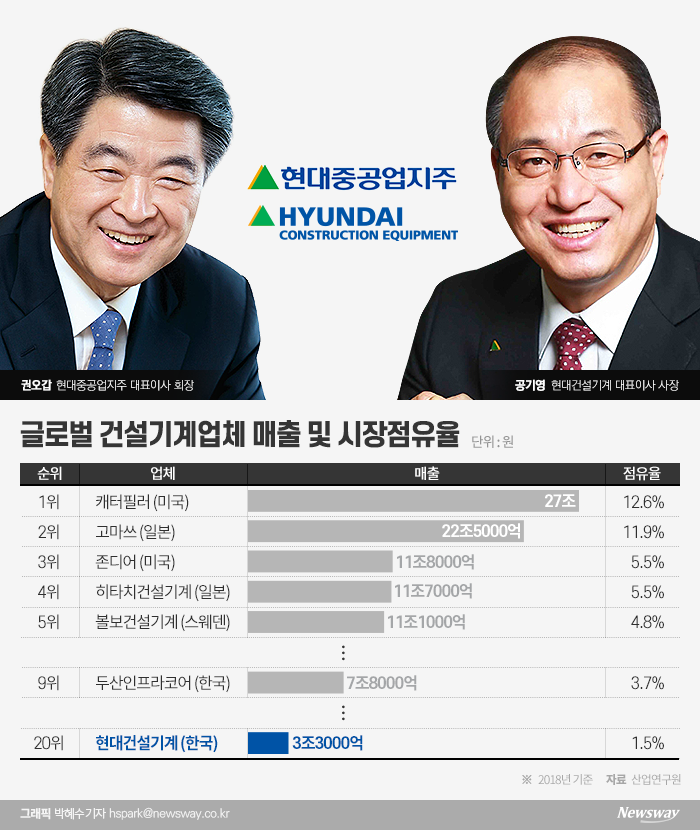

반면 현대중공업그룹은 가격 조건만 좋다면 반드시 인수해서 건설기계 시장의 경쟁력을 높여야 하는 과제가 있다. 국내는 물론 중국 등 해외 시장에서 점유율은 물론, 매출 규모만 봐도 현대중공업이 두산에 3배가량 밀린다. 두 기업의 합병이 성사되면 경쟁은 줄어들고 점유율과 인지도는 높아져 시너지를 낼 수 있다는 게 업계 분석이다.

관건은 가격이다. 두산은 최대한 높은 가격에 주력 회사를 팔려고 할테고, 현대중공업은 1조원 이내에서 가격 조건만 맞으면 인수에 적극적인 움직임을 보일 것으로 예상된다.

관련기사

뉴스웨이 김정훈 기자

lennon@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글