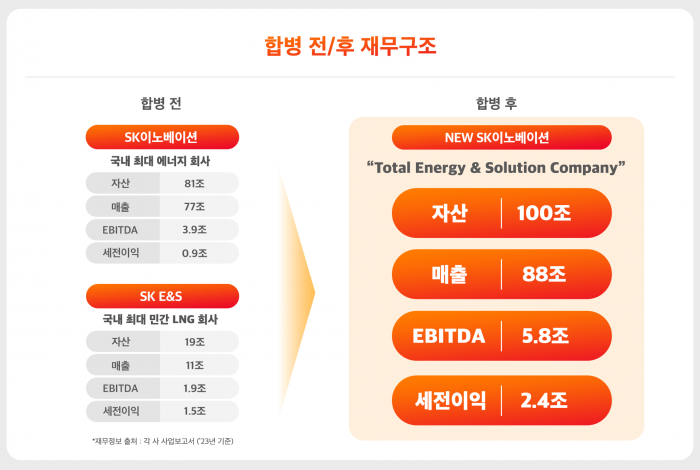

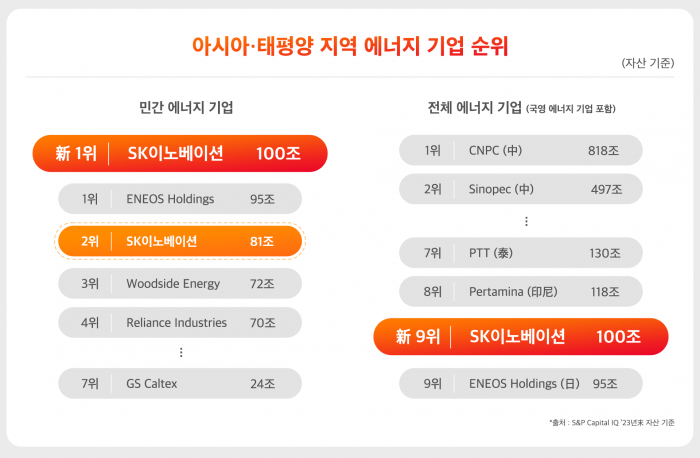

SK이노베이션과 SK E&S는 17일 각각 이사회를 열고, 양사 간 합병 안건을 의결했다. 합병안이 다음 달 27일 예정된 주주총회에서 승인되면 합병법인은 오는 11월 1일 공식 출범하게 된다. 양사가 합병하게 되면 자산 약 100조원, 매출 88조원의 초대형 에너지 기업으로 변모하면서 국내를 넘어 아시아·태평양 지역의 최대 민간 에너지 기업으로 등극하게 된다.

양사의 합병비율은 1대 1.1917417로, SK이노베이션과 SK E&S 각각의 기업가치를 근거로 산출됐다. 합병비율에 따라 상장사인 SK이노베이션이 합병신주를 발행해 SK E&S의 주주인 SK㈜에 4976만9267주를 교부한다. SK이노베이션 신주는 11월20일 상장될 예정으로, 합병 후 SK이노베이션 최대주주인 SK㈜의 지분율은 36.22%에서 55.9%가 될 것으로 예상된다. SK온과 SK트레이딩인터내셔녈, SK엔텀 등 3사는 이날 각각 이사회를 열고, 3사간 합병을 의결했다.

양사의 합병은 글로벌 경기 침체 장기화, 에너지·화학 사업의 불확실성 증대, 전기차 시장 캐즘(Chasm) 등 급변하는 외부 경영 환경 변화에 능동적으로 대응하고 미래 에너지 사업분야에 대한 경쟁력을 확보하기 위해 추진됐다.

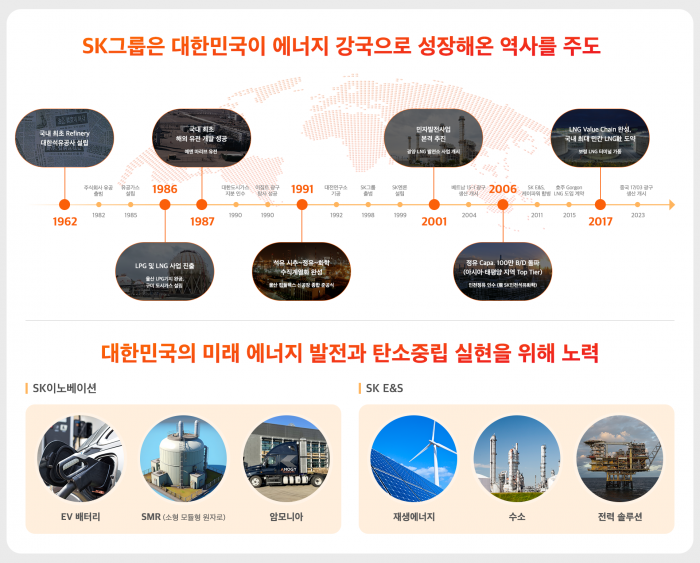

SK이노베이션은 1962년 국내 최초 정유회사로 출발해 석유화학, 윤활유, 석유 개발사업 등으로 사업 포트폴리오를 확장해왔으며, 전기차 배터리, SMR(소형모듈형원자로), 암모니아, 액침 냉각 등 미래 에너지 분야로 사업을 다각화하고 있는 국내 최대 에너지 기업이다.

SK E&S는 1999년 SK이노베이션에서 분할돼 도시가스 지주회사로 출범한 이래, 전 세계를 무대로 LNG 밸류체인을 완성하며 국내 1위 민간 LNG 사업자로 자리매김했다. 도시가스를 비롯해 저탄소 LNG 밸류체인, 재생에너지, 수소, 에너지솔루션의 4대 핵심사업을 유기적으로 연결해 시너지를 발휘하는 그린 포트폴리오로 전환을 추진하고 있다.

양사는 각자의 사업영역에서 국내 1위 사업자로 성장한 뒤 다시 결합해 아태지역 최대 민간 에너지 회사로 위치를 굳힌다. 양사의 합병은 외형적 성장 외 ▲포트폴리오 경쟁력 강화 ▲재무·손익구조 강화 ▲성장 모멘텀 확보 등 3가지 측면에서 시너지를 내게 된다.

우선 합병회사는 석유·화학, LNG, 도시가스, 전력, 재생에너지, 배터리, ESS, 수소, SMR, 암모니아, 액침 냉각 등 ▲에너지원(Energy Source) ▲에너지 캐리어 ▲에너지 솔루션 등 모든 영역에서 포트폴리오 구축하게 된다. 글로벌 석유 메이저 회사들도 최근 다양한 인수·합병을 통해 에너지 사업 전반의 균형 있는 포트폴리오를 구축하고 있는 추세다.

또한 합병회사는 자산 100조원, 매출 90조원 수준의 외형을 갖추는 것은 물론 EBITDA(상각전 영업이익)는 합병 전보다 1.9조원 늘어난 5.8조원 수준으로 커져 재무·손익 구조도 강화하게 된다. 특히 합병회사는 확실한 캐시카우 역할을 해온 석유화학 사업의 높은 수익 변동성을 LNG·발전·도시가스 사업의 안정적 수익 창출력으로 완화할 수 있게 된다. 과거 10년 세전이익 변동폭을 분석한 결과, 합병회사의 세전이익 변동폭은 215%에서 66% 수준으로 대폭 축소되는 것으로 나타났다.

아울러 합병회사는 에너지 사업이나 전기화 사업 모두에서 자산과 역량을 통합하게 됨에 따라 본원적 경쟁력과 수익성이 강화된다. 예컨대 SK이노베이션의 원유 정제, 원유·석유제품 트레이딩, 석유개발사업과 SK E&S의 가스개발, LNG 트레이딩, 복합화력발전의 경우 자원 개발 역량이 결합돼 탐사·개발 경제성과 수익성이 높아지고, 선박·터미널 등 인프라를 공동 활용으로 운영 최적화가 가능해진다.

양사가 추진해온 전기화도 한층 탄력받을 전망이다. SK이노베이션은 미래 에너지 사업으로 전기차 배터리, ESS, 열관리 시스템 등을 추진해왔고, SK E&S는 재생에너지, 구역 전기사업 등 분산전원, 수소, 충전 인프라, 에너지 솔루션 등에 역량을 집중해 왔다. 이에 합병회사는 양사가 보유한 제품과 서비스를 결합해 새로운 비즈니스 모델을 만들어 신규 시장을 개척해 나갈 전망이다.

양사는 오는 2030년 기준으로 통합 시너지 효과만 EBITDA 2.1조원 이상을 예상하고 있으며, 전체 EBITDA는 20조원 달성을 목표로 하고 있다.

박상규 SK이노베이션 사장은 "양사의 합병은 에너지 산업을 둘러싼 환경 변화에 능동적으로 대응함으로써 지속가능한 성장을 이루기 위한 구조적이고 근본적인 혁신"이라면서 "SK이노베이션은 이번 합병을 통해 현재부터 미래까지 대한민국 에너지 산업을 선도하는 'Total Energy & Solution Company'로 성장해 나갈 것"이라며 합병 의미에 대해 밝혔다.

추형욱 SK E&S 사장은 "이번 합병으로 양사 모두 기존 사업역량을 강화하는 것은 물론 미래 에너지 핵심 사업의 성장 동력을 확보할 수 있을 것"이라며 "SK E&S는 합병을 통한 시너지를 바탕으로 기존 4대 핵심사업 중심의 그린 포트폴리오를 고도화해, 미래 에너지 시장을 선도해 나갈 것"이라고 밝혔다.

한편, SK온과 합병을 의결한 SK트레이딩인터내셔널은 국내 유일의 원유 및 석유제품 전문트레이딩 회사이며, SK엔텀은 국내 최대 사업용 탱크 터미널로서 유류 화물의 저장과 입출하 관리가 주 사업분야다.

이번 3사간의 합병으로 SK온은 원소재 확보 경쟁력 및 사업 지속가능성을 더욱 강화할 수 있게 됐다. 또 SK트레이딩인터내셔널은 리튬, 니켈 등 광물 트레이딩 분야로의 신규 진출을 통한 미래 성장 동력 확보함과 동시에 SK엔텀의 합병으로 트레이딩 사업에 필요한 저장 역량을 확보하게 됐다. 무엇보다 이번 3사간 합병은 트레이딩 사업과 탱크 터미널 사업에서 나오는 5천억원 규모의 추가 EBITDA를 기반으로 수익 구조를 개선할 수 있게 됐다.

뉴스웨이 황예인 기자

yee9611@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글