금감원, 국내 해외부동산 펀드 666건 조사5년 이내 만기 도래 47.9%···내년 만기 비중도 8%코로나19 장기화 시 수익성 하락·엑시트 리스크 우려

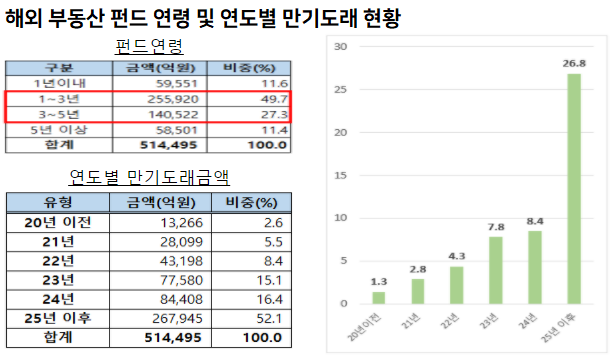

금융감독원이 16일 발표한 ‘해외 부동산펀드 현황 및 대응방안’에 따르면 지난 4월말 기준 설정된 해외 부동산 펀드(51조4000억원) 중 만기 5년 이내(24조6550억원) 비중은 47.9%로 나타났다. 평균 만기는 7.6년이다.

만기 연도별로 보면 ▲2020년 이전 1조3266억원(2.6%) ▲2021년 이전 2조8099억원(5.5%) ▲2022년 이전 4조3198억원(8.4%) ▲2023년 이전 7조7580억원(15.1%) ▲2024년 이전 8조4408억원(16.4%) ▲2025년 이후 26조7945억원(52.1%) 등이다.

이번 현황 조사는 전체 해외 부동산 펀드 806건(56조5000억원) 중 91.2%에 해당하는 666건(51조4000억원)을 대상으로 진행됐다. 사모펀드가 640건, 49조2000억원(95.5%)로 대부분을 차지했고 공모펀드는 26건, 2조3000억원(4.5%)로 집계됐다.

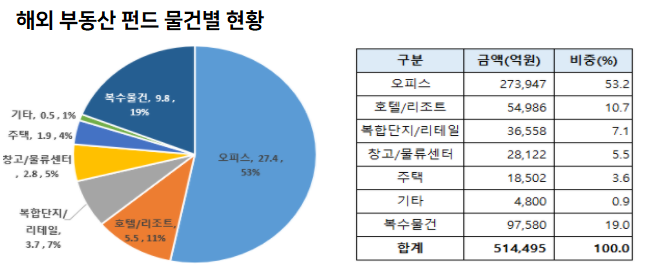

투자대상은 오피스빌딩이 27조4000억원(53.2%)으로 가장 많았다. 호텔·리조트(5조5000억원·10.7%), 복합단지·리테일(3조6558억원·7.1%), 창고·물류센터(2조8122억원·5.5%), 주택(1조8502억원·3.6%), 기타(4800억원·0.9%), 복수물건(9조7580억원·19%) 순으로 나타났다.

투자처는 미국이 21조7000억원(42.1%)으로 가장 많았고 유럽(14조1000억원·27.4%), 아시아(3조4000억원·6.7%), 여러지역(10조8000억원·21%) 등으로 나타났다. 투자형태별로는 임대형 20조9650억원(40.7%), 대출형 17조8481억원(34.7%), 역외재간접 8조1926억원(15.9%) 등이었다.

김명철 금감원 자산운용감독국 부국장은 “해외부동산 펀드의 경우 평균만기 7.6년의 장기투자로 단기 경기 움직임에 대한 민감도나 유동성 리스크가 적다”면서도 “현재 일부 펀드에서 코로나19로 인한 부정적인 영향이 나타나고 있다”고 진단했다.

김 부국장은 “실물 보유 시 임대료나 대출채권 보유 시 이자 연체 등이 발생하거나 매각여건이 악화돼 만기를 연장하는 일부 펀드들이 있다”며 “향후 경기회복 지연 시 펀드 수익성이 하락하고 엑시트 리스크가 현실화될 가능성이 있다”고 설명했다.

이어 “특히 대출형 펀드는 중·후순위 비중이 커 신용위험 우려도 있다”고 강조했다. 금감원 조사에 따르면 대출형 펀드 17조8000억원 중 중·후순위 비중이 60.3%(10조8000억원)로 대부분을 차지했다.

금감원은 향후 해외 부동산을 포함한 대체투자펀드 잠재리스크 요인을 지속 점검하는 한편 지난 10월부터 시행 중인 ‘대체투자펀드 리스크관리 모범규준’을 자산운용사가 잘 따르고 있는지 자체 점검을 통해 그 결과를 이사회에 보고하도록 할 예정이라고 밝혔다.

뉴스웨이 허지은 기자

hur@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글