증시 냉각·대내외 불확실성 고조 탓 '도미노式 IPO 철회'현대ENG·SK쉴더스 등 대어, 기관 투심 실종에 상장 접어IPO 앞둔 대어 많지만 벙어리 냉가슴 "상장해봐야 손해"특례상장 노리던 바이오 기업은 상장예심 청구부터 포기증권가 "IPO, 대박 보장 못해···펀더멘털 탄탄해야 성공"

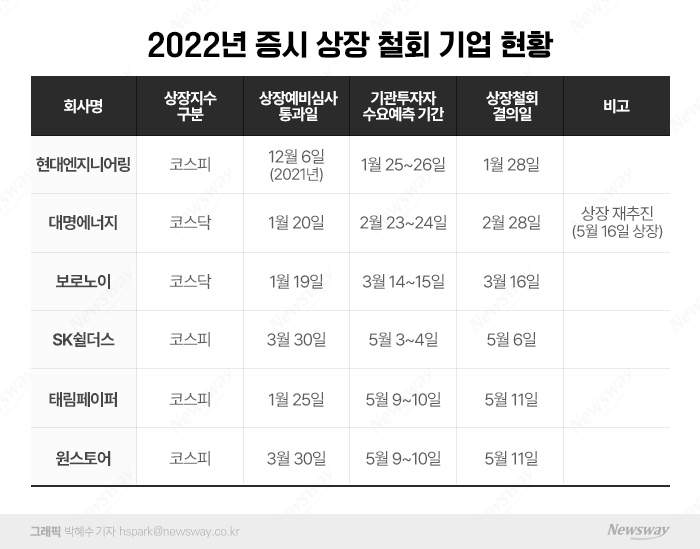

16일 한국거래소에 따르면 이날 기준으로 올해 중 증시 상장 계획을 접은 기업의 수는 6개다. 새로운 건설 대장주 등극을 꿈꿨던 현대엔지니어링을 비롯해 대명에너지, 보로노이, SK쉴더스, 태림페이퍼, 원스토어 등이 상장 계획을 접었다.

이 중에서 즉시 재수 도전의 길을 택하면서 우여곡절 끝에 16일 코스닥 시장에 상장한 대명에너지를 제외하고는 현재 상장 재추진의 밑그림마저 그리는 기업이 없다. 심지어 대명에너지는 상장 첫날 공모가를 하회하는 시황을 보여 예비 IPO 희망 기업들의 속을 더 태우고 있다.

◇열풍 불던 IPO 시장 잠재운 역대급 증시 불황

국내 기업들의 IPO 시장은 국내증시에 대한 개인투자자들의 관심이 극대화된 지난 2020년 상반기부터 불을 뿜기 시작했다. 통화당국이 기준금리를 0%대로 낮춘 제로 금리 시대가 열리면서 시장에 유동성 현금이 넘쳐났고 적지 않은 돈이 증시로 몰려들었다.

SK바이오팜, 카카오게임즈, 하이브(IPO 당시 빅히트엔터테인먼트) 등을 통해 열기를 확인했던 IPO 시장의 인기는 지난해 상장한 대어급 기업인 SK바이오사이언스, SKIET, 카카오뱅크 등으로 이어졌다.

LG화학에서 분사된 LG에너지솔루션이 지난해 말 상장을 준비할 때만 해도 IPO 대박 신화는 계속될 것만 같았다. 대박을 노리던 투자자들이 무려 114조원의 뭉칫돈을 청약 증거금으로 던진 것이 그 증거였다.

그러나 거기까지였다. 상장 첫날 시초가 59만7000원으로 시작했던 LG에너지솔루션은 상장 첫날부터 주가가 곤두박질을 쳤다. 시가총액 100조원의 벽을 넘기는 했지만 상장 이전에 기대했던 공룡의 역할까지는 모자랐다. 그리고 이후 IPO 시장은 꽁꽁 얼어붙었다.

사실 IPO 시장의 냉기는 지난해 가을부터 감지됐다. 하반기 신규 상장사들 대부분이 '따상(시초가가 공모가의 2배에서 형성된 후 상한가 기록)'을 기록하지 못했고 오히려 주가가 공모가보다 낮은 경우도 다반사였다. 이 때문에 상장 계획을 접는 기업들이 하나둘씩 늘었다.

2월부터는 상장 철회 사례가 쏟아졌다. 현대엔지니어링은 1월 28일 IPO를 접었다. 상장 추진 당시 증시 안팎 환경이 회사 가치를 제대로 받을 수 없는 상황이라고 판단했기 때문이다. 이후 여러 회사들이 IPO의 꿈을 접었는데 포기 사유는 대동소이했다.

각 기업의 분석대로 지난해까지 상승 가도를 달렸던 국내증시는 동력이 사라졌다. 개인투자자들도 증시 대신 가상자산 등 다른 투자처로 발길을 옮겼다. 여기에 대내외 정세 악화 등으로 시장 분위기가 급속히 나빠졌다. 기존 상장사들의 주가도 우수수 떨어졌다.

이 영향 탓에 개인투자자 공모 청약 전 기관투자자를 대상으로 진행했던 수요예측에서도 대부분 흥행에서 실패했고 각 회사들이 희망했던 공모가 범위 하단 아래에서 공모가가 형성되면서 기업가치가 저평가됐다.

시장의 여건이 어려움에도 무리를 해서 상장을 했는데 오히려 시장의 평가 가치가 기대치보다 낮다면 기업 이미지를 고려해서라도 상장을 아예 하지 않는 것이 기업 입장에서는 나을 수 있다.

◇예비 IPO 기업, 파랗게 질린 주가 흐름에 동기부여도 실종

올해는 유독 대기업 계열사들의 증시 상장 계획이 많아서 연초부터 주목을 받았다. 특히 일반 대중에게도 인지도가 높은 기업들이 줄줄이 상장을 앞뒀다. LG에너지솔루션을 비롯해 현대엔지니어링, 현대오일뱅크, SK쉴더스, 교보생명, 컬리, SSG닷컴 등이 여기에 속했다.

그러나 LG에너지솔루션만 홀로 상장을 마쳤고 나머지는 상장 꿈을 접었거나 아예 상장 밑그림도 제대로 못 그리고 있다.

대어들이 상장을 주저하는 이유 중 하나는 최근 신규 상장 종목들의 주가 흐름 부진이 가장 큰 영향을 미치는 것으로 풀이되고 있다.

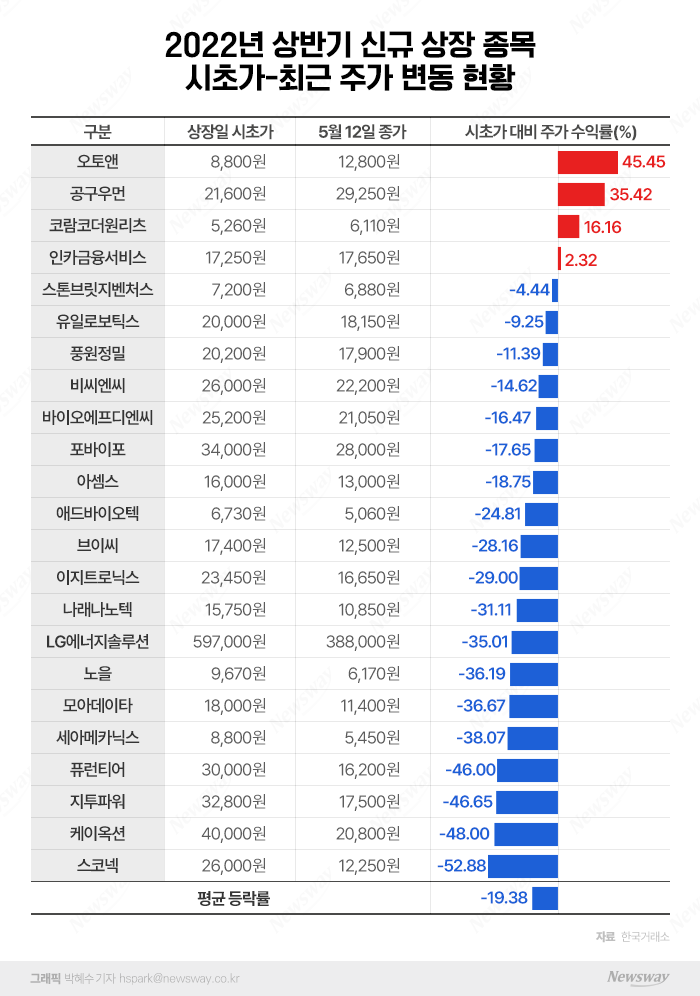

올해 들어 국내증시에 데뷔한 23개 상장사의 평균 주가 등락률은 –19.38%였다. 특히 최근 주가(12일 종가 기준)가 시초가보다 오른 곳은 오토앤, 공구우먼, 코람코더원리츠, 인카금융서비스 등 4개 회사에 불과했고 절대다수인 17개 회사는 두 자릿수 하락률을 기록했다.

올해 IPO 최대어로 꼽히던 LG에너지솔루션은 시초가보다 무려 35%나 후퇴했고 코스닥 상장사인 스코넥은 최근 주가가 시초가의 반토막 수준으로 떨어졌다.

힘들게 상장을 시킨다고 해도 주가가 내려갈 수밖에 없는 상황이라서 장외에서 시장을 바라보는 예비 IPO 기업으로서는 상장에 대한 동기가 안 생길 수밖에 없는 분위기다.

실제로 올해 상장에 나서려던 대기업들은 내부적으로 상장에 대한 분위기가 비관적으로 흐르고 있다. 증권신고서 수정 제출기한을 앞둔 한 대기업 계열사는 사실상 올해 상장을 포기했고 '대어'라는 별칭을 받았던 다른 예비 IPO 기업들도 상장을 꺼리는 눈치다.

한 기업 고위 관계자는 "상장을 해도 기업가치가 기대치보다 훼손될 가능성이 크고 오히려 재무적으로 손해를 볼 수 있다는 우려도 있다"며 "기업 지배구조 투명화라는 취지에서 상장을 하고자 하지만 현재로서는 거의 포기 상태라고 보는 것이 맞다"고 설명했다.

이처럼 거래소에 상장예비심사를 청구한 기업은 그나마 사정이 낫다. 한국의약연구소, 파인메딕스, 미코세라믹스, 퓨쳐메디신 등 코스닥 기술특례 상장을 노리던 바이오 기업들은 애초에 상장예심 청구 자체도 포기했다.

물론 여건의 악화를 감수하고 상장을 강행하는 곳도 있다. 주주나 소비자들과 했던 약속을 지켜야 한다는 관념 때문이다.

올해 상장된 한 코스닥 상장사 관계자는 "시장 상황이 어둡지만 IPO를 통해 회사의 체질을 개선하고 전반적인 덩치를 더 키울 수 있다는 믿음은 여전하다"며 "최근 시장 경색 상황이 단기적이라는 전망도 있고 이미 증시에 이름을 올린 만큼 기다려보고자 한다"고 말했다.

증권가에서는 기초 체력이 탄탄한 기업만이 얼어붙은 IPO 시장에서 살아남을 것이라고 진단하고 있다. 기본적인 실적 기반도 없이 전반적인 업종별 업황만 믿고 '꼴뚜기가 뛰니 망둥이도 뛴다' 식으로 상장에 나섰다가는 오히려 실패할 것이라는 것이 증권가의 중론이다.

조창민 유안타증권 연구원은 "지난해 새로 상장된 기업 중에서 상장일 이후 꾸준히 상승세를 구가하는 기업은 다섯 손가락으로 꼽을 수준"이라며 "주요 기업들의 올해 영업이익 전망치가 하향 조정된 상황인 만큼 꾸준한 실적 개선이 이뤄지는 기업만이 살아남을 것이고 투자자들의 관심 종목이 될 것"이라고 진단했다.

이어 "최근과 같은 영업이익 전망치 하향 조정 분위기가 지속된다면 신규 상장될 기업에 대해 투자자들이 느끼는 불확실성은 더욱 확대될 것"이라고 우려했다.

관련기사

뉴스웨이 정백현 기자

andrew.j@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글