골드만삭스→앵커에쿼티→블랙스톤→MBK파트너스···손바뀜만 네 번째조선혜 회장 경영권 유지···사업 다변화로 영업이익 개선 나서

22일 관련 업계에 따르면 인천병원 약제과장 출신인 조선혜 회장과 대웅제약 영업본부장 출신인 이희구 명예회장이 2002년 세운 의약품유통업체 지오영은 창립 이후 사모펀드 투자금으로 지방에 난립했던 군소 의약품 유통업체들을 흡수하며 덩치를 키웠다. 그간 지오영에 지분 투자를 하거나 인수를 단행한 사모펀드만 세 곳에 달한다.

2009년 사모펀드 골드만삭스PIA는 지오영에 400억원을 투자해 지분 45%를 확보했다. 이를 바탕으로 지오영은 전국 유통망을 확보했다. 현재는 국내 약국의 80%를 거래처로 확보하고 있다.

지오영이 2013년 업계 최초로 연매출 1조원을 돌파한 후 골드만삭스에서 지오영 투자를 주도한 인사들이 설립한 사모펀드 앵커에쿼티파트너스(AEP)가 투자를 단행했다. 당시 골드만삭스가 보유하던 지분 25%와 지오영 측이 보유한 지분 20% 등 총 지분 57.6%을 약 1500억원에 인수했다.

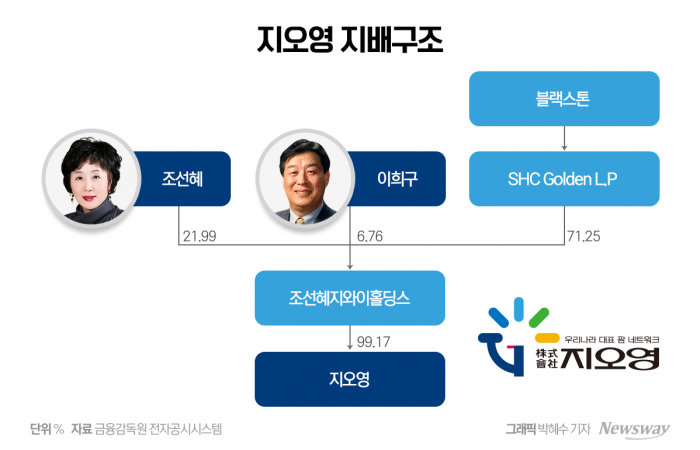

2019년 앵커에쿼티파트너스가 6년 만에 엑시트를 단행하며 블랙스톤이 1조800억원을 들여 지분 인수에 나섰다. 블랙스톤은 조선혜지와이홀딩스를 세우고 이 투자법인을 통해 지오영을 지배하는 방식을 썼다. 두 공동창업주는 보유지분을 약 3000억원에 팔았고, 매각 대금 중 상당 부분을 조선혜지와이홀딩스에 재투자했다. 조선혜지와이홀딩스는 블랙스톤과 지오영 창업자인 조선혜 회장, 공동 창업자 이희구 명예회장이 각각 지분 71.25%, 21.99%, 6.76%씩을 보유 중이다. 조선혜지와이홀딩스는 지오영 지분 99.17%를 들고 있다.

MBK의 이번 인수는 블랙스톤이 2019년 4월 29일 'SHC Golden L.P.'라는 자회사를 만들고 이를 통해 지오영과 함께하기 시작한 지 약 5년 만에 이뤄졌다. 블랙스톤→SHC Golden L.P→조선혜지와이홀딩스→지오영으로 이어지는 지배구조는 이제 MBK파트너스→조선혜지와이홀딩스→지오영으로 재편될 예정이다. 2019년 당시 투자은행 업계에서 '너무 비싸게 샀다'는 평가를 받던 1조800억원의 몸값은 5년 만에 두 배 가까운 2조원으로 뛰었다.

블랙스톤 입장에서는 성공적인 엑시트지만 업계에서는 이번에 책정된 2조원이라는 기업가치가 너무 높다는 평가도 나온다. 블랙스톤과 MBK가 두 달 가까이 기업가치 산정을 놓고 씨름하는 사이 인수 가능성을 낮게 본 일각에서 2조원을 고집하는 블랙스톤이 엑시트를 위해 IPO(기업공개)로 우회하지 않겠느냐는 예상까지 내놨을 정도다.

블랙스톤 측은 지오영 인수를 위해 만든 펀드 'SHC Golden L.P'의 높은 내부수익률(IRR)을 유지하기 위해 2조원 이상의 값을 원했다고 전해진다. 이 과정에서 조선혜지와이홀딩스 대표이사로 등록되어 있는 에디 후앙(Ed Huang) 블랙스톤 수석 전무이사가 역할을 한 것이 아니냐는 가능성도 제기됐지만, 공식적으로는 한국 사모투자(PE) 담당자인 국유진 블랙스톤 한국법인 대표가 인수부터 매각까지 모두 주도한 것으로 알려졌다.

블랙스톤 관계자는 "에드 황은 현재 블랙스톤의 다른 부서를 총괄하고 있다"라면서 "현재로서는 블랙스톤이 매각 관련 계약서에 서명을 했다는 것 말고는 확인해드릴 수 있는 게 없다"라고 말했다.

업계에서는 지오영이 높은 몸값을 증명하기 위해서는 영업이익 개선에 나서야 한다고 본다.

지오영은 지난해 매출 3조63억원을 올리며 국내 제약바이오업계 최초로 개별 기준 매출액 3조원을 돌파했지만, 영업이익 672억원을 내는 데 그쳐 매출 대비 영업이익률은 2.2%를 기록했다. 국내 의약품 유통업계의 매출 대비 영업이익률 평균인 1.9%와 크게 다르지 않다.

조선혜지와이홀딩스 주식회사와 종속기업의 지난해 영업이익은 아예 34억원 적자를 봤다. 이는 통상적인 의약품 도매유통업체와는 달리 판매비와관리비(판관비) 항목 중 무형자산상각비가 883억원으로 높은 비중을 차지하기 때문으로 보인다.

무형자산상각비는 무형자산의 가치 감소를 기간별로 비용으로 인정하는 회계 처리 방식이다. 유형자산과 마찬가지로 시간이 지남에 따라 가치가 감소하는 무형자산의 경제적 가치를 회계적으로 정확하게 반영하기 위해 필요한 비용이다. 일반적으로 기업 매각이나 인수 등 특수한 상황에서 발생한다. 조선혜지와이홀딩스는 무형자산을 ▲영업권 ▲고객관계 ▲산업재산권 ▲개발비 ▲소프트웨어 ▲기타 등으로 구분해 평가하고 있다.

2019년 조선혜지와이홀딩스가 창립될 때 무형자산은 약 8149억원 수준으로 설정됐다. 영업권 6316억원, 고객관계 1723억원, 산업재산권 8억원, 소프트웨어 54억원, 기타무형자산 48억원 등이다.

조선혜지와이홀딩스는 무형자산의 내용연수(耐用年數)를 영업권 10년, 고객관계 10년, 산업재산권 5~11년, 개발비 5년, 소프트웨서 5~10년, 기타의 무형자산을 5~15년으로 추정해 감가상각을 실시하고 있다. 따라서 2019년부터 2028년까지 약 10년간은, 매년 무형자산상각비 800억원 내외의 비용이 판관비로 처리될 전망이다.

이번 인수 과정에서 무형자산상각비가 어떻게 계산될지 불분명하나, 만약 해당 비용이 그대로 상계될 경우 인수 후에도 구조적 적자가 이어질 것으로 보인다. 이를 해결하기 위해서는 수익성이 낮은 종속기업을 솎아내는 구조조정 작업이 필요하다는 것이 업계 중론이다.

지오영 측은 수익성 개선을 위해 사업 다각화로 대응하고 있다. 국내 1위 의약품 물류 인프라를 활용해 병원 의약품·동물 의약품·기자재 GPO(구매대행)사업, 3자물류(3PL)·4자물류(4PL)사업 등으로 사업을 확장하고 있다.

지오영은 현재 인천에 1만5000m² 규모의 새 물류센터를 짓고 있으며 올해 3분기부터 정식가동에 들어갈 예정이다. 최근 삼성바이오에피스와 3PL 계약을 맺고 바이오시밀러 제품 보관과 배송사업에도 뛰어들었다.

앞서 조선혜 지오영 회장은 "국내 최고 수준의 천안 물류센터 자체 설비를 바탕으로 바이오시밀러 전문 유통 역량을 인정받았다"면서 "독자적인 선진 물류시스템과 전국 영업 네트워크 등을 총동원해 국내외 고객사 지원에 최선을 다할 것"이라고 말했다.

지오영 그룹 자회사도 안정적으로 성장하고 있다.

의약품·기자재 GPO 업계 1위 자회사 케어캠프는 8만여 개에 달하는 의료 기기와 진료 장비 등에 대한 구매 역량 제고에 주력하며 지난해 매출 9150억원을 기록했다. 영업이익은 전년 대비 79.4%(40억원) 불어난 91억원을 기록했다. 조 회장이 인수 직후인 2014년 10월부터 대표를 맡아 직접 경영을 챙기고 있다. 케어캠프가 2020년 합병한 듀켐바이오는 코스닥으로 이전 상장을 추진 중이라 지오영이 보유한 지분가치도 높아질 전망이다.

약국IT 사업 부문에서는 자회사 크레소티가 약국 경영에 필요한 IT서비스를 통합 제공하고 있다. 약국결제시스템 1위 팜페이 서비스를 앞세워 AI(인공지능)서비스 적용을 추진한다. 크레소티는 전국 1만4000여개의 거래 약국에 AI워크센터를 적용해 약국의 서비스 만족도와 업무효율성을 높인다는 방침이다.

이밖에 병원 IT 사업 부문 자회사 포씨게이트와 엔에스스마트 역시 전국 2차 병원을 대상으로 ICT 기술을 활용한 진료 자동화 시스템을 확대 구축하고 있다. 이를 통해 기존 상급종합병원 시장점유율 1위 자리를 굳힌다는 계획이다.

대주주가 한 사모펀드에서 다른 사모펀드로 바뀌는 과정에서 변함없이 경영권을 유지했던 조 회장은 이번에도 경영권을 유지한다. 당초 지분 매각도 고려했던 것으로 알려진 조 회장은 조선혜지와이홀딩스 지분 21.99%도 매각하지 않고 그대로 유지한다.

지오영 관계자는 "일부 보도와 달리 조선혜 회장은 경영을 돕는 게 아니라 경영권을 그대로 유지하는 것"이라면서 "대주주가 (MBK파트너스로) 바뀌더라도 경영자는 그대로인 만큼 현재 펼치는 사업 방향에 큰 변화가 따르진 않는다"라고 말했다.

관련기사

뉴스웨이 이병현 기자

bottlee@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글