지주사 전환 후 포트폴리오 강화 위한 M&A 나설 계획카드업계 수익성 악화에 인수 매력도 떨어진다는 지적

27일 금융업계에 따르면 롯데그룹은 공정거래법 준수를 위해 롯데카드와 손해보험 등 금융계열사들의 지분을 처분키로 했다. 공정거래법상 일반 지주회사는 금융회사 주식을 보유할 수 없어 롯데지주는 롯데카드 등 금융 계열사 지분을 내년 10월까지 해소해야 한다. 롯데지주는 롯데카드 지분을 93.78% 보유한 최대주주로 등재돼 있다.

롯데카드를 인수할 후보는 다양한 업권에서 거론되고 있지만 최근까지 가장 유력하게 꼽히는 곳은 우리금융이다. 우리금융은 우리은행이 내년 1월 전환 출범 될 금융지주사로 비은행 계열사 확대를 추진할 계획이다.

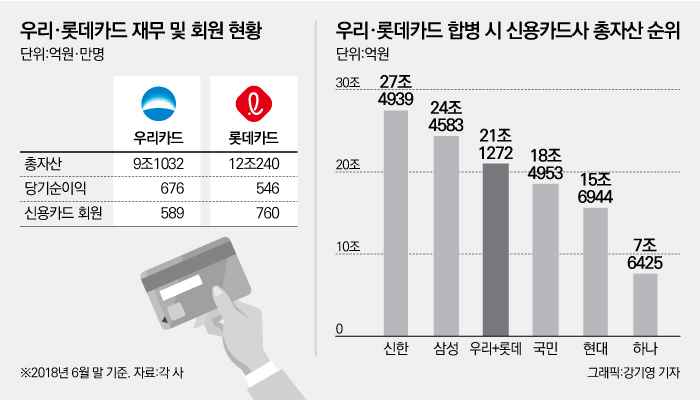

만약 우리금융이 카드시장 확대를 위해 2조240억원 규모 롯데카드를 인수해 9조1032억원의 우리카드와 합병하면 단순 계산으로 21조원 규모 대형 카드사를 구축할 수 있다. 합병이 성사되면 업계 1위 신한카드, 2위 삼성카드 다음인 3위에 위치할 수 있다. 은행 수익이 95%에 이르는 우리은행 입장에선 롯데카드 인수로 비은행 부문을 강화할 수 있다는 계산이다.

그러나 카드 수수료 인하 압박과 고금리 카드대출 규제 등 정책으로 인해 카드업계 전반이 수익성 악화 위기에 직면했다는 점에서 우리카드와 롯데카드의 인수합병 시너지가 크지 않을 수 있다는 분석도 있다. 실제 롯데카드는 올해 상반기 당기 순이익이 전년동기 대비 9.7% 급감하고 총자산이익률(ROA)이 2016년 상반기 1.31%에서 올해 상반기 0.13%로 2년 새 1.18%포인트 하락하는 등 실적이 부진하다.

또 롯데카드가 롯데 비금융계열사에 대한 영업의존도가 높다는 점도 원만한 매각의 방해요인으로 지적된다. 한국신용평가에 따르면 롯데카드 전체 결제액의 30%, 영업이익의 15%는 그룹 내 계열사 거래에서 발생하는 것으로 나타났다.

게다가 포트폴리오의 다양성을 높이고자 하는 우리금융의 입장에선 이미 우리카드를 보유하고 있어 매력도가 떨어진다는 지적도 있다. 우리금융지주는 우리은행 등 자회사 6곳과 우리카드 등 손자회사 16곳, 우리카드 해외자회사 등 증손회사 1곳 등 모두 23곳을 보유하고 있다.

업계에서는 우리금융의 롯데카드 인수가 단기간에 이뤄지진 않을 것으로 전망했다. 아직까지 구체적인 접촉과 실사가 진행되지 않은데다 현재 우리은행의 우선순위가 지주사전환에 있는 상황이어서 당장 M&A에 신경을 쓸 수 없다는 이유에서다.

금융권 관계자는 “우리금융이 계열사 인수를 검토할 경우 지주 이사회에서 검토가 이뤄져야 하는 상황이다”며 “당장 롯데카드가 매물로 나왔다고 하더라도 지주사 전환이 마치고 본궤도에 올라서야 논의가 진행될 사항”이라고 분석했다.

관련기사

뉴스웨이 신수정 기자

christy@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글