22일 유가증권시장 상장 예비심사 승인쏘카 등 적자 스타트업 투자심리 부정적장외시장에서 시총 2조원 안팎 머물러프리IPO 보다 낮은 기업가치로 상장 전망

한국거래소 유가증권시장본부는 지난 22일 상장공시위원회를 열고 컬리의 상장 예비심사를 진행하고 승인 결정을 내렸다. 거래소 측은 "주권상장 예비심사 결과 상장요건을 충족하고 있어 상장에 적격한 것으로 확정한다"고 밝혔다.

컬리는 지난 3월28일 유가증권시장본부에 예비심사를 청구한지 약 5개월 만에 코스피 입성을 위한 첫 관문을 넘었다. 그간 지지부진하던 심사는 컬리가 지난달 말 거래소가 제시한 요구사항을 이행하겠단 확약서를 제출하며 물꼬가 트였다. 거래소는 컬리 측에 재무적투자자(FI) 보유지분에 대해 최소 18개월 이상 보유할 것을 요구해왔다.

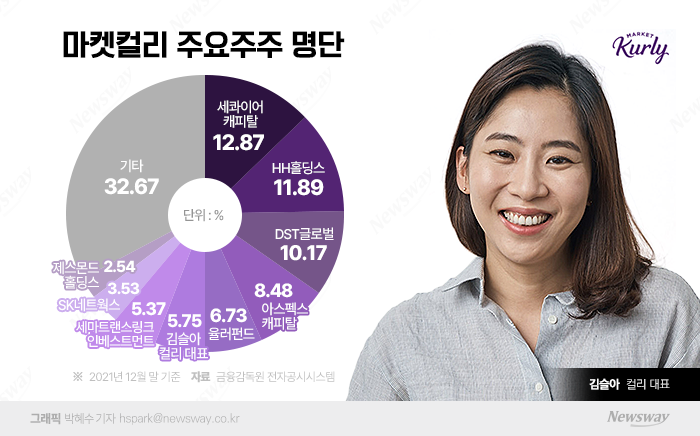

컬리가 거래소 문턱을 넘어서는 데 성공했지만 김슬아 컬리 대표가 해결해야 할 과제는 여전히 산적해 있다. 특히 상장 시기와 기업가치 책정을 두고 진통이 예상된다. 시장 상황이 좋지 못한 이유가 크다. 현재로선 컬리가 적정 기업가치를 인정받을 수 있을지 미지수다.

지난해 12월 컬리는 프리IPO(상장 전 지분투자)에서 앵커에쿼티로부터 2500억원 규모의 투자를 유치하며 4조원의 기업가치를 인정받았다. 당시 시장에서는 컬리가 상장 단계에서 최대 7조원의 기업가치를 인정받을 수도 있다는 가능성이 제기되기도 했다.

하지만 최근 글로벌 경기침체 등 투자심리가 극심하게 얼어붙으며 공모 단계에선 이보다 낮은 몸값을 받을 것이란 전망이 우세하다. 실제 최근 장외 시장에서 거래된 주가 기준 컬리 시총은 2조원 대다.

최근 코스피 1호 '유니콘 특례상장'에 성공한 쏘카 사례에서 보듯 적자기업을 바라보는 시각도 비관적이다.

쏘카는 지난해 연결기준 매출 2890억원, 영업적자 210억원을 올렸다. 당초 공모가 3만4000원~4만5000원, 시총 최대 1조5944억원을 제시했지만 기관 수요예측 경쟁률이 56.07대 1에 그치자 공모가를 2만8000원으로, 시총은 9666억원으로 낮췄다. 공모 물량도 20% 줄였다. 그럼에도 상장 첫날인 지난 22일 2만6300원에 거래를 마쳤다.

컬리는 쏘카보다 매출과 거래액 규모는 훨씬 크지만 영업적자도 막대하다. 컬리는 지난해 매출 1조5614억원, 영업손실 2177억원을 기록했다. 매출은 전년보다 63.8% 증가해 외형을 키우는데 성공했으나, 영업손실은 두 배 가까이 늘었다. 회사에서 예상하는 흑자 전환 시점도 내년이나 내후년이다.

유통업계 한 관계자는 "컬리가 수익성을 증명하지 못할 경우 기대했던 몸값을 인정받기는 쉽지 않을 것"이라고 말했다.

이 때문에 컬리도 상장 시점을 연기할 가능성이 제기된다. 당초 기대했던 몸값을 받지 못할 경우 초기 투자자 외에는 FI 대부분이 손실을 보는 만큼 이를 감수하며 상장을 강행할 이유가 없어서다. 예비심사 통과 후 6개월 내 증권신고서를 제출하면 되는 만큼 투자심리가 회복되는 시점에 도전할 가능성도 크다. 이 경우 상장 일정은 내년 초로 미뤄질 수도 있다.

김종훈 컬리 최고재무책임자(CFO)는 지난 3월 "시장 상황을 종합적으로 고려해 최적의 시점에 상장을 진행할 계획으로 이를 위해 주주·주간사·거래소와 긴밀히 협의할 것"이라고 밝힌 바 있다.

업계 한 관계자는 "일각에선 컬리가 상장을 철회할 것이란 얘기도 나오나 외부 투자금 조달이 어려워진데다 투자자들의 자금 회수도 시급해져 그럴 가능성은 없을 것"이라며 "특히 시장 상황이 좋지 않은데도 FI들이 상장에 동의한 것은 초기 투자자들의 엑시트에 대한 의지가 그만큼 강하기 때문"이라고 해석했다.

관련기사

뉴스웨이 신지훈 기자

gamja@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글