금리인하·가계대출 규제에 NIM·대출성장률 역성장 기업대출 수요도 감소할 듯···RWA 관리도 부담내년 실적방어 핵심키워드 '비이자이익·대손비용'

8일 금융권에 따르면 4대 은행의 올해 3분기 합산 누적 당기순이익은 전년 동기 대비 4.90% 증가한 25조6681억원에 달했다. 대출자산 증가에 따른 이자이익 증가와 지난해 적립했던 추가 충당금 적립 효과 소멸에 따른 대손비용 감소 등이 반영된 결과다.

문제는 은행의 본업인 '이자이익' 성장이 둔화되고 있다는 점이다. 실제로 은행권의 3분기 호실적은 이자이익보다 비이자이익의 기여도가 더 높았다. 하나은행의 3분기 누적 이자이익은 전년 동기 대비 3.05% 감소한 5조7826억원을 기록했고, 같은기간 우리은행의 누적 이자이익(5조6320억원)도 0.3% 증가하는 데 그쳤다.

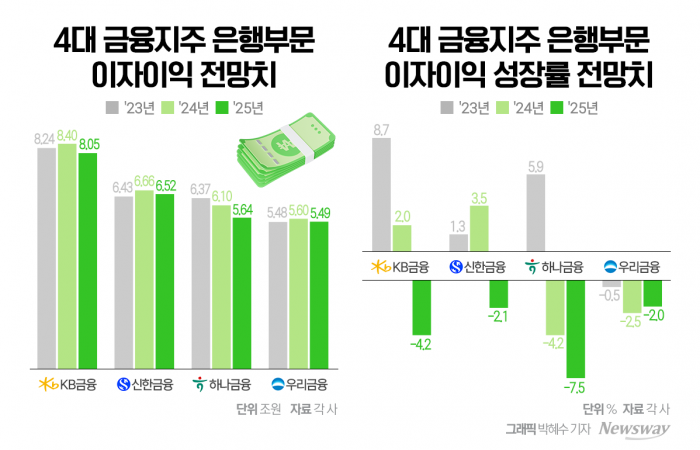

금융투자업계는 은행권의 이익 성장이 올해 4분기와 내년까지 지속적으로 둔화될 것으로 전망하고 있다. NIM 하락과 대출성장률 하락으로 이자이익이 감소하고, 수수료이익도 줄면서 비이자이익까지 위축될 것이라는 관측이다.

정태준 미래에셋증권 연구원은 "내년 은행 합산 지배주주순이익(NH농협 제외)은 1.0% 성장하는 데 그칠 것"이라며 "이는 지난 10년간 코로나19 직후 대규모 충당금을 쌓았던 2020년과 부동산PF에 대한 대규모 충당금을 쌓았던 지난해를 제외하고는 가장 낮은 수준"이라고 전망했다.

이어 "은행의 이자이익은 올해 2.1% 성장할 것으로 예상되지만 내년엔 0.8% 감소할 것"이라며 "전년 대비 NIM이 0.12% 하락하고 원화대출금은 3.8% 성장하는 데 그칠 것으로 예상하기 때문"이라고 분석했다.

김도하 한화투자증권 연구원도 "내년에는 상반기를 중심으로 대형은행의 NIM이 하락할 것"이라며 "은행의 원화대출 증가율은 5% 미만, 이자이익은 2% 늘어나는 데 그칠 것"이라고 내다봤다.

금융당국의 가계대출 관리 압박이 내년에도 계속될 것으로 예상되는 점도 은행권의 이익 전망을 짓누르는 요인으로 꼽힌다. 본격적인 금리인하기를 맞았지만 과거처럼 큰 폭의 가계대출 성장을 기대하기 어려워졌다는 얘기다.

설용진 SK증권 연구원은 "통상적으로 금리 하락 사이클에서는 자산가격에 민감한 가계대출 성장 확대가 나타난다"면서도 "하지만 최근 가계부채 관리 강화 기조와 기업가치 제고방안을 통해 제시된 위험가중자산(RWA) 관리 목표를 감안했을 때 이자이익 둔화는 불가피할 전망"이라고 진단했다.

이어 "내년 은행의 NIM 단순 평균은 약 1.92%로, 올해 대비 약 0.11%p(포인트) 하락할 것으로 예상된다"며 "상대적으로 리프라이싱 주기가 빠른 기업대출 비중이 높은 은행 위주로 큰 폭의 마진 하락을 보일 것으로 전망된다"고 덧붙였다.

대기업 대출도 내년부터는 다소 위축될 가능성이 높다. 은행의 대기업 대출은 지난 2022년 레고랜드 사태 이후 올해까지 꾸준히 성장해 왔다. 하지만 금리 하락에 따라 채권 발행 등 시장 조달비용이 낮아지면서 수요가 다소 줄어들 것으로 전망된다.

은행의 이자이익 둔화가 불가피한 상황에서 내년 수익성 방어의 관건으로 '수수료이익'이 첫 손에 꼽힌다. 금리하락에 맞춰 채권 등 유가증권의 평가이익이 NIM 훼손을 얼마나 상쇄하느냐에 따라 승부가 갈릴 가능성이 높다. 또한 위험자산 투자심리가 개선될 경우 신탁·펀드·방카슈랑스 등 은행의 자산관리(WM) 손익도 개선될 것으로 기대된다.

'대손비용'도 내년 은행권의 실적에 중요한 영향을 미칠 것으로 예상된다. 미래에셋증권에 따르면 은행의 내년 대손비용은 올해 발생했던 ELS 관련 충당금과 부동산 파이낸싱프로젝트(PF) 관련 충당금의 영향이 사라지면서 3% 이상 개선될 전망이다. 다만 내수 부진 장기화에 따른 개인사업자·중소기업의 연체율 증가는 변수로 꼽힌다.

정태준 미래에셋증권 연구원은 "은행의 경상 대손비용률은 내년 상반기까지는 상승하겠지만 하반기부터는 기준금리 인하가 지속되면서 하향세에 진입하고 대규모 환입이 발생할 가능성도 높다"며 "대손비용이 감소하기 때문에 전반적인 이익을 어느정도는 방어할 수 있을 것으로 예상한다"고 관측했다.

뉴스웨이 박경보 기자

pkb@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글