6월말 총자산 합산액 49조7786억원통합 신한생명 62조 이어 업계 6위KB 인수시 총자산 513조 리딩뱅크우리銀 인수시 업계 4~6위 은행계

신한금융과의 리딩뱅크 경쟁 속에 비(非)은행 포트폴리오를 완성하려는 KB금융지주와 금융지주사 전환 작업을 추진 중인 우리은행 등이 인수로 후보로 꼽힌다.

KB금융이 두 회사를 인수할 경우 KB생명의 총자산은 60조원에 육박해 오렌지라이프와 살림을 합치는 통합 신한생명에 이어 업계 6위 자리에 오르게 된다.

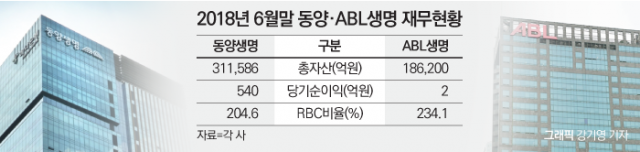

10일 보험업계에 따르면 올해 6월 말 개별 재무제표 기준 중국 안방보험그룹(이하 안방보험)의 자회사인 동양생명(31조1586억원)과 ABL생명(18조6200억원)의 총자산 합산액은 49조7786억원이다.

이는 삼성생명(258조2881억원), 한화생명(112조5824억원), 교보생명(98조8327억원), NH농협생명(64조4416억원)에 이어 다섯 번째로 큰 규모다.

향후 신한생명(30조7350억원)과 오렌지라이프(31조5375억원)가 합병해 출범하는 통합 신한생명의 총자산이 62조2725억원이라는 점을 감안하면 업계 6위에 해당한다.

동양생명과 ABL생명을 인수하면 단숨에 최소 업계 6위 자리를 확보할 수 있다는 얘기다.

다른 잠재적 매물인 KDB생명(18조3803억원)과 비교해 3배 가까이 큰 규모여서 인수 매력도가 상대적으로 높다.

현재 중국 정부는 두 회사의 대주주인 안방보험의 해외 자산 매각을 추진하고 있다. 자산에 대한 분석 및 평가 결과에 따라 한국 자회사의 매각 여부도 결정될 예정이다.

실제 매각을 추진할 경우 동양생명과 ABL생명을 묶어 패키지로 매각할 가능성이 높다.

앞서 안방보험은 중국 현지 보험업법 위반으로 경영관리 조치를 받아 정부가 위탁 경영하고 있다. 중국 은행보험감독관리위원회는 앞선 2월부터 내년 2월까지 1년간 위탁경영팀을 통해 안방보험을 경영하기로 했다.

안방보험은 2015년 6월 동양생명을 인수해 한국 보험시장에 진출했으며 2016년 12월 ABL생명(옛 알리안츠생명)을 추가로 인수했다. 안방생명과 안방그룹홀딩스를 통해 동양생명 지분 75.3%, 안방그룹홀딩스를 통해 ABL생명 지분 100%를 보유 중이다.

동양생명과 ABL생명 매각 전망은 두 회사의 안방보험계 최고재무책임자(CFO)가 잇따라 자리에서 물러나면서 설득력을 얻고 있다.

짱커(Zhang, Ke) 전 동양생명 부사장은 지난달 1일, 로이 구오(Roy Guo) 전 ABL생명 부사장은 6월 29일 사임했다.

짱커 전 부사장은 중국 안방생명 재무회계 총괄 담당, 총경리 보조와 안방보험 재무부 총경리, 총괄 등을 역임했다. 로이 구오 전 부사장은 안방보험의 캐나다 자회사인 메이플트리 재무투자회사에서 이사를 지낸 인물이다.

현재 유력한 인수 후보로는 소형 생보사 KB생명을 보유한 KB금융과 지주사 전환에 나선 우리은행 등이 거론된다.

KB금융은 신한금융이 오렌지라이프를 인수하면서 리딩뱅크 경쟁에 비상이 걸린 상태다.

올해 6월 말 연결 재무제표 기준 KB금융의 총자산은 463조3374억원으로 신한금융 453조2820억원보다 많다.

그러나 신한금융이 오렌지라이프 인수를 완료하면 총자산이 484조8195억원으로 늘어 KB금융이 뒤로 밀려난다.

KB금융이 동양생명, ABL생명을 인수하면 이 같은 리딩뱅크 경쟁에서 우위를 점하는 동시에 비은행을 포트폴리오를 완성할 수 있다.

KB생명의 총자산 9조1482억원을 동양생명, ABL생명의 총자산과 합치면 58조9268억원으로 60조원에 육박한다. 통합 신한생명의 총자산에는 미치지 못하는 수준이지만 확고한 업계 6위 자리를 굳힐 수 있다.

특히 두 회사를 인수할 경우 KB금융의 총자산은 513조1160억원으로 불어나 신한금융을 큰 격차로 따돌리고 리딩뱅크 자리를 차지할 수 있다.

앞서 LIG손해보험(현 KB손해보험), 현대증권(현 KB증권)을 인수한 KB금융이 동양생명, ABL생명까지 인수한다면 은행계 지주사의 최대 과제인 비은행 포트폴리오가 사실상 완성된다.

또 다른 후보 우리은행이 지주사 체계를 갖추고 다른 금융지주사와 경쟁하기 위해서는 증권사와 함께 보험사가 필요한 상황이다.

과거 우리금융지주는 영국 아비바그룹과의 합작사인 우리아비바생명(현 DGB생명)을 자회사로 두고 있었으나 민영화 추진 과정에서 우리투자증권(현 NH투자증권)과 패키지로 매각됐다.

현재 동양생명은 우리은행 지분 4%를 보유한 과점주주여서 향후 우리은행과의 매각 협상 가능성을 점치는 시각이 존재해왔다.

우리은행이 지주사 전환 이후 동양생명, ABL생명을 인수할 경우 대기업 계열 보험사인 삼성생명, 한화생명, 교보생명에 이어 업계 4~6위에 NH농협금융지주(NH농협생명), 신한금융(통합 신한생명), 우리금융(동양·ABL생명) 등 은행계 보험사가 나란히 포진하게 된다.

다만, 우리은행의 다른 과점주주로 역시 4%를 지분을 보유한 한화생명이 생보사 인수에 반발할 가능성이 있다.

동양생명과 ABL생명의 매각 가격은 앞으로의 자본 확충 부담을 고려해 산정될 것으로 예상된다.

동양생명과 ABL생명은 안방보험에 매각된 이후 공격적으로 판매한 고위험 저축성보험이 부메랑이 돼 돌아올 가능성이 높아 대규모 자금 수혈이 불가피하다.

ABL생명의 방카슈랑스채널 초회보험료는 2016년 1~10월 400만원에서 지난해 동기 9111억원으로 급증했다. 방카슈랑스는 은행을 통해 보험상품을 판매하는 것으로, 주로 저축성보험 판매 창구 역할을 한다.

앞서 동양생명의 방카슈랑스채널 초회보험료는 2015년 1~10월 664억원에서 2016년 동기 2조1108억원으로 30배 이상 증가했다. 해당 기간 일시납 수입보험료 역시 1795억원에서 2조3588억원으로 13배 넘게 늘었다.

오는 2021년 보험부채 시가평가를 골자로 한 보험 국제회계기준(IFRS17) 도입과 이에 따른 신(新)지급여력제도(K-ICS) 시행에 따라 자본 확충 부담은 더 커질 전망이다.

올해 6월 말 기준 동양생명과 ABL생명의 위험기준 지급여력(RBC)비율은 각각 204.6%, 234.1%로 금융당국의 권고치를 웃도는 수준이다.

RBC비율은 보험사의 각종 위험이 현실화될 경우 손실금액인 요구자본 대비 위험으로 인한 손실금액을 보전할 수 있는 가용자본의 비율이다. 모든 보험사의 RBC비율은 반드시 100% 이상을 유지해야 하며, 금융당국의 권고치는 150% 이상이다.

관련기사

뉴스웨이 장기영 기자

jky@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글