예보, 지분 9.33% 8977억원에 매각 우리사주조합 최대 주주로 올라서고 ‘지분 4% 확보’ 유진PE 이사회 합류증권사 등 비은행 M&A 탄력 받을듯

9일 예보는 우리금융지주 잔여지분 매각 입찰에서 낙찰자로 선정된 유진프라이빗에쿼티(PE) 등 5개사에 지분 9.33%(6794만1483주)를 양도하고 대금으로 총 8977억원을 수령했다고 밝혔다.

그 결과 유진PE가 4%, KTB자산운용이 2.33%의 지분을 확보했으며 얼라인파트너스컨소시엄과 두나무, 우리금융지주 우리사주조합 등도 각 1%의 지분을 가져갔다.

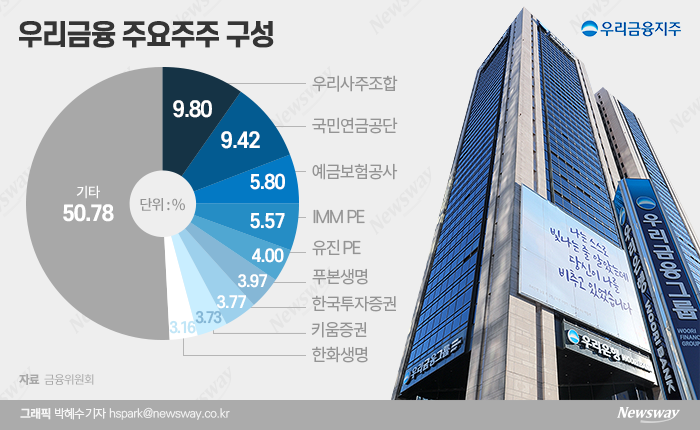

이로써 우리금융의 주주 서열도 재편됐다. 지분을 추가로 사들인 우리사주조합이 지분율 9.8%의 최대주주로 올라서고, 기존 15.13%에서 5.80%로 지분율을 낮춘 예보가 국민연금공단(9.42%)에 이은 3대 주주로 내려온다.

거래가 종결된 현재 우리금융 주요 주주 지분율은 ▲우리사주조합(9.8%) ▲국민연금공단(9.42%) ▲예금보험공사(5.8%) ▲IMM PE(5.57%) ▲유진PE(4%) ▲푸본생명(3.97%) ▲한국투자증권(3.77%) ▲키움증권(3.73%) ▲한화생명(3.16%) 등으로 집계됐다.

동시에 이사회 구성에도 변화가 생길 전망이다. 정부의 앞선 예고대로 유진PE에 사외이사 추천권이 주어지며, 최대주주 지위를 상실한 예보가 더 이상 우리금융과 우리은행 상임이사를 선임하지 않기로 하면서다.

현재 우리금융 이사회는 손태승 회장과 이원덕 수석부사장, 사외이사 4명, 비상임이사 1명 등으로 구성돼있다. 당초 사외이사는 6명이었으나, 톈즈핑 푸푸다오허 투자관리유한회사 부대표(동양생명 추천)와 잔원위 전 중국푸본은행 부회장(푸본생명 추천)이 사임하면서 두 자리가 비었다.

이에 유진PE는 조만간 사외이사를 추천해 동양생명의 이탈로 생긴 빈자리를 채울 예정이다. 새로운 사외이사는 푸본 측 추천 후보와 함께 1월 임시주주총회에서 선임될 것으로 알려졌다. 예보와 우리금융도 유진PE 측 후보의 이사 선임 과정에 최대한 협조하겠다고 약속했다.

정부의 이번 거래는 우리금융의 민영화 작업을 마쳤다는 데 의의가 있다. 정부는 1998년 우리은행의 전신인 옛 한빛은행과 평화은행, 광주은행, 경남은행, 하나로종금 등 부실 금융사를 정리하는 과정에서 공적자금을 투입하며 우리금융 주식 100%를 취득했다. 이때부터 2006년까지 정부가 투입한 자금은 총 12조8000억원에 이른다. 이어 공모와 블록세일로 지분율을 낮추고 2016년 IMM PE와 한국투자증권, 키움증권 등 과점 주주에 지분을 넘겼지만 여전히 예보가 최대주주로 남아있다는 점은 숙제였다.

이 가운데 원매자를 찾고 우리금융에 투입된 공적자금 중 12조3000억원(회수율 96.6%)을 거둬들이면서 정부로서도 무거운 짐을 덜어낸 셈이 됐다.

업계에선 이를 계기로 우리금융의 종합금융그룹 재건 작업이 한층 속도를 낼 것으로 기대하고 있다. ‘오버행(잠재적 대량 매도물량)’ 우려를 덜어낸 가운데 경영 자율성이 확대되면서 비은행 인수합병(M&A)이 수월해질 것으로 점쳐져서다.

투자 여력도 충분하다. 우리금융은 내부등급법 도입과 동시에 9월말 기준 13.4%인 국제결제은행(BIS) 총자본비율을 약 1.3%p 끌어올렸다. 6월말 이중레버리지비율(자본총계 대비 자회사 출자총액)이 약 101.33%라는 점을 감안했을 때 당장 M&A에 쓸 수 있는 자금이 6조2000억원에 이르는 것으로 추산된다.

우리금융 역시 공격적인 M&A를 예고한 상태다. 내부적으로 증권사 인수를 최우선 과제로 삼고 시장에서 기회를 모색하고 있다.

정부는 예보가 들고 있는 나머지 지분도 순차적으로 매각한다는 방침이다.

앞서 금융위원회 측은 “공적자금관리위원회가 주가추이, 매각시점의 수급상황 등을 감안해 예보 보유 잔여지분을 신속하게 매각할 계획”이라며 “정부 소유 금융지주회사라는 디스카운트 요인이 사라짐으로써 회수율이 높아질 것”이라고 기대한 바 있다.

관련기사

뉴스웨이 차재서 기자

sia0413@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글