DB하이텍 주가 오를 때마다 지주사 전환 고민주주들 "지분 추가 매입해 지주사 전환 대비해야"합병으로 단기 우려 해소···장기적 대책 마련 필요

사실상 지주역할을 맡고 있는 DB아이엔씨(Inc.)가 DB메탈을 흡수합병하는 이유가 자산을 늘리기 위함이라는 지적이다. 단 회사 측은 이번 합병을 통해 영업, 생산, 구매, 자금조달 등 다방면에서 시너지를 높일 수 있다고 주장한다.

<span class="middle-title">'주가 올라도 걱정'···DB하이텍에 고민커지는 DB아이엔씨

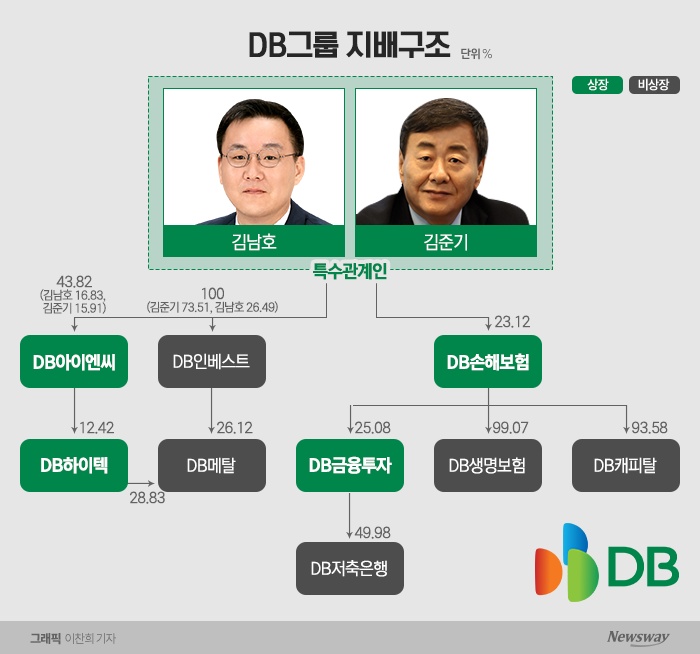

DB그룹의 지주사 전환 이슈 중심에는 DB하이텍이 존재한다. 반도체 사업을 담당하는 DB하이텍은 DB그룹 제조업 부문의 핵심이다. 금융위기 등을 겪으며 DB그룹은 제조업 부문이 크게 축소됐고 대부분의 주요 사업이 금융업에 집중됐다.

DB하이텍 또한 과거 장기간 적자로 '돈 먹는 하마' 취급을 받았으나 수년 전부터 성장을 거듭하며 그룹 내 든든한 캐시카우로 자리 잡았다. 2021년에는 처음으로 매출 1조원을 돌파했으며 지난해에는 매출 1조6753억원, 영업이익 7687억원을 거두며 사상 최대 실적을 기록했다.

실적 성장과 함께 주가도 고공 행진했다. 이에 'DB그룹 제조업 부활'이라는 평가를 받았지만 동시에 그룹에 부담으로 작용했다. 주가가 상승하며 DB하이텍의 공정가액이 크게 증가했고 이는 곧 DB아이엔씨의 자산총액 증가로 이어졌기 때문이다.

공정거래법은 특정 기업의 총 자산이 5000억이 넘고 자회사의 지분가치가 전체 자산의 50% 이상일 경우 지주사로 전환하도록 하고 있다. 지주사로 전환된 이후에는 상장사인 자회사의 지분을 30% 이상 의무적으로 보유해야 한다.

공정거래위원회는 지난해 5월 DB아이엔씨가 관련 기준을 충족해 지주사로 전환될 것이라고 통보했다. 당시 DB아이엔씨의 자산은 6104억원, DB하이텍 공정가액은 4008억원으로 전체 66%에 달했다.

단 반도체 업황 부진으로 DB하이텍의 주가가 지난해 하반기부터 하락하기 시작해 현재 DB아이엔씨는 지주사 전환 부담을 벗어난 상태다.

<span class="middle-title">물적분할 이어 합병도 '지주사 전환 회피 꼼수' 눈총

DB그룹이 지주사 전환 숙제를 풀지 못한 만큼 이번 DB메탈 흡수합병도 업계에서는 '지주사 전환 회피' 효과를 노린 것이라는 분석이 나온다.

앞서 올해 초 DB하이텍이 팹리스 부문 물적분할에 나섰을 당시에도 소액주주들은 지주사 전환을 피하기 위한 꼼수라며 크게 반발한 바 있다.

DB그룹은 현재 지주사 전환 의무가 사라졌으나 DB하이텍 주가가 상승할 경우 언제든지 지주사 전환 부담에 놓이게 되는 상황이다.

실제로 6월말 기준 DB아이엔씨의 자산총계는 6053억원으로 다시 5000억원을 뛰어 넘었으며 DB하이텍의 공정가액도 3479억원으로 지주비율 57.5%에 달했다. DB 입장에서는 지주사 전환을 피하기 위한 대책이 필요했던 셈이다.

DB아이엔씨는 DB하이텍의 지분 12.42%를 보유 중이며 지분율을 30% 이상으로 맞추려면 수천억원의 자금이 필요하다.

이에 업계에서는 DB그룹이 DB아이엔씨와 DB메탈 합병을 통해 자산 규모를 늘리는 방법을 택했다고 분석한다. DB아이엔씨의 자산총액을 키워 DB하이텍의 공정가액이 어느정도 늘어나도 지주비율 50%를 넘기지 못하도록 한 것이다.

단 주주들은 DB하이텍 지분 추가 매입 부담을 피해가기 위한 근시악적 지배구조 개편이라며 비판하고 있다.

DB하이텍 3대 주주인 KCGI는 "DB하이텍 경영진이 지난 3월 밝힌 비전과 같이 DB하이텍의 기업가치가 6조원으로 커지게 되면 다시 한번 DB아이엔씨의 지주사 전환 이슈가 불거질 것"이라며 "주가가 저렴할 때 DB하이텍 지분을 추가 매입하거나 자사주 소각을 통해 DB하이텍 지분율을 높여 지주회사 전환을 대비하는 것이 지속가능한 성장을 위한 정상적인 방법"이라고 지적했다.

이어 "지배주주의 이익을 위한 임시방편적 지배구조 개편을 마치 회사의 미래를 위한 것처럼 포장하는 행태는 DB그룹 전반에 대한 시장의 신뢰를 저하시킬 것"이라고 덧붙였다.

황용식 세종대 경영학부 교수는 "원론적으로는 지주사 체제가 우리나라 지배구조에서 가장 투명한 구조"라며 "하지만 이 경우 기업들이 자회사 지분을 확보해야 하고 자금이 많이 소요해야 하는 어려움이 있다. 지주사 전환이 힘들다면 다른 방식으로 시간을 끌며 지속적으로 회피할 수 있는 방법을 찾을 것"이라고 말했다.

뉴스웨이 이지숙 기자

jisuk618@newsway.co.kr

뉴스웨이 김정훈 기자

lennon@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글