영풍 vs 고려아연 '경영권 분쟁' 이번주 판가름대항 공개매수로 맞불···자사주 매입 투트랙 예상법원 판단 주효···자사주 취득 허용여부 곧 결론

영풍·MBK 연합을 저지하려는 최윤범 회장을 비롯한 고려아연 경영진들은 "이들에 맞설 방법을 찾았다"는 자신감을 드러내는 것과 달리 아직까지 해결책을 제시하지 않고 있는 상황이다.

반면 MBK는 공개매수가를 기존 66만원에서 75만원으로 올리는 승부수를 띄우면서 분수령을 맞은 이번주, 고려아연이 언제·어떤 역공을 펼칠지 주목된다.

과열된 쩐의 전쟁···이번주 경영권 분쟁 '분수령'

사모펀드 MBK를 앞세운 영풍과 고려아연 간의 경영권 분쟁이 과열된 '쩐의 전쟁'으로 치닫고 있다. MBK와 영풍 연합의 공개매수 마감일인 10월 4일이 코앞으로 다가온 만큼 양측 모두 물러설 수 없는 입장이다.

먼저 기세를 잡은 건 영풍이다. MBK를 끌어들여 66만원에 고려아연 지분 공개매수에 나서더니 지난 26일 공개매수가를 75만원으로 상향했다. 영풍정밀 공개매수 가격도 2만 원에서 2만5000원으로 높였다.

경영권 분쟁이 분수령 단계에 접어들면서 현재 대응책에 대해 철저히 함구하고 있는 고려아연도 입을 열 때다. 현실적으로 2일이나 늦어도 4일 개장 전까지 맞불 공개매수를 발표해야 한다.

박기덕 고려아연 대표이사는 최근 입장문을 통해 "고려아연은 투기적 사모펀드 MBK와 영풍이 지난 13일 감행한 적대적 M&A 시도를 저지하기 위해 지금까지 쉬지 않고 달려왔다"며 "다행히 고려아연을 지지하는 많은 분의 도움과 조언에 힘입어 저들에 맞설 수 있는 힘과 지혜를 갖출 수 있게 됐다"며 대응책 발표가 임박했음을 시사했다.

시장에서는 고려아연이 주당 75만원이 넘는 80만∼90만원 수준의 대항 공개 매수에 나설 것이라는 관측이 지배적이다.

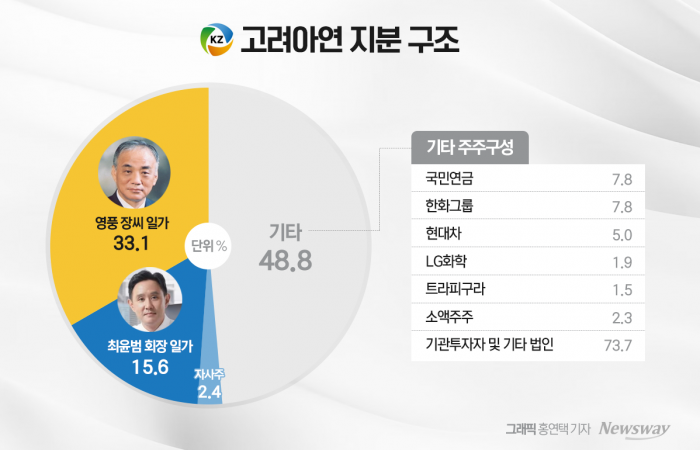

우호 지분으로 분류되는 현대차, 한화, LG화학 등을 포함할 경우 최윤범 회장이 경영권 방어를 위해 확보해야 할 지분은 6% 수준이다. 이를 위해 필요한 자금도 1조1300억원 이상이다.

사실상 최 회장 측이 얼마나 자금을 마련할 수 있느냐에 달려 있다. 대항 공개 매수 등 자금 조달을 위해 분주하게 움직이고 있는 최 회장 편에 설 우군이 누구인지 관심이 쏠린다.

회사 내부 현금으로 경영권 방어 가능할까

최윤범 회장이 MBK·영풍의 공세에 대항하는 또다른 카드는 '자사주 매입'이다.

MBK·영풍측이 서울중앙지법에 제기한 '자기주식 취득금지 가처분 신청' 결과가 이르면 이날 나올 전망이다. 늦어도 다음 달 2일까지는 법원의 판단이 나올 것으로 보고 있다.

앞서 MBK·영풍 측은 공개매수를 시작하면서 법원에 고려아연과 그 계열사 및 한국투자증권이 공개매수 기간 자사주를 매입하지 못하도록 법원에 가처분 신청을 낸 바 있다.

경영권 분쟁 시작단계부터 고려아연의 자사주 취득 가능 여부는 양측의 최대 변수 중 하나였다.

법원이 "영풍과 고려아연이 더 특별관계인이 아니다"는 고려아연 측 주장을 받아들일 경우 최 회장은 외부에서 자금을 끌어오지 않더라도 회사 내부 현금을 이용해 경영권을 방어할 수 있게 된다. 이는 대항 공개매수보다 실질적인 방어 수단이다.

특히 고려아연은 기업어음 발행 등을 통해 확보한 4000억원, 순현금 8000억원, 금융권 차입 등을 더해 2조5000억원 수준의 유동성을 확보한 것으로 알려졌다. 이는 MBK·영풍 공개매수 자금 최대치인 2조2686억원보다 많다.

반면 MBK·영풍은 고려아연의 자사주 매입이 회사에 손해를 입히는 배임이라고 주장하고 있다. 만약 법원이 공개매수 기간 고려아연의 자사주 매입을 금지한다면 고려아연은 자사주 카드를 잃게 되는 동시에 자금조달 부담도 커질 전망이다.

관련기사

뉴스웨이 김다정 기자

ddang@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글