국제유가, 18년만 최저수준···배럴당 20달러 붕괴원유 반등 기다린 ETN·ETF 투자자, 손실 눈덩이4560억원 규모 유가 연계 DLS도 원금 손실 우려거래소, 괴리율 30% 넘은 원유 ETN ‘거래정지’

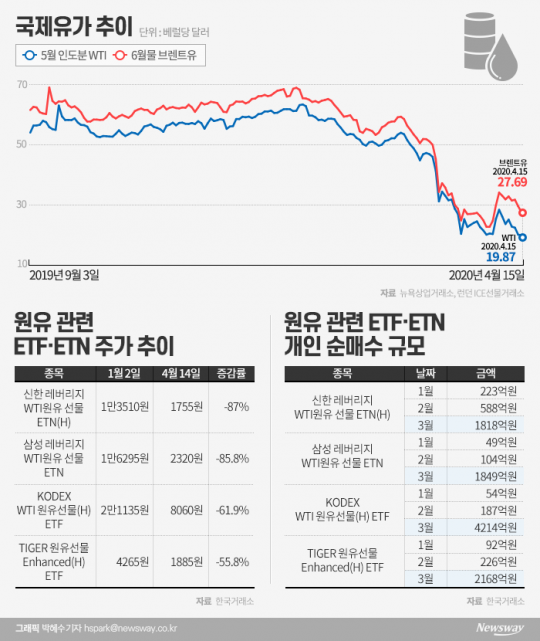

15일(현지시간) 뉴욕상업거래소에서 5월 인도분 WTI는 전날보다 배럴당 1.2%(0.24달러) 하락한 19.87달러로 장을 마감했다. WTI의 20달러선이 깨진 건 2002년 2월 이후 약 18년 만에 처음이다.

같은 시간 런던 ICE선물거래소의 6월물 브렌트유도 전날보다 6.45%(1.91달러) 떨어진 배럴당 27.69달러에 거래를 마쳤다.

앞서 OPEC+는 지난 12일 긴급 화상회의를 열어 5월 1일부터 6월 말까지 두 달간 하루 970만 배럴의 원유(가스콘덴세이트 제외)를 감산하기로 합의했다. 그간 OPEC+가 결정한 감산·증산량 가운데 가장 큰 규모다.

하지만 산유국들의 대규모 감산 합의에도 유가가 하락세를 지속하자 유가 반등을 기대했던 투자자들은 당혹감을 감추지 못하고 있다.

올해 초까지만 해도 배럴당 60달러선에서 거래되던 국제유가가 50달러선부터 30달러선까지 차례로 무너지자 이 기간 원유 관련 상장지수펀드(ETF)와 상장지수증권(ETN) 매수에 나선 개인투자자들이 급증했다.

16일 한국거래소에 따르면 지난달 원유 관련 ETF과 ETN 10개 상품(인버스 제외)의 개인 순매수액은 1조421억원에 달했다. 이는 전월(1120억원)과 비교하면 약 9.3배 수준으로 증가한 것이다.

ETN의 경우 지난달 개인이 가장 많이 순매수한 종목은 ‘삼성 레버리지 WTI원유 선물 ETN’이었다. 이 종목의 지난달 순매수액은 1849억원으로, 전월(104억원)과 비교해 17.78배 급증했다. 이어 ‘신한 레버리지 WTI원유 선물 ETN(H)’의 순매수액이 1818억원으로 집계됐다. 이 종목 역시 전월(588억원)과 비교해 3배 늘었다,

이들 상품은 기초자산인 WTI 원유 가격을 정방향으로 추종하도록 설계돼있다. 하지만 최근 국제유가는 코로나19 사태와 사우디아라비아와 러시아의 감산 합의 실패에 따른 ‘석유 전쟁’으로 직격탄을 맞았다.

신한 레버리지 WTI 원유선물 ETN의 경우 연초 1만4000원대에 거래됐지만 최근 1755원까지 주가가 하락했다. 이에 따른 손실률은 무려 -87.0%에 달한다. 삼성 레버리지 WTI원유 선물 ETN도 연초 1만6295원에서 2320원까지 떨어져 -85.8%의 손실률을 기록했다.

ETF도 상황은 비슷하다. ETF의 경우 ‘KODEX WTI 원유선물(H) ETF’의 지난달 순매수액은 4214억원으로 전월(187억원)과 비교하면 22.53배 수준이 됐다. ‘TIGER 원유선물 Enhanced(H) ETF’는 지난달 순매수액이 2168억원으로 전월(226억원)의 9.59배로 증가했다.

하지만 같은 기간 유가 하락이 계속되면서 ‘KODEX WTI 원유선물(H) ETF’와 ‘TIGER 원유선물 Enhanced(H) ETF’은 연초 대비 각각 -61.9%, -55.8%의 손실률을 기록했다.

원유 연계 파생결합증권(DLS)도 경고음이 울리고 있다. 국내에서 발행되는 WTI와 브렌트유를 기초자산으로 삼은 DLS의 경우 녹인 레벨은 35~60% 수준으로, 발행 이후 국제 유가가 40~65% 하락하면 녹인(Knock-In) 배리어를 터치할 수 있다.

문제는 원유 연계 DLS 발행 규모가 급증한 지난 1월부터 현재까지 유가가 60% 이상 하락하면서 손실 구간에 진입한 상품이 늘어나고 있다. 지난해 연말 평균 국제유가를 배럴당 55달러로 가정할 때, 배럴당 20달러선이 붕괴될 경우 하락률은 65%에 달한다.

녹인 위험에 가장 크게 노출돼 있는 상품은 지난해 12월과 1월에 발행된 DLS로 WTI를 기초자산으로 삼은 DLS발행 규모는 2767억원, 브렌트유를 기초자산으로 삼은 DLS는 1793억원 규모다.

올해 3월까지 발행된 WTI와 브렌트유를 기초자산으로 삼은 DLS의 발행잔액 1조4586억원 중 4560억원이 원금 손실 리스크에 노출돼 있다.

이처럼 개인투자자들의 투자 위험이 커지자 한국거래소는 16일 지표 가치와 시장 가격 간 괴리율이 지나치게 확대된 WTI 선물 관련 ETN 3종목의 거래를 정지했다. 거래소가 괴리율 때문에 파생상품의 매매거래를 정지하는 건 이번이 처음이다.

대상 종목은 ▲삼성 레버리지 WTI원유 선물 ETN ▲신한 레버리지 WTI원유 선물 ETN(H) ▲QV 레버리지 WTI원유 선물 ETN(H) 등이며, 이들 종목의 지난 14일 종가 기준 괴리율은 각각 34.7%, 42.6%, 36.6%에 달해 이날 하루 거래가 정지됐다.

이들 종목은 17일 거래가 재개되면 단일가매매로 매매가 체결된다. 거래소는 매매거래 정지 후 재개일에도 괴리율이 30% 이내로 안정화되지 않을 경우, 괴리율 정상화가 가능하다고 판단하는 날까지 매매거래정지를 연장한다는 방침이다.

앞서 거래소는 지난 2일 ETN 상품의 괴리율이 확대됨에 따라 투자자들의 손실이 발생할 수 있다고 ‘투자주의보’를 발령했다. 그럼에도 원유 ETN에 대한 투자 광풍이 사그러들지 않자 ETN 괴리율이 5일 연속 30%를 넘으면 거래를 정지한다고 밝혔다. 이어 지난 10일에는 괴리율이 큰 ETN에 대해 접속매매 방식에서 단일가매매로 전환한다고 밝혔다.

거래소 관계자는 “괴리율 확대는 원유가격이 역사상 최저가 수준으로 떨어지면서 상승에 대한 투자자의 기대심리도 강해진 데 따른 것”이라며 “투자자가 해당 ETN을 지표가치보다 비싸게 매수한 후 시장가격이 지표가치로 회귀해 정상화될 경우에는 큰 투자 손실이 발생할 수 있다”고 우려했다.

뉴스웨이 고병훈 기자

kbh6416@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글