개인매수 몰리며 5일 만에 268.2% 급등···투자경고 지정'제2의 에디슨EV' 기대감···CB‧BW 발행해 자금조달 전망6년째 적자에 꽉 막힌 현금흐름···무리한 채권발행 부담쌍용차 인수는 호재보다 '리스크'···"추격매수 신중해야"

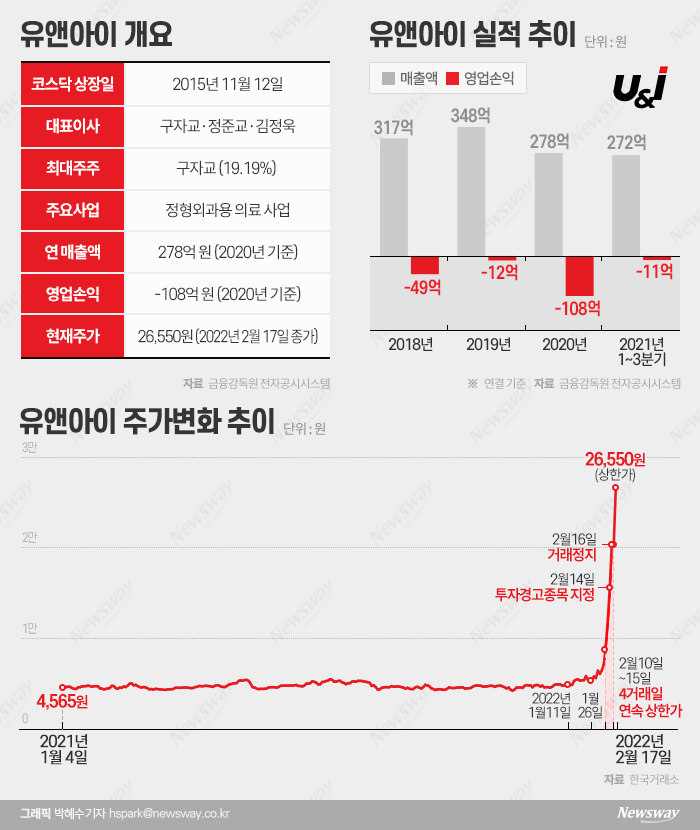

18일 한국거래소에 따르면 코스닥 상장사 유앤아이는 최근 5거래일 간 268.2%나 급등하며 2만6550원(17일 종가기준)까지 치솟았다. 10일과 11일 이틀 연속 상한가에 이어 투자경고종목으로 지정된 14일에도 상한가를 달성하며 1만5000원대를 뚫었다. 투자경고종목 지정 다음날인 15일에도 상한가 행진은 이어졌고, 거래정지 하루 뒤인 17일에도 상한가 행진이 이어졌다.

유앤아이의 급등세는 개인투자자들의 대규모 물량 공세 덕분이다. 개인투자자들은 지난 10일과 11일 각각 11억원, 16억원씩 순매수하며 기관과 외국인투자자들의 매도 물량을 홀로 받아냈다. 14일엔 2억원 가량을 순매도하며 주춤하는 듯 했지만 다음날엔 다시 10억원 가량을 사들였다.

지난 1년간 개인투자자의 하루 순매수 거래대금이 10억원을 넘은 적은 단 한 차례도 없었다. 투자심리가 얼어붙으면서 주가 역시 4000원대에서 횡보해 왔고, 시가총액도 줄곧 400억원 안팎에 머물렀다. 다만 최근 수급이 큰 폭으로 개선되며 지난 2015년 상장 이후 7년 만에 공모가(3만원) 돌파에 대한 기대감이 커지고 있는 모습이다.

개인투자자들이 그간 외면해 온 유앤아이에 주목한 건 에디슨EV의 지분 인수를 호재로 판단했기 때문이다. 에디스모터스의 관계사로 편입될 유앤아이는 향후 쌍용차 인수를 위한 컨소시엄에 참여하며 자금조달의 창구가 될 것으로 보인다.

유앤아이는 지난 10일 에디슨EV를 대상으로 280만주(약 156억원) 규모의 유상증자를 결정했다. 유상증자 이후 최대주주인 구자교 대표와 특수관계인 등은 보유지분 281만5561주(지분율 28.75%)을 260억원에 재무적투자자(FI) 두 곳에 매각하기로 했다. 이에 따라 에디슨EV는 유앤아이의 최대주주 자리에 오르고 FI인 와이에스에이치홀딩스는 2대주주가 될 예정이다.

에디슨EV는 지난해 강영권 에디슨모터스 대표가 인수하며 급등세를 탔던 코스닥 상장사다. 에디슨EV의 최대주주는 강 대표가 98.7%의 지분을 쥐고 있는 에너지솔루션즈다. 에너지솔루션즈는 비상장사인 에디슨모터스의 최대주주(지분율 92.83%)이기도 하다. 강 대표가 에너지솔루션즈를 통해 에디슨모터스와 에디슨EV를 간접 지배하는 형태다.

앞서 지난해 10월 쌍용차와 매각주간사인 EY한영회계법인은 에디슨모터스컨소시엄을 우선협상대상자로 선정했다. 에디슨모터스컨소시엄에는 에디슨모터스와 에디슨EV, 키스톤프라이빗에쿼티·KCGI가 참여하고 있고, 예상되는 인수 및 운영자금은 약 1조6000억원에 달한다.

컨소시엄의 유일한 상장사인 에디슨EV는 인수 자금조달 과정에서 핵심적인 역할을 담당해왔다. 에디슨EV가 끌어오는 자금은 전환사채(CB) 1200억원, 신주인수권부사채(BW) 400억원, 제3자배정 유상증자 350억원 등 2000억원 수준이다.

문제는 에디슨EV가 자산 규모에 비해 과도하게 부채를 늘렸다는 점이다. 지난해 3분기 기준으로 822억원의 자산 가운데 453억원이 부채로 잡혀있다. 지난해 2분기 간신히 흑자전환했지만 여전히 수익구조가 탄탄하지 못하고 현금창출 능력이 부족한 것도 부담이다.

이에 따라 에디슨모터스 측은 유앤아이를 '제2의 에디슨EV'로 점찍은 것으로 해석된다. 유앤아이는 에디슨EV의 유상증자 참여 공시 직후 총 800억원 규모의 전환사채(CB), 신주인수권부사채(BW) 발행 계획을 내놨다.

시장 일각에선 유앤아이에 집중되는 개인투자자들의 관심이 지나치다는 이야기가 나온다. 대규모 CB가 주식으로 전환되면 기존 주주들의 지분가치가 희석되는 데다 회사의 투자재원으로도 쓰이지 않기 때문이다. 무엇보다 유앤아이는 최근 5년 연속 영업적자를 낸 데 이어 지난해 실적도 적자가 유력하다. 펀더멘털이 매우 약한 종목이 단순 기대감만으로 폭등했다는 이야기다.

유앤아이는 수익을 제대로 내지 못하다보니 영업이나 투자활동을 보유현금으로 충당하는 악순환을 이어왔다. 본업인 의료기기 부문의 매출 증가로 3년 연속 실적이 성장했지만 여전히 적자의 늪에서 허우적거리는 실정이다. 코스닥 기술특례 상장사는 최근 3사업연도 중 2사업연도에 자기자본의 절반을 넘어서는 법인세비용 차감 전 계속사업 손실이 발생하는 경우 관리종목으로 지정될 수 있다.

특히 에디슨모터스컨소시엄의 쌍용차 인수를 호재로 판단할 수 있느냐도 시각이 엇갈린다. 쌍용차의 지난해 영업손실은 2962억원에 달하고 부채 규모는 무려 1조8568억원이다. 이 때문에 신차 1대당 수천억원의 비용이 들어가는 연구개발은 고사하고 임금도 제때 주지 못하고 있다. 3048억원 수준인 에디슨모터스의 인수금액으로는 3900억원 상당의 공익채권도 감당하지 못하는 상황이다.

인수주체인 에디슨모터스와 에디슨EV 역시 자기자본이 부족해 '레버리지'에 의존하고 있다. 전기버스업체인 에디슨모터스의 연간 매출액(2020년 기준)은 898억원, 영업이익도 28억원에 불과하다. 에디슨모터스 측은 쌍용차를 인수해 2030년까지 30종의 전기차를 출시하고 테슬라와 경쟁하는 글로벌 회사로 키우겠다고 했지만 실현 가능성이 떨어진다는 평가다.

새 주인이 된 에디슨EV가 불공정거래 혐의를 받고 있는 것도 유앤아이의 리스크로 꼽힌다. 에디슨EV는 지난해 주가가 급등하는 과정에서 디엠에이치 등 대주주 투자조합이 주식을 대부분 처분하고 차익을 실현하면서 '먹튀' 논란이 빚어졌다. 이에 한국거래소는 에디슨EV가 미공개정보 이용, 시세조정, 부정거래 등 불공정거래에 해당하는지 살펴보고 있다.

다만 유앤아이의 계열사인 디엠파워는 향후 에디슨EV와 시너지 효과를 낼 것으로 기대된다. 2020년 말 디엠파워가 인수한 인피니티웍스는 전기차 충전기를 제작하는 업체다. 정부가 정책적으로 전기차 충전소 확충에 나선 점을 고려할 때 초소형 전기차 제작사인 에디슨EV와 협업이 가능하다는 평가다.

뉴스웨이 박경보 기자

pkb@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글