지주사 체제 후 정몽준 대주주 재배력 강화현대重 물적분할 중간지주 ‘한국조선해양’ 세워대우조선 인수·오일뱅크 상장· 정기선 승계 과제

그 과정에서 미포조선이 보유한 현대중공업 지분(3.9%)은 지주사인 현대중공업지주(구 현대로보틱스)가 매입해 순환출자 고리를 끊었고, 손자회사(삼호중공업)가 증손회사(미포조선) 지분을 보유할 수 없도록 한 공정거래법도 만족시켰다. 또 지주사로 전환하면 금융 자회사를 2년 내 정리해야 하는 문제를 고려해 하이투자증권을 DGB금융그룹에 매각했다.

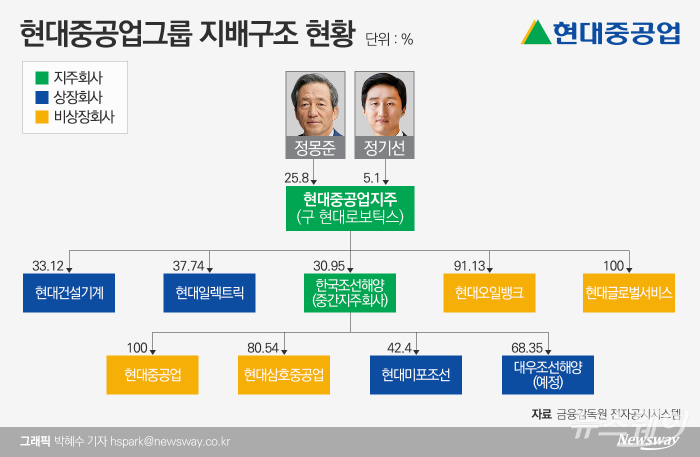

지배구조 개편으로 현대중공업 대주주인 정몽준 아산재단 이사장은 현대중공업지주의 지배력을 더욱 강화하게 됐다. 지주사 전환 이전까지 정 이사장의 현대중공업 지분은 10.15%에서 현대중공업지주 지분은 25.80%로 확대됐다.

최상위 지배기업인 현대중공업지주는 주요 자회사 지분 30% 이상 확보하며 안정적인 지주사 체제를 구축했다. 그룹은 현대중공업지주, 현대건설기계, 현대일렉트릭, 미포조선, 한국조선해양 등 5개 상장사와 현대오일뱅크, 삼호중공업, 현대글로벌서비스 등 25개 비상장사를 보유하고 있다.

지주사 전환은 향후 정몽준 이사장의 장남인 정기선 현대중공업 부사장의 경영권 승계 작업의 첫 발이기도 하다. 정 부사장은 지난해 3월 KCC가 보유한 3540억원 상당의 현대로보틱스 지분 5.1%를 부친으로부터 증여받아 국민연금(9.62%)에 이어 3대 주주로 올라섰다.

현대글로벌서비스는 2016년 11월 현대중공업 자회사로 설립됐다가 지배구조 개편 이후 지주사 밑으로 편입됐다. 이 회사는 선박 부품판매 및 기술 서비스, 선박 연료유 공급을 주된 사업으로 영위하고 있다. 그룹의 신조선 선박이 많은 만큼 수리작업 및 수주 활동으로 단기간 실적 확대에 유리하다는 평가다. 지난해 4100억원의 매출과 729억원의 영업이익을 거뒀다.

재계에선 현대중공업이 정기선 부사장에게 현대글로벌서비스 대표이사를 맡긴 것 역시 향후 승계 작업을 감안한 것으로 보고 있다. 정몽준 이사장이 경영권 승계 시기가 됐다고 판단하면 지주사 보유 지분을 아들에게 넘기고 증여세 납부 등의 적법한 절차를 거쳐 승계 작업을 완료하지 않겠느냐는 시각이 대체적이다. 다만, 정기선 부사장의 계열사 지분이 없어 경영권 이전은 장기적으로 추진될 가능성이 높다.

핵심 자회사인 현대오일뱅크의 상장 작업에도 관심이 쏠린다. 현대중공업지주는 지난 4월 사우디 아람코에 현대오일뱅크 지분 17%(4166만4012주)를 주당 3만3000원에 매각을 결정했다. 매각금액은 1조3749억원으로 거래대금 납부가 완료되면 현대오일뱅크 지분은 기존 91.13%에서 74.13%로 낮아지게 된다.

아람코는 에쓰오일의 지분 63%를 보유 중이다. 현대오일뱅크 지분 20% 이상 인수할 경우 현대오일뱅크가 에쓰오일 계열사로 편입돼 기업결합 신고 대상이 된다. 이 때문에 아람코는 20% 미만(콜옵션 포함 19.9%)의 지분을 사들였다. 거래대금 납부 등 거래 완료시점이 올 4분기로 예상되는 만큼 상장은 내년 이후로 미뤄질 전망이다.

현대중공업그룹은 거듭되는 지배구조 변화로 사업 지배력을 공고히 했다. 올해 6월1일을 분할기일로 현대중공업을 투자회사와 사업회사로 물적분할해 조선해양부문 중간지주회사(한국조선해양)가 신설된 사업회사(현대중공업)를 100% 지배하는 형태로 바꿨다. 현대중공업지주 아래 한국조선해양을 세워 현대중공업, 삼호중공업, 미포조선 등 3개의 사업회사를 거느리는 구조로 재편됐다.

산업은행이 소유한 대우조선 주식을 인수하고 현대중공업 주식을 대납하는 현물출자 방식으로 대우조선 인수 작업이 완료되면 조선 자회사 4개를 거느리게 된다. 현재 한국조선해양은 유럽연합(EU), 중국, 일본, 카자흐스탄, 싱가포르 등 경쟁 당국에 기업결합 심사를 진행 중이다.

조선업계 관계자는 “대우조선까지 예정대로 인수가 완료되면 선박 및 해양플랜트 발주시장에서 경쟁력이 높은 계열사가 입찰을 주도함으로써 출혈 입찰경쟁을 지양해 수익성이 개선되는 효과를 기대할 수 있다”고 말했다.

관련기사

뉴스웨이 김정훈 기자

lennon@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글