3분기 부채 85조2254억···PF익스포저 14조부동산 이익·계열사 공동 대출 많아 위기감↑리스크 털어낼 적임자는 김용범 신임 대표뿐

메리츠금융은 20일 김용범 메리츠화재 대표이사 부회장과 최희문 메리츠증권 대표이사 부회장을 모두 지주로 이동시켜 각각 새롭게 꾸려진 부채관리부문과 운용부문을 책임지도록 했다.

동시에 메리츠화재에는 김중현 신임 대표이사, 메리츠증권에는 장원재 신임 대표이사를 각각 신규 선임했다. 이들은 앞으로 '실질적 통합'의 효과를 높이기 위해 '지주 중심 경영 체계'를 완성해갈 계획이다.

특히 업계에선 김용범 부회장이 직접 부채 관리 책임자로 등판한 데 큰 의미를 부여하고 있다. 올해 금융감독원으로부터 여러 차례 경영과 부채 리스크에 대한 지적을 받은 메리츠금융이 개선 의지를 내비친 것으로 볼 수 있다는 게 전반적인 평이다.

연초 메리츠금융은 2018년부터 2020년 사이의 자회사 간 내부거래 경영공시 의무 위반 등으로 과태료 2억원 처분을 받았다. 최근에는 기업 부채 리스크가 사회적 이슈로 떠오른 가운데 메리츠화재의 PF(프로젝트파이낸싱)대출이 금감원의 점검 대상에 오르기도 했다. 금감원은 10월말부터 메리츠화재의 PF대출 부실과 지분 투자, 내부통제 관련 이슈에 대한 현장 조사를 이어가고 있다.

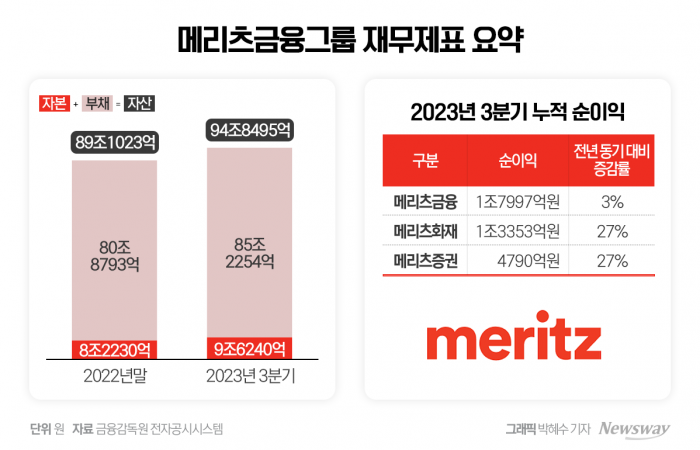

실제 메리츠금융의 부채는 전년 대비 눈에 띄게 증가한 것으로 나타났다. 3분기 총부채는 85조2254억원으로 지난해 말(80조1023억원)보다 5조원 이상 늘었다. 자본도 3분기 기준 9조6240억원으로 작년말(8조2230억원)보다 규모가 커졌지만 부채 증가 폭을 따라가진 못했다.

메리츠금융 측 실적 발표 자료를 보면 3분기말 기준 메리츠금융 PF 익스포저(위험노출액) 역시 14조2000억원으로 분기 대비 4652억원 증가했다. 부동산 PF 자산 관련 충당금은 3294억원으로 전체 자산 대비 23% 수준에 이른다. 또 상반기말 기준 그룹 부동산 관련 총 익스포저는 약 30조1000억원으로, 연결자본 대비 333.9%에 육박했다.

메리츠금융은 PF대출의 90%가 선순위를 점하고 있어 건전성에 문제가 없다는 입장이지만, 그룹 수익구조에 부동산금융 이익이 크게 작용하고 계열사 간 공동대출 건수도 많아 부동산 시장이 흔들릴 경우 그룹이 함께 흔들릴 가능성이 있다. 상반기 연결 기준 요주의이하여신 금액도 지난해 말(6243억원)보다 2969억원 늘어난 9212억원을 기록했다. 요주의이하여신 비율도 2.5%에서 3.5%로 상승했다.

그 여파에 부동산 시장 침체로 건전성이 악화될 금융그룹 1위로 메리츠금융그룹이 꼽히기도 했다. 실제 34회 신용평가 전문가 설문 결과 메리츠금융그룹이 부동산금융 관련 우려 부문에서 최다 득표(56표·31.8%)를 받았다. 한국투자금융그룹(40표·22.7%), 미래에셋금융그룹(27표·15.3%)이 각각 2위와 3위를 차지했는데, 리서치에 따르면 이들은 은행이 없는 금융지주사로 분류돼 시장의 우려를 더 많이 받았다고 분석했다. 다만 메리츠금융은 시장 변동성 대응 역량 우수성 측면에서는 2위로 선정돼 시장의 우려와 기대를 동시에 받는 것으로 해석된다.

한편 메리츠금융은 이번 인사를 통해 그룹 시너지를 확대와 실적 상향을 노리고 있다. 메리츠금융은 "실질적 통합으로 지주 중심 효율적 자본 배분이 가능해짐에 따라 그룹 전반의 재무적 유연성을 도모하고 시너지를 극대화해 미래 성장을 위한 신사업 진출 기회를 적극 모색할 수 있을 것으로 기대한다"고 말했다.

뉴스웨이 이수정 기자

crystal@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글