금융지주, 비은행 포트폴리오 강화 지속함영주·임종룡 올해 M&A 의지 보여"올해 M&A 증가···가격 낮아지면 가능성↑"

최근 몇 년간 금융권 핵심 경영전략이었던 비은행 포트폴리오 강화는 국내 금융지주들의 실적에서 중요한 키로 자리 잡았다. 단 지난해의 경우 유의미한 대형 M&A는 이뤄지지 않았다. 시장에 매물은 존재했으나 실제 인수까지 이어지지 못한 것이다.

일부 금융지주의 경우 경쟁력 강화를 위한 M&A가 절실한 만큼 올해도 '매력적인 매물 찾기'는 계속될 것으로 보인다. 금융지주 회장들도 최근 신년사를 통해서도 이자이익을 통한 성장 방식이 한계에 다다른 만큼 사고의 전환이 필요하다고 강조하기도 했다.

<span class="middle-title">금융지주, 비이자이익 키우기 숙제 풀까

국내 금융지주사들의 이익 구조 다변화는 오래된 숙제 중 하나로 꼽힌다. 특히 국내 은행들이 최근 '이자 장사' 비판에 시달리고 있고 금융지주사들의 은행 의존도가 높은 만큼 이에 대한 해결책 찾기가 시급한 상황이다.

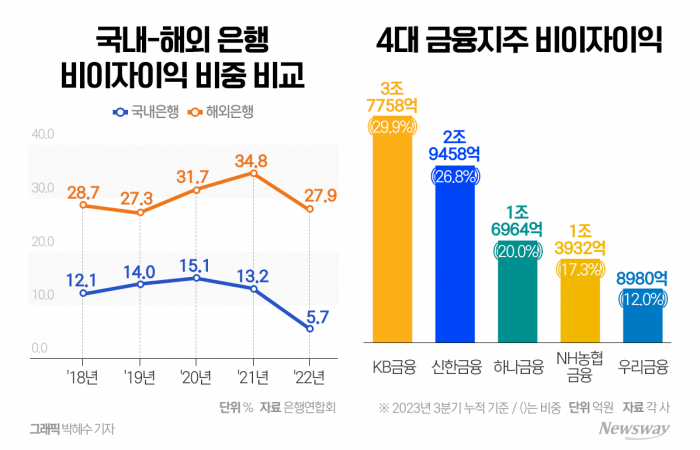

전국은행연합회에 따르면 2018년부터 2022년까지 최근 5년간 국내은행의 비이자이익 비중은 12% 수준으로 미국은행의 비이자이익 비중인 30.1% 대비 크게 떨어진다. 2018년 12.1%였던 은행의 비이자이익 비중은 2020년 15.1%까지 상승했으나 2021년 13.2%, 지난해에는 5.7%까지 추락했다.

금융권에서는 국내은행들이 국민 금융편의성 제고 등을 위해 각종 서비스를 무료 또는 원가 이하로 제공하고 있는 만큼 비이자이익을 창출하기 쉽지 않다고 보고 있다.

이에 금융지주는 비은행 부문인 증권사, 보험사 등을 인수해 그룹 차원의 시너지 효과를 노리는 모습이다.

3분기까지 5대 금융지주 비이자이익 비중을 살펴보면 KB금융지주가 29.9%로 비중이 가장 높았다. 은행과 비은행부문의 기여도도 각각 62.6%, 37.4%로 다각화된 포트폴리오로 균형 잡힌 성장이 지속되고 있는 것으로 분석된다.

신한금융지주의 경우 3분기까지 비이자이익 2조9458억원을 거둬 26.8%의 비중을 차지했고 하나금융지주는 1조6964억원으로 20%의 비중을 기록했다.

NH농협금융지주와 우리금융지주의 경우 비이자이익의 비중이 20%에 미치지 못했다. NH농협금융은 1조3932억원의 비이자이익을 거둬 17.3%, 우리금융지주는 12%로 10%를 겨우 넘겼다.

<span class="middle-title">쌓여가는 보험·저축은행 매물

금융지주가 지난해 공격적인 M&A 보다 '안정'에 무게를 두며 보험사와 저축은행 매물은 쌓여가고 있다. 지난해의 경우 2월 우리금융의 다올인베스트먼트 인수가 유일한 M&A였다.

보험사의 경우 현재 KDB생명, ABL생명, MG손해보험 등이 주인을 찾고 있으며 잠재매물로는 롯데손해보험과 동양생명이 꼽히고 있다.

지난해 하나금융지주는 KDB생명 인수전에 뛰어들어 우선협상대상자로 선정됐으나 1조원 가량의 자금 투입에 부담을 느끼고 "그룹의 보험업 강화 전략과 부합하지 않는다"며 인수 포기를 선언했다.

업계에서는 잠재매물인 롯데손보와 동양생명이 우량매물인 만큼 금융지주사들의 관심을 받을 것으로 보고 있다. 하나금융은 앞서 보험사 인수를 추진한 적이 있고 보험사를 자회사로 두고 있지 않은 우리금융도 인수에 나설 가능성이 높다.

저축은행 매물도 상당하다. 상상인·상상인플러스, 한화저축은행, 애큐온, 조은저축은행 등이 현재 매각 대상으로 알려졌다. 단 저축은행의 M&A의 경우 부동산 프로젝트 파이낸싱(PF) 관련 리스크가 존재하는 만큼 올해도 매각이 쉽지 않을 수 있다는 분석이 나온다.

우리금융은 지난해 상상인저축은행 인수를 검토한다고 밝혔으나 인수 비용에서 양 측이 의견을 좁히지 못하고 무산됐다.

한 금융업계 관계자는 "우리금융이 비은행을 강화해야 한다는 것은 이미 금융권에 잘 알려진 사실로 매수자의 니즈가 확실한 만큼 어떤 매물이던지 가격이 비싸질 수 있다. 가격협상이 쟁점"이라고 분석했다.

<span class="middle-title">보험사·저축은행 매물 줄줄이···실제 M&A까지 이어질까

이 같은 상황에서 금융지주 회장들은 연초 신년사를 통해 M&A 의지를 드러냈다. 은행 의존도를 낮추는 동시에 '이자 장사'라는 비판을 벗고 포트폴리오를 다각화하는데 가장 효과적인 방법이기 때문이다.

함영주 하나금융지주 회장은 신년사를 통해 "우리가 내실을 다지는 동안 급변하는 환경과 수많은 경쟁자들이 우리를 기다려 주지 않기에 또 다른 생존전략이 필요하다"면서 "우리에게도 협업은 더 이상 선택이 아닌 필수다. 경쟁자를 포함한 외부와의 제휴, 투자, M&A 등 다양한 방법으로 협업을 이뤄내 금융이 줄 수 있는 가치 그 이상을 고객에게 제공할 수 있어야 한다"고 강조했다.

우리금융지주도 지난해에 이어 올해도 인수 매물 찾기에 적극 나설 것으로 보인다. 임 회장은 지난해 3월 취임 직후부터 M&A에 적극적인 모습을 보이고 있으며 특히 증권업 진출에 공을 들이고 있다.

임종룡 우리금융지주 회장은 신년사에서 "증권업 진출에 대비해 그룹 자체 역량을 강화하고 비은행 포트폴리오 확충을 병행하는 등 그룹의 전체적인 경쟁력을 키워나가야 한다"고 밝혔다.

업계에서도 금융지주 회사들의 인수 여력이 점차 강해지고 있는 만큼 올해 금융권 M&A가 증가할 것으로 보고 있다.

이혁준 나이스신용평가 금융평가본부 본부장은 "M&A 의지가 있는 금융지주사들의 인수 여력이 강해지고 있다"며 "최근 금융권 M&A가 진행 과정에서 무산됐던 이유는 파는 쪽에서 가격을 높게 불렀기 때문이다. KDB생명, 상상인 저축 은행 등도 가격 때문에 결렬된 것으로 알고 있다"고 설명했다.

이어 "지금까지는 매각을 하는 쪽이 높은 가격을 제시하며 여유롭게 나왔지만 올해 거시경제 상황이 좋지 않고 고금리도 지속되는 만큼 매각을 하는 쪽이 작년 보다 상황이 급해질 수 있다"면서 "하나금융, 우리금융 측은 오히려 급할 것이 없다. 매물도 많이 쌓여있는 만큼 업계 탑티어로 진출할 수 있는 우량 기업을 살 가능성이 높다"고 말했다.

뉴스웨이 이지숙 기자

jisuk618@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글