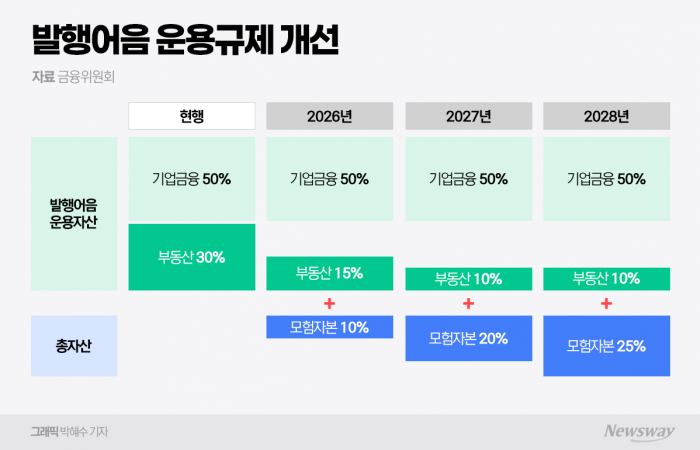

기존 발행어음의 경우 기업금융 50% 이상·부동산에 30% 이하 운용발행어음 내 모험자본 비율, 내년부터 단계적으로 상향 조정 부동산 운용 한도의 경우 현행 30%에서 10%까지 하향 계획

9일 발표된 '증권업 기업금융 경쟁력 제고방안'에 따르면 자기자본 4조원 이상 종투사는 발행어음(만기 1년 이내)을 통해 자기자본의 200%까지 자금 조달이 가능하다. 조달액은 기업금융에 50% 이상, 부동산에는 30% 이하 수준으로 운용된다.

기업금융은 기업신용공여, 발행시장에서 취득한 기업 발행 증권, PF SPC, 스펙·PEF·VC·신기사, 부적격등급 회사채, 코넥스 상장주권 등이다.

금융위는 지난해 9월말 총자산 중 모험자본 비중은 발행어음 4사가 2.51%, 그 외 종투사 5사가 2.05%로 혁신적 경제성장 지원을 위해선 모험자본 공급 확충이 필요하다는 지적이다. 또한 발행어음이 예금성 상품으로 해석되나 증권사는 투자성 상품에 준해 판매하고 있어 적용되는 판매규제도 불명확하다는 지적이다.

특히 국내 증권업은 외형 성장과 자금공급 규모 확대 등 그간의 성과에도 불구하고 질적인 측면에서 여전히 미흡하단 지적이다. 주요 글로벌IB는 M&A, 채권, 주식 등 IB업무 영역에서 차별화된 경쟁력을 가지고 있는 반면 국내 종투사는 수익·자산운용 구조가 일반증권사와 전반적으로 유사하고 IB업무도 부동산PF 채무보증에 치중된 상황이다. 이로 인해 적극적인 모험자본·지분금융 공급이 부족하다는 평가다.

지난해 IB업무 수익 중 채무보증 비중은 종투사의 경우 48.4%, 증권사 전체로는 48%이다. 종투사 총자산 중 모험자본 비중은 지난해 9월말 기준 2.23%로 12.8조원이다. 주식비중은 6%로 36.1조원이다.

이에 금융위는 종투사 전체 운용자산에서 발행어음 조달액의 25%에 상응하는 금액을 국내 모험자본으로 공급하도록 의무화한다. 모험자본은 중소·중견기업 자금공급·주식 투자, A등급 이하 채무증권, P-CBO 매입, 상생결제 및 VC·신기사 투자 등이 인정된다.

금융위는 지난해 9월 말 종투사 4사의 발행어음 조달액 대비 총자산 중 모험자본 비율이 11.3%~27%라는 점을 감안, 모험자본 공급의무 비율을 내년 10%에서 2027년 20%, 2028년 25%로 단계적 상향할 방침이다. 부동산 운용 한도의 경우 현 30%에서 내년 15%, 2027년 10%로 하향한다. 또한 발행어음을 금융소비자보호법상 투자성 상품으로 열거해 판매규제도 강화한다.

고상범 금융위원회 자본시장과장은 "이번 방안은 과하게 목표를 잡지 않고 종투사의 역할을 할 수 있는 수준에서 협의해 설정한 것"이라며 "혁신 기업 육성 프로그램 등과 맞물린다면 결과적으로 경제가 원활히 돌아가고 성장할 수 있을 것"이라고 말했다.

관련기사

뉴스웨이 임주희 기자

ljh@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글