동일 연봉 일반인은 425만, 종교인 3분의1 수준 실제 세수 전체 0.04% 불과···면세자 70~80%근로소득세로 납부 가능···직장인처럼 연말정산

기획재정부에 따르면 전국에서 활동하고 있는 종교인은 23만명이다. 이들 가운데 2만6000명(11%)은 이미 자발적으로 근로소득세를 내고 있다. 천주교는 2011년부터 모든 성직자들이 소득세를 내고 있으며 여의도순복음교회 등 일부 대형교회도 세금을 납부하고 있다.

이들이 낸 세금은 연간 80억원으로 과세 종교인 1인당 30만원꼴이다. 그런데 내년부터 종교인 소득 과세가 전면 시행되면 전체 종교인의 20%인 4만6000명이 소득세를 내게 된다.19만명은 면세 대상이다.종교인들이 낼 세금은 연간 100억원으로 추산된다. 정부 입장에서도 종교인 과세로 거둬들이는 세수는 전체의 0.04%에 불과하다.

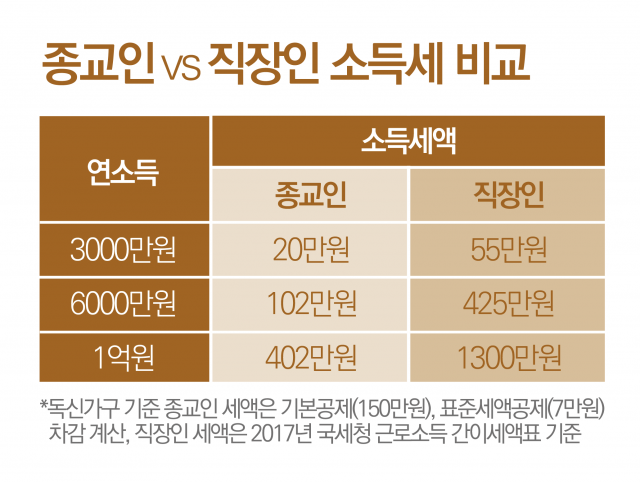

종교인의 세 부담은 똑같은 소득의 직장인에 비해 상대적으로 가볍다. 독신 기준 연봉 3000만원, 6000만원 기준으로 직장인이 내야할 평균 세금은 55만원, 425만원이다. 종교인은 같은 소득이 있더라도 세금은 20만원, 102만원으로 직장인보다 훨씬 낮은 금액이다. 이는 독신 기준으로 종교인은 기본공제 150만원, 표준세액공제 7만원 차감해 계산, 직장인 세액은 2017년 국세청 근로소득 간이세액표 기준으로 계산한 금액이다.

1년에 1억원을 버는 종교인(독신 기준)의 경우 실제 납부할 세액은 400만원 수준으로, 같은 조건의 직장인이 내야 할 1300만원의 3분의 1 수준이다.

종교인은 일반인과 세금 계산이 출발부터 다르다. 종교인 소득은 일반 근로소득자와 달리 기타소득(종교인 소득)으로 분류된다. 기타소득은 이익을 얻기 위해 지출된 경비를 제외한 금액을 말하는데, 이 경우 필요경비를 차감한 후 소득세율을 적용해 계산한다. 필요경비는 종교인 소득이 4000만원 이하일 경우 80%까지 인정된다. 8000만원 이하는 60%, 1억5000만원 이하는 40%, 1억5000만원 초과는 20%를 적용한다. 가령 연봉이 5000만원인 종교인의 경우 기타소득을 택하면 필요경비 2900만원을 뺀 2100만원에 대해서만 세금을 낸다.

또 소득에서 학자금과 숙직료, 여비, 종교의례용품 등 실비지급액, 자녀 보육비(월 10만원 이하), 월 10만원 이하의 식비, 사택을 제공받는 이익 등은 비과세 대상으로 제외된다. 예를 들어 연소득이 4000만원인 종교인이 학자금과 육아지원금으로 1000만원을 지원받았다면 나머지 3000만원을 기준으로 세금을 부과한다.

이런 식으로 세금 계산에서 빠지는 금액이 많기 때문에 4인 가구를 기준으로 연소득이 3100만원 이하인 종교인은 세금을 한 푼도 내지 않게 될 것이라는 게 기재부의 예측이다. 신부, 수녀 같은 독신 가구의 ‘면세점’은 1700만원이다. 이런 이유로 종교인 면세자 비율은 일반인 면세자 비율 46.8%에 비해 훨씬 높은 70~80%대에 이를 것이라 본다. 필요경비 이외 각종 공제 등을 고려하면 연봉이 4000만~5000만원이라도 세금을 한 푼도 내지 않을 수도 있다.

반면 종교인도 직장인처럼 근로소득으로 신고해 소득세를 납부할 수도 있다. 이 경우 같은 소득수준의 직장인과 똑같은 세액을 부담하게 된다. 다만 재산이나 소득이 일정 수준에 미달할 경우 저소득 직장인에게 적용되는 근로장려금이나 자녀장려금 혜택을 받을 수 있다.

이 때문에 세금을 내는 것보다 오히려 받아가는 게 더 많아질 수도 있다. 기재부에 따르면 근로소득세는 근로자 소득공제를 세액공제로 전환한 후인 2015년부터 2017년까지 연간 1조3000억원이 더 걷혔다. 그러나 근로장려세제(EITC) 확대와 자녀장려금(CTC) 신설로 세제지원도 연간 1조7000억원이 이뤄졌다. 예컨대 실제 소득세 부담액이 30만원인 가구가 근로 장려금 100만원을 받을 수 있는 자격을 갖췄다면 정부가 장려금을 이미 낸 세금으로 여겨 70만원을 환급해준다.

만약 종교인 1만명이 근로 장려금을 신청해 가구당 100만원씩을 받는다면 정부 세수는 0원이 된다. 신청자가 그 이상이면 저소득 종교인 지원액이 정부가 거둘 세금을 초과할 수도 있다.

이에 따라 급여가 높은 종교인은 상대적으로 경비 인정률이 높은 ‘기타소득’을 선택하고, 급여가 낮은 종교인은 ‘근로소득’을 선택할 수 있다.

종교단체는 일반 회사처럼 매월 지급하는 월급에서 세금을 원천징수하고 종교인은 직장인처럼 연말정산도 한다. 하지만 종교단체가 원천징수 의무를 이행하지 않더라도 국세청이 가산세 등 별도의 불이익은 주지 않는다.

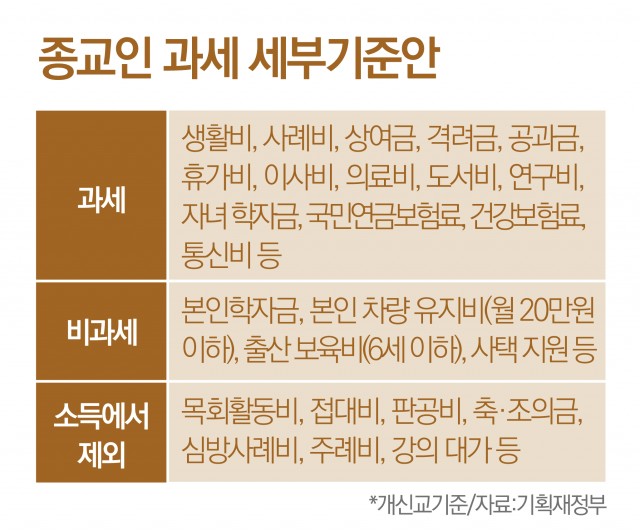

한편 정부와 종교계는 목회활동비 등 과세 여부 세부기준을 놓고 막판 갈등을 벌이고 있다.

기재부는 종교단체가 소속 종교인에게 지급하는 생활비 사례비 상여금 보험료 통신비 등은 과세 대상으로 삼는 대신, 신도가 종교인에게 주는 심방사례비나 주례비 등은 과세 대상 소득에서 제외한다는 내용의 기준안을 제시했다.

현재 가장 쟁점이 되는 항목은 종교단체가 소소 종교인에게 지급하는 목회활동비다. 대형교회는 담임목사에게 목회활동비를 지급해 다양한 목회활동에 재량껏 쓰도록 하고 있다.

기재부는 목회활동비와 관련해 ‘해당 단체를 위해 지출한 것으로 실제 지출한 비용에 대해 정산이 있을 경우’ 과세 대상 소득에서 제외하지만 ‘매월 또는 정기적으로 일정액을 지급하는 경우’라면 세금을 매기겠다는 입장이다. 허나 개신교계는 종교단체 내규에 목회활동비 지급이 반영돼 있으면 이를 비과세해야 한다는 주장하고 있다.

기재부 관계자는 “일정 기준에 따라 목회활동비에 대해서는 과세하지 않는 것으로 검토하고 있다”며 “이르면 이번주 세부 기준을 발표할 것”이라고 말했다.

관련기사

뉴스웨이 주혜린 기자

joojoosky@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글