2년 전 NH·미래·한투 ‘3강 구도’ 깨져대신이 2·3위 차지해 ‘순위 바꿈’ 일어나외국 특례상장 주관한 신금투 변수되나5위로 밀려난 KB증권도 3위 목표 세워그러나 이미 대형사들이 물량 싹쓸이해하나금투·삼성·키움도 순위경쟁 ‘안간힘’

그간 IPO에서 좀처럼 두각을 나타내지 못했던 대신증권이 2018년에 NH투자증권을 제치며 2위 자리에 우뚝서면서 ‘다크호스’로 떠오른 것이다. 대형사들이 전담하던 빅딜들이 줄줄이 무산되면서 대신증권이 자연스레 반사이익을 봤기 때문이다. 작년 들어서는 미래에셋대우를 내치고 3위 자리를 차지하며 나름대로 약진하는 모습을 보였다.

대신증권이 ‘3강 구도’를 무너뜨리는 계기를 마련하자, 다른 증권사들도 올해 ‘넘버 3’ 자리를 둘러싼 경쟁을 하고 있다. 더군다나 IPO 3위 자리는 근소한 실적 격차로 순위가 갈린 것인 만큼 언제든 자리 변동이 가능하기 때문이다.

실제 한국거래소 자료에 따르면 대신증권은 작년 6건(2696억원)의 상장주관을 통해 금액기준 NH투자증권(9979억원)과 한국투자증권(5941억원)에 이어 3위를 차지했다. 앞서 두 해 연속 상장주관 1위를 차지했던 미래에셋대우(2316억원)는 4위로 밀려났고, KB증권(2211억원)이 뒤를 이었다. 즉 3위를 기록했던 대신증권과 4위인 미래에셋대우, 5위였던 KB증권 이들의 상장 관련 금액 격차는 크지 않다.

대신증권이 올해 ‘3위 자리’를 그대로 유지해 ‘다크호스’라는 별명을 이어갈 수 있을까. 일단 대신증권의 경우 상반기 IPO 성적은 저조한 편이다. 통상 IPO시장은 1분기에 저조한데다 코로나로 공모 철회가 잇따르면서 대신증권도 이에 대한 영향을 적잖게 받았을 것이다.

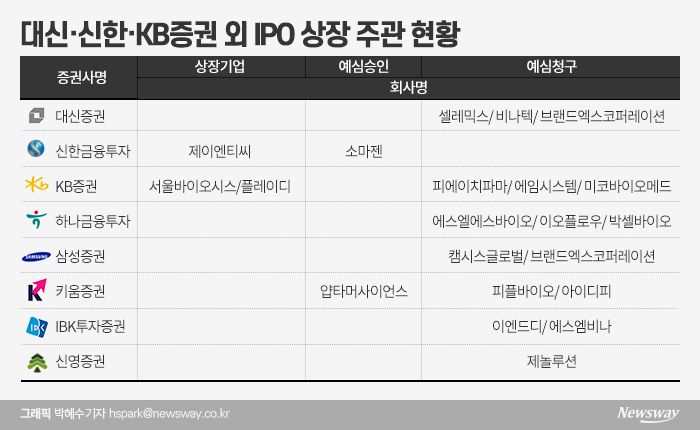

대신 하반기에 승부수를 노리고 있다. 현재 한국거래소에 상장예비심사 청구서를 제출한 기업은 30개에 이르는데, 이 중 대신증권은 셀레믹스, 비나텍, 브랜드엑스코퍼레이션 등의 3개사와 주관 계약을 체결했다. 상반기 때의 숨고르기를 끝내고 본격적으로 실적 쌓기에 돌입하는 기세다. 그 중에는 삼성증권과 공동으로 주관을 맡은 브랜드엑스코퍼레이션 딜이 ‘핫’한 IPO로 관심을 끌고 있다.

그러나 작년 IPO시장서 5위를 기록했던 KB증권의 기세도 만만찮다. 특히 김성현 사장이 작년에 새로 취임하면서 KB증권을 IPO시장에서 3위 안에 올려놓는다는 목표를 세워뒀다. 김 사장은 첫 직장인 대신증권에 몸담던 시절부터 기업금융팀을 이끄는 등 투자금융 전문가로 이름을 알려왔다.

코로나19 여파로 IPO 공모시장이 지난 3~4월 사실상 휴업한 가운데, KB증권은 이미 두 개의 기업을 상장시키면서 존재감을 드러내기도 했다. 그 기업은 서울바이오시스와 플레이디다. 하반기에도 피에이치파마, 에임시스템, 미코바이오메드 등과 주관 계약을 체결하면서 안정적인 모습을 보이고 있다.

금투업계에서 처음으로 외국기업 특례 상장을 준비 중인 신한금융투자가 변수로 작용할 지도 이목이 쏠린다. 최근 신한금융투자는 소마젠 상장 준비에 한창인데, 이 회사는 상장주관사에 역대급 수수료를 약속했다. 국내 IPO 시장의 최고 수준인 ‘500bp(%)+알파’를 제시했고, IPO딜에 성공하면 최대 600bp(6%)에 달하는 수수료를 거머쥘 것으로 예상된다. 업계에서는 SK바이오팜 상장을 주관하는 NH투자증권과 한국투자증권의 수수료도 넘어설 것이라는 말도 나온다.

여기에 상장이 까다로운 해외 바이오 딜을 성공시키면 향후 IPO시장서 신한금융투자의 존재감이 재차 부각될 것이란 말도 나온다. 신한금융투자는 작년까지만 해도 2년 연속 이렇다할 성적을 내지 못했다.

다만 올해같은 경우는 NH투자증권, 한국투자증권, 미래에셋대우가 하반기에 이미 IPO 물량을 거의 ‘싹쓸이’해 이들이 다시 독식할 것이라는 말도 나온다. 여기에 하나금융투자와 삼성증권, 키움증권도 조금씩 물량을 보이고 있어 IPO ‘넘버 3’ 자리는 누가 차지할지 예측할 수 없는 상황이다.

관련기사

관련태그

뉴스웨이 김소윤 기자

yoon13@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글