수요예측 흥행 참패···확정 공모가 희망밴드 하단 밑돌아공모자금 93%는 최대주주 사모펀드 몫···구주매출 때문피어그룹엔 美 업체 뿐···PER 아닌 PSR 평가방식 채용

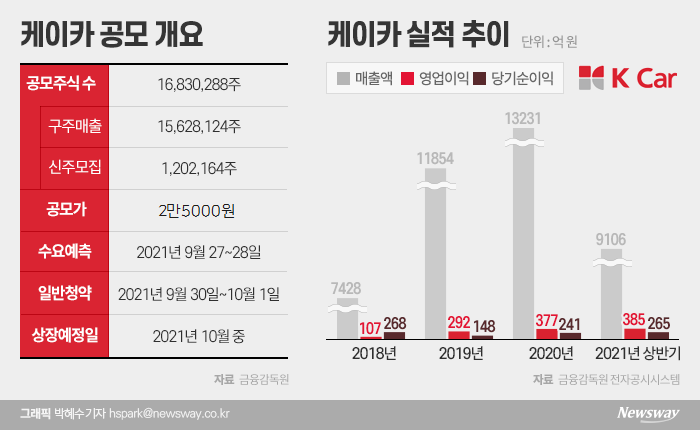

29일 투자은행(IB)업계에 따르면 케이카는 지난 27일부터 양일간 진행한 수요예측에서 공모가를 2만5000원에 확정했다. 회사 측이 제시한 공모가 희망밴드(3만4300~4만3200원) 하단보다도 낮은 가격이다.

수요예측 참여 기관의 절반이 넘는 66%가 희망밴드 하단인 3만4300원 미만으로 적정 공모가를 제시했다. 희망밴드 이내가 14.6%, 희망밴드 상단 이상은 17%에 불과했다. 가격을 아예 제시하지 않은 미제시 기업도 2.4%를 차지했다. 기관 투자자의 적정 공모가 미제시는 사실상 수요예측을 포기한 것으로 여겨진다.

케이카는 수요예측 이후 기존 주주들의 보유한 구주매출 중 20%에 해당하는 약 300만주 이상을 축소하기로 결정했다. 기존 구주매출의 20%에 대해 1년간 보호예수를 걸어 향후 유통 주식 수를 줄인다는 계획이다.

케이카는 SK그룹 산하 직영 중고차 업체 ‘SK엔카 직영’이 전신이다. 2018년 4월 사모펀드 한앤컴퍼니가 특수목적법인(SPC) 한앤코오토서비스홀딩스를 통해 지분 100%를 인수했고, 같은해 10월 독립법인으로 출범했다. 한앤코는 현재까지 지분 100%를 보유한 최대주주로, 이번 공모에서 보유지분의 32.5%(1562만8124주, 공모후 기준 지분율)을 구주매출로 내놓는다.

◇비교기업·기업가치 산정까지 ‘파격’ 방정식=케이카의 수요예측 흥행 참패는 어느정도 예견된 수순이었다는 평가가 나온다. 공모가 산정에 들어간 비교기업(피어그룹)은 물론 기업가치 산정 방식, 지나치게 높은 구주매출까지 증권신고서 제출 당시부터 고평가 논란이 계속됐기 때문이다.

케이카는 비교기업으로 ▲카바나(Carvana) ▲카맥스(Carmax) 등 미국 중고차업체 6개 회사 6곳을 선정했다. 국내 중고차업체 중 상장사가 없다는 게 회사 측 설명이었다. 이중 카바나는 미국 최대 중고차 플랫폼으로 시가총액이 70조원, 카맥스의 경우 23조원에 육박한다. 국내 코스피 상장사 중 SK하이닉스(73조원), 현대모비스(24조원)과 비슷한 규모다.

회사 역시 이같은 논란을 의식한 듯 지난 23일 증권신고서 일부를 정정하며 “최종 비교기업으로 선정된 6개 회사는 모두 미국에서 중고차 사업을 영위 중인 반면 당사는 한국에서 사업을 영위하고 있다”며 “미국 시장과 한국 시장에서 규모의 차이가 존재한다는 점을 유의해달라”고 첨언했다.

공모가 산정 방식에도 일반적으로 쓰이는 PER(주가수익비율)이 아닌 PSR(주가매출비율)을 차용했다. 당기순이익을 통해 기업가치를 따지는 PER과는 달리 PSR은 매출을 기준으로 기업가치를 본다. 통상 신규 성장산업이나 바이오기업 등 현재 순이익이 없는 기업에 사용된다. 그런데 케이카는 꾸준한 이익을 내는 기업임에도 PER이 아닌 PSR 멀티플을 적용해 논란이 됐다.

케이카 매출은 2018년 7428억원에서 2019년 1조1854억원, 지난해 1조3231억원으로 최근 3년간 두자릿수 성장세를 거듭해왔다. 올해 상반기에만 누적매출 9106억원을 달성하며 창사 이래 최대 매출을 거두기도 했다. 반면 당기순이익은 2018년 268억원, 2019년 148억원, 지난해 241억원, 올해 상반기 265억원으로 매출에 비해 낮은 성장률을 기록 중이다.

◇IPO는 최대주주 엑시트 수단?···높은 구주매출의 명과 암=93%에 육박하는 구주매출 비중도 논란이다. 케이카의 이번 공모주식 수 1683만288주 가운데 구주매출 주식 수는 1562만8124주로 전체의 92.86%에 달한다. 신주모집 물량은 120만2164주에 그쳤다. 공모금액 5000억원 가운데 92% 이상은 최대주주에게 돌아가고, 케이카로 유입되는 자금은 398억7200만원(발행제비용 차감 후)에 그친다.

공모주 투자자 A씨는 “공모자금이 회사로 돌아가야 신규 투자가 일어날텐데, 케이카의 경우 회사가 가져가는 건 7.14%에 불과하고 92.86%가 최대주주 호주머니 속으로 들어간다”며 “최대주주인 사모펀드의 엑시트(차익실현)에 기업공개(IPO)를 이용하는 게 아닌가 싶다”고 지적했다.

다만 구주매출 비중이 높은 만큼 상장 후 불거지는 오버행(대량매물출회) 우려는 적어졌다. 신규 상장기업의 경우 기존 주주들이 상장 후 대량 매물을 쏟아내면서 주가가 급락하는 경우가 많은데, 케이카는 단일 최대주주가 지분 100%를 보유했던 탓에 출회 매물이 극히 적을 것으로 보인다. 한앤코는 상장 후 지분 65%에 대해 최대 1년의 의무보유확약을 약속한 상태다.

한편 케이카가 수요예측 흥행에 실패하면서 오는 30일부터 진행하는 일반청약에도 적신호가 켜졌다. 케이카는 이달 30일부터 10월 1일까지 일반투자자 대상 공모 청약을 받는다. 상장 후 예상 시가총액은 확정 공모가 기준 1조2022억원에 달하는 ‘대어급’ 기업이다. 대표 주관사인 NH투자증권, 인수단인 대신증권·삼성증권·하나금융투자에서 청약에 참여할 수 있다.

관련기사

뉴스웨이 허지은 기자

hur@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글