사모펀드 인수 시 인적 구조조정 피하기 어려울 듯단기 차익 실현 후 재매각에 따른 가치 훼손 우려도

롯데그룹은 카드·캐피탈·손보 등 3사 패키지 매각을 희망했으나 예비 입찰시 개별적으로 써내는 ‘오픈 비딩’으로 진행하기로 했다. 롯데카드와 롯데손해보험의 예비입찰은 30일, 롯데캐피탈은 2월 12일 실시한다.

우선 적극적인 인수합병으로 경쟁사와의 격차를 벌리고 리딩금융그룹 자리를 차지하겠다는 금융지주의 참여가 눈길을 끈다. KB금융이 롯데카드를 인수할 경우 현재 3위권인 KB국민카드가 업계 1위인 신한카드를 뛰어 넘게 된다. 한화그룹은 여승주 한화생명 사장을 팀장으로 TF를 가동해 인수를 검토하고 있다.

여기에 MBK파트너스·한앤컴퍼니·오릭스PE 등 경쟁력 있는 국내외 대형 사모펀드가 인수전에 뛰어들면서 인수 유력 후보로 거론되고 있다. 이들은 롯데카드와 롯데캐피탈 등에 관심이 높은 것으로 알려졌다.

롯데캐피탈은 지난해 9월말 기준 당기순이익 950억원을 기록하면서 연간 당기순이익은 1000억원 이상을 기록할 것으로 예상된다. 지난 2016년엔 1055억, 2017년엔 1175억원을 기록하며 꾸준히 증가했다. 영업이익 역시 연간 1300~1400억원에 달해 알짜 기업이라는 평가다. 특히 금융당국으로부터 대주주 적격성 심사를 거쳐 승인을 받을 필요가 없다는 점도 매력도를 높이는 요인이다.

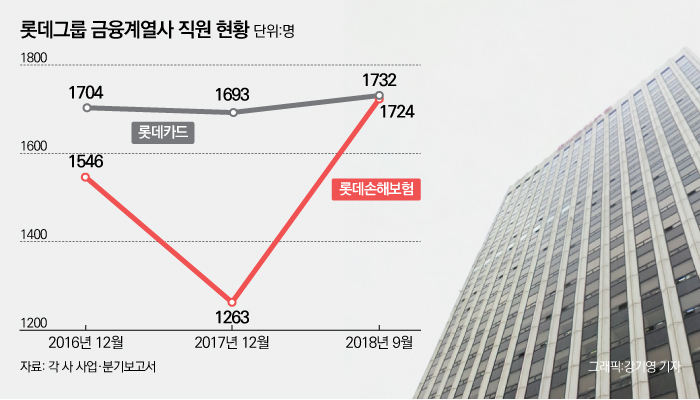

금융지주와 사모펀드의 참여로 인수전이 달아오른 가운데 롯데카드 등 금융3사 조직 내에서는 매각 후 구조조정에 대한 불안감이 높아지고 있는 것으로 전해진다.

롯데카드가 사모펀드에 인수될 경우 대규모 구조조정이 이뤄질 가능성이 크다는게 업계의 관측이다. 카드업계 전체 수익성 악화가 예고되면서 롯데카드의 신용등급이 하향 조정된다면 실적 위기를 겪을 수밖에 없는 상황이다. 사모펀드가 롯데카드의 재매각을 고려하고 있다면 회사 가치를 높이기 위해 구조조정 카드를 꺼낼 것이란 분석에서다.

반면 KB금융지주, 한화생명이 인수한다면 신용등급이 떨어져 조달비용이 높아지는 최악의 상황을 피할 수 있을 것이라는 예상이다. KB금융지주와 한화생명의 신용등급이 ‘AAA/안정적’으로 롯데지주의 ‘AA+/안정적’보다 높다. 또 금융지주라는 점에서 계열 지원도 가능하다.

사모펀드는 지난 15년간 꾸준히 성장해왔지만 아직까지 ‘구조조정’, ‘기업사냥꾼’과 같은 부정적인 꼬리표를 달고 있다. 전략적 운용이 가능하다는 점에서 인기가 높은 데다 규제 완화가 뒷받침되면서 M&A의 큰 손으로 자리잡았지만 후폭풍도 그만큼 크다는 뜻이다.

실제로 지난해 락앤락을 인수한 어피니티파트너스는 인력 구조조정을 단행했고 지난 2013년 MBK파트너스에 인수된 오렌지라이프(옛 ING생명)는 임원 절반이 해임됐고 100명에 가까운 부서장급 퇴직을 단행했다. 평직원을 대상으로 희망퇴직을 진행했다.

이른바 ‘먹튀’ 논란도 있다. 단기 투자 차익을 위해 기업 가치 훼손도 마다하지 않는다는 지적을 받아 왔다. 2006년 KT&G 지분 인수 후 1500억원의 단기 투자차익 사례와 1999년 SK텔레콤 지분 6%를 인수한 미국계 타이거펀드가 단기 투자차익으로 6300억원을 남긴 것이 대표적이다.

업계 관계자는 “최근 M&A시장에서 사모펀드의 존재감이 커지고 있는 것이 사실”이라면서 “과거와 달리 구조조정 없는 실적 개선과 같은 긍정적인 효과가 나타나고 있기는 하지만 단기간 고수익을 내야 하는 사모펀드에 사회적 책임이나 공공의 역할을 요구하는 것은 어렵다”고 말했다. 그러면서 “롯데 내에서도 사업과의 연관성과 시너지, 임직원 고용보호 등을 조건으로 볼 수밖에 없을 것”이라고 덧붙였다.

관련기사

뉴스웨이 한재희 기자

han324@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글