의무보유 확약 기관수 단 한곳뿐, 전체 주식수 25%기관 수요예측 썰렁···경쟁률 3.66대 1로 올해 최저 공모가도 희망 밴드 하단에 못 미친 7500원에 형성현재 주가 여전히 비싸다는 평가, 대부분 구주 매출

오늘(23일) 에이플러스에셋 주가는 -0.15% 떨어진 6870원에서 거래되고 있습니다. 이날 신저가인 6810원을 기록하기도 했으며 여전히 공모가(7500원) 밑으로 떨어진 가격대를 보이고 있습니다.

상장 첫 날에도 공모가보다 8.27% 밑도는 수준으로 마감해 부진한 주가 성적을 냈던 에이플러스에셋. 이 회사의 주가 부진은 당초 예상됐었다는 반응이 나왔는데요. 일단 상장 전 기관투자자들을 대상으로 했던 수요예측부터가 상당히 ‘썰렁’했습니다. 경쟁률이 겨우 3.66대 1에 그쳤는데 이는 올해 최저치를 기록한 셈입니다. 청약에 참여한 기관들 수도 99건밖에 되지 않았습니다.

에이플러스에셋이 증권신고서에 공시한 ‘수요예측 신청가격 및 신청수량 분포’를 봐도 주로 공모가 하단도 아닌 그 이하에 수요 분포가 몰려 있는 것으로 나타났는데요. 청약에 참여한 기관 99곳 중 67곳이나 ‘밴드하단미만’의 가격을 제시했기 때문입니다. 때문에 당초 에이플러스에셋의 희망 공모가 밴드는 1만500~1만2300원이었으나 결국 하단에도 못 미치는 7500원으로 정해졌습니다. 희망 공모가 하단보다 28.6%로 할인된 공모가로 결정된 것입니다. 반대로 밴드상단을 초과한 가격을 제시한 기관은 단 3곳에 그쳤습니다.

상대적으로 정보력과 분석력이 앞선 기관들이 에이플러스에셋의 물량을 받아가길 꺼려하는 모습을 보이자 일반 투자자들의 투심도 이미 약해질 대로 약해진 모습입니다.

최근 공모주를 분석하는 인터넷 한 커뮤니티에서는 ‘에이플러스에셋어드바이저 분석은 생략합니다’라는 제목의 게시글이 있었는데요, 기업공개(IPO)하려는 이유가 FI(재무적 투자자)의 자금회수를 위한 ‘구주 매출’로, 목적부터가 마음에 안 든(?)다는 것입니다. 급기야 투자자들 사이에서도 “분석시간조차 아깝다고 본다”, “기관투자자의 수요예측 결과도 미달될 줄 알았는데, 미달은 되지는 않은 점이 신기하다”라고 반응을 보인 곳이 여럿 있었습니다.

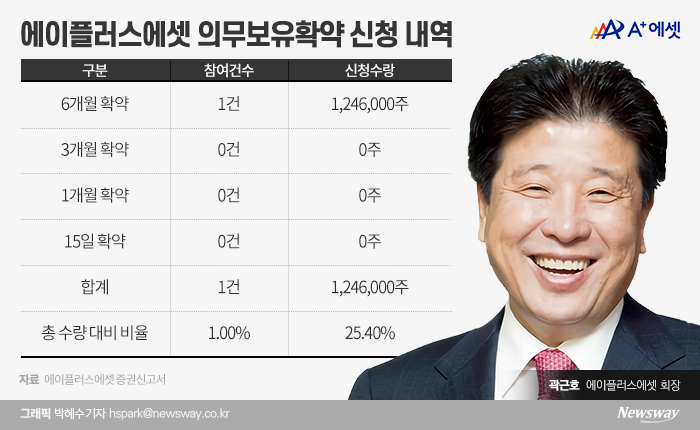

이 정도의 상황이면 의무보유확약을 걸고 신청하는 기관은 없을 것으로 예상됐었는데요. 그런데 신기한 점은 단 한 곳의 기관이 무려 124만6000주나 되는 물량을 6개월 확약으로 신청했다는 것입니다. 이 물량은 전체 주식 수 대비 25.4%나 되는 물량이었고, 단 한 곳의 기관만 참여했기 때문에 의무 보유 확약에 참여한 기관의 신청 수 비율은 1%라고 말할 수 있는데요.

의무보유확약이란 기관 투자자가 공모주를 많이 배정받는 조건으로 상장 이후 일정 기간 공모주를 보유하도록 의무화하는 것을 말합니다. 일례로 빅히트 경우 기관에게 배정되는 물량, 즉 의무보유 확약 비중이 전체의 78%나 됐고, 참여 기관 신청 비율은 43.8%였습니다.

시장에서는 대다수의 기관 투자자들이 꺼렸던 에이플러스에셋의 물량을 받은 기관에 대해 궁금증이 생기기 시작했습니다. 앞서 공모가 최상단을 초과한 가격을 써 높은 기관 3곳이 있었다고 언급했는데요, 저 3곳의 기관 중 하나일 가능성이 높을 것으로 예상됩니다. 이 3곳의 기관의 정체는 운용사 1곳, 연기금 외 1곳, 기타 법인(혹은 투자자) 1곳인데 운용사나 연기금이 아닌 기타 법인일 것으로 추측되고 있습니다. 증권신고서를 보면 일단 해외 기관만 아닌 걸로 나와 있습니다.

“아무래도 기타 법인이 실수한 것 같다”라는 우스갯소리도 나옵니다. 낮은 경쟁률과 가격에도 에이플러스에셋이 코스피에 가까스로 상장됐어도 국내 보험업의 성장성이 약한 데다 상장 후 유통 가능 물량이 전체 상장 주식의 65.4%에 달하는 점이 부담으로 작용될 것으로 보이기 때문입니다. 구주매출도 전체 주식수의 60% 가까이 차지하는 등 신주모집보다 더 많습니다. 이러한 점 때문에 대다수의 기관이 에이플러스에셋에 등을 돌렸고, 여전히 주식 가격이 비싸다는 평가가 나옵니다.

관련기사

관련태그

뉴스웨이 김소윤 기자

yoon13@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글