한때 9兆대 제시, 고평가 논란 나오기도영업적자는 지속, R&D비용은 매년 늘어코로나로 글로벌 동종기업 밸류 낮아져사측 “밸류에이션 자체적 보수적 적용”

삼성바이오로직스 이후 오랜만의 ‘대기업 바이오 계열사’가 상장한다는 소식에 증권가에서는 SK바이오팜의 주관사 선정부터 시작해 치열한 경쟁을 펼쳐왔다. ‘너도 나도’ 몸 값 책정에 나섰고, 이들은 평균적으로 ‘최소 5조원’대로 책정했다. 최대 9조원까지 제시하는 증권사도 있어 한 때 고평가 논란까지 나왔다.

그런데 SK바이오팜이 낸 증권신고서에는 회사의 기업가치가 당초 증권가에서 제시했던 가격보다 낮아지자 그 배경에 관심이 쏠린다.

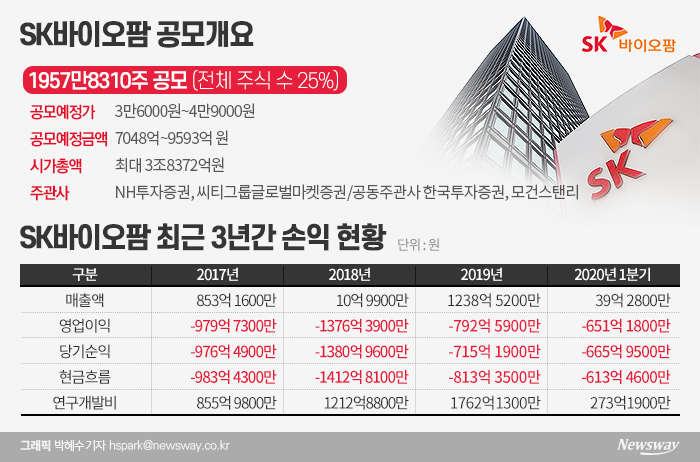

20일 SK바이오팜의 증권신고서에 따르면 공모예정가 범위는 3만6000~4만9000원이며, 공모가 범위를 기준으로 한 SK바이오팜의 상장 후 시가총액은 최대 3조8372억원에 이를 것으로 예상된다. 이 회사는 상장하는 전체 주식 중 25%에 해당되는 1957만8310주를 기관 및 일반투자자에게 배정했다.

SK바이오팜의 상장 발표에 증권가에서는 이미 작년부터 몸 값 책정에 나섰다. 대신증권은 SK바이오팜의 기업가치를 6조2000억원으로, 미래에셋대우는 5조5000억원으로, 한국투자증권은 4조9000억원으로 전망했다. 즉 통상적으로 증권가에서 제시하는 SK바이오팜의 몸 값은 ‘최소 5조원대’였다.

SK바이오팜 IPO 대표주관사 선정 작업 때는 증권사들 간의 신경전이 벌어지기도 했다. 주관사 선정 과정에서 경쟁이 격화하며 이들이 제시한 SK바이오팜의 몸값이 9조원 이상으로 치솟으며 향후 밸류에이션(기업가치) 책정 때 부담이 될 것이라는 말도 나왔다. 얼마나 시장 눈높이와 조율이 될 수 있을지 여부가 변수로 떠올랐기 때문이다.

때문에 벌써부터 고평가 논란까지 나왔다. SK바이오팜이 독자 개발한 뇌전증 신약인 ‘세노바메이트’가 아무리 가치가 대단하다고 해도 회사는 여전히 영업 적자를 지속하고 있는 등 겉으로 드러나는 재무 상황은 그리 좋지 못하기 때문이다. 주관사인 NH투자증권은 “또 미국에서 시판 허가 받은 ‘세노바메이트’의 판매가 예상보다 저조하거나, 다른 파이프라인의 임상 진행이나 기술수출 등이 회사의 계획처럼 이뤄지지 않을 경우에는 재무 안정성 및 주주가치에 부정적인 영향을 미칠 수 있다”라고 경고했다.

상장 전부터 이미 여러 말이 나왔던 SK바이오팜은 우여곡절 끝에 증권신고서를 드디어 제출했다. 이보다는 더 일찍 유가증권시장 상장을 추진하려고 했지만 코로나19라는 급작스런 변수로 상장 계획을 늦출 수밖에 없었다. 일각에서는 코로나 사태가 진정되지 않는다면 증권신고서 제출이 9월까지 미뤄질 것으로 예상하기도 했다.

금투업계에서는 SK바이오팜이 당초 증권사들이 제시한 가격보다 낮게 책정된 이유로는 여전히 진행 중인 코로나19 때문인 것으로 보고 있다.

SK바이오팜 IPO진행 맡은 업계 관계자는 “SK바이오팜의 밸류에이션을 책정할 때 국내에 마땅한 기업이 없어 글로벌 제약사 4곳을 ‘피어(동종)기업’으로 선정했는데, 이들 모두 코로나 여파로 전체적으로 밸류에이션이 낮아져 이 가격(최대 3.8조원)을 제시할 수밖에 없었다”라고 밝혔다. 증권신고서에 따르면 SK바이오팜이 밸류에이션 책정 시 비교한 피어기업은 다국적 바이오 제약 회사(UCB SA, INTRA-CELLULAR THERAPIES INC, ACADIA PHARMACEUTICALS INC, ZOGENIX INC)로 모두 중추 신경계(CNS) 치료를 연구하는 회사다.

주관사 측에 따르면 자체적으로 밸류에이션을 낮게 책정됐다고 말한다. 주관사 관계자는 “아직 코로나와 미래 가치라는 불확실성이 있기 때문에, 투자자 보호 차원을 위해서라도 당초 증권가에서 제시한 가격(5조원대)보다 더 낮게 책정하게 됐다”라고 설명했다. 또 통상 IPO시 보수적으로 가격을 책정하면 높은 할인율을 적용하므로, 상장 이후 수익률 상승효과가 보다 더 커져 투자자 입장에서는 오히려 '가격 메리트'로 다가올 수 있게 된다.

한편, SK바이오팜은 지난 1993년부터 중추신경계 질환 신약 개발에 돌입한 회사로, SK그룹의 무려 26년간의 전폭적인 지원이 있었다. 이 같은 지원에는 최태원 회장의 바이오산업 육성 의지가 크게 반영됐다는 후문도 나온다.

특히 SK바이오팜은 국내 최초로 뇌전증 신약후보물질의 발굴부터 글로벌 임상 시험, 미국 FDA(식품의약국) 신약 판매 허가 획득을 위한 전 과정을 독자적으로 진행했다. 작년 11월에는 뇌전증 신약 ‘세노바메이트’가 FDA의 시판허가를 획득하고 올해 5월 미국 시장에 공식 출시됐다. 국내 제약 기업이 임상 단계가 아닌 혁신 신약을 성공적으로 개발하고 상업화 단계에서 상장하는 것은 SK바이오팜이 최초다.

SK바이오팜은 이번 IPO를 통해 확보된 공모 자금을 혁신 신약 연구개발 및 상업화 투자 등 글로벌 종합 제약사로 발돋움하는데 성장재원으로 활용할 계획이다.

관련기사

뉴스웨이 김소윤 기자

yoon13@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글