한화에너지, 고려아연이 보유한 ㈜한화 지분 '7.25%' 인수···주당 2만7950원최윤범·김동관 美세인트폴 고등학교 동문···분쟁 초기부터 뚜렷한 움직임김 부회장, 지주사 '지배력 강화' 효과도···총수 일가 지분율 '55.83%'

7일 관련 업계에 따르면 한화에너지는 고려아연이 보유한 ㈜한화 지분 7.25%를 주당 2만7950원에 인수하기로 했다.

반면 한화그룹은 ㈜한화·한화임팩트 등이 갖고 있는 고려아연 지분을 계속 보유하며 지속적인 '백기사' 역할을 이어갈 전망이다.

한화·고려아연 모두 '윈-윈'···뚜렷한 '백기사' 움직임

시장에서는 한화에너지와 고려아연 간 상호 협의에 따른 이번 지분 거래에 대해 김 부회장과 최 회장 모두에게 '윈-윈'이라는 평가가 나온다.

고려아연의 경우 공개매수로 부담이 증가한 상황에서 금융당국이 유상증자에도 제동을 걸면서 ㈜한화 지분 매각을 통한 재무구조 개선에 나섰다. 한화로서는 고려아연에는 자금을 지원하는 명분으로 '오너 3세'의 지배력을 높이는 효과를 얻은 것이다.

한화그룹은 고려아연 경영권 분쟁 초기부터 현대자동차·LG화학 등 우호세력으로 분류되는 다른 대기업보다 뚜렷한 움직임을 보여왔다. 최 회장과 미국 세인트폴 고등학교 동문인 김 부회장은 추석 연휴 직후 고려아연을 찾아 최 회장과 전격 회동에 나선 것으로 알려졌다.

당시 한화그룹 측은 "이번 공개매수로 인해 경영권 분쟁 상태가 장기화할 경우 사업 협력의 성공 가능성과 지속성에 문제가 생기지 않을까 하는 우려가 있다"며 "한화그룹은 고려아연과의 사업 협력 관계가 원만하게 진행될 수 있기를 희망한다"고 밝힌 바 있다.

'지배력 강화' 실리 챙긴 김동관···한화에너지 활용도 '↑'

최 회장과의 의리를 지킨 김동관 부회장은 대주주로서 책임경영과 주주가치 제고를 앞세웠지만, 결과적으로 지주사인 ㈜한화의 지배력을 높이는 실리도 챙겼다.

특히 지난 7월 한화에너지가 ㈜한화 지분 공개매수에 나섰던 주당 3만원 가격보다 낮은 '2만7950원'에 지주사 지분을 되사오는 효과도 봤다.

당초 재계에서 유력하게 거론했던 삼형제 개인회사인 한화에너지를 활용한 승계 시나리오가 탄력을 받고 있는 것이다. 김승연 한화그룹 회장의 세 아들(김동관·동원·동선)이 사재를 들이지 않고도 한화 지분을 가장 쉽게 늘릴 수 있는 방법이다.

일찌감치 삼형제 교통정리를 끝낸 한화그룹으로서는 세 아들들이 어떻게 지주사인 ㈜한화의 지분율을 확보해 지배력을 높일 것인지가 과제로 남아있다. 하지만 올해 들어 한화에너지를 활용해 지배력을 끌어올리는 모습이다.

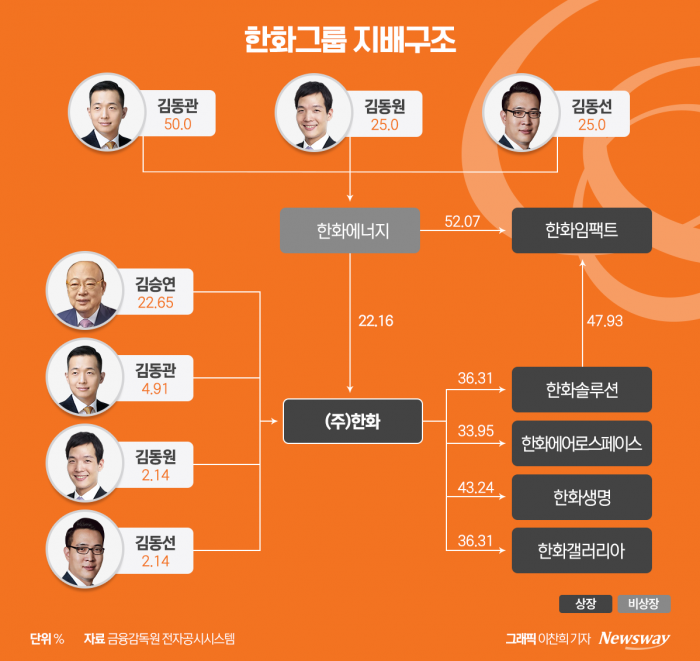

현재 한화그룹의 최대주주는 김 회장으로, 지분 22.65%를 확보하고 있다. 반면 ▲김동관 부회장 4.91% ▲김동원 한화생명 사장 2.14% ▲김동선 한화갤러리아 부사장 2.14% 등 삼형제의 지분율은 크지 않다.

하지만 '옥상옥' 구조의 한화에너지를 활용하면 지배력이 크게 올라간다. ㈜한화 2대 주주인 한화에너지는 1·2·3남이 각각 50%, 25%, 25%의 지분을 가진 회사로, 사실상 '오너3세→한화에너지→㈜한화'로 이어지는 지배구조 중심에 서 있다.

앞서 한화에너지는 지난 7월 책임 경영을 이유로 ㈜한화 보통주식을 공개매수해 지분율을 9.7%에서 14.9%로 높여 2대 주주로 올라섰다. 이번 지분 매입으로 지주사 지분율을 22.16%까지 끌어올렸다. 이로써 김승연 회장을 비롯한 총수일가의 ㈜한화 지분율은 55.83%가 된다.

한화그룹 관계자는 "양사는 이번 거래가 두 회사 모두의 이익에 부합한다고 판단했다"며 "고려아연이 보유한 지분의 시장 매각 가능성을 해소해 일반주주의 이익을 제고하는 효과도 기대할 수 있다"고 설명했다.

재계 관계자는 "최근 한화그룹은 지배구조 개편을 이어가면서 경영권 '3세 경영' 승계 작업에 한층 속도가 붙은 모습"이라며 "이 과정에서 한화에너지를 활용하고 있고, 이번 지분 매입도 승계와 무관하다고 평가할 수 없다"고 말했다.

관련기사

뉴스웨이 김다정 기자

ddang@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글