금융당국, 사업모델 현실화 가능성 높게 평가업계선 신용평가 모델 성공 가능성 “모르겠다”

카카오뱅크와 케이뱅크가 인터넷전문은행 예비인가를 획득한 가운데 국민들의 관심은 중금리 대출 활성화에 쏠리고 있다.

인터넷전문은행의 도입은 중간 신용등급의 국민이 제1금융권인 시중은행에서 대출을 거부당할 경우 30%대 고금리의 대부업체 등으로 내몰리는 것을 막겠다는 것이 도입 근거 중 하나였다.

이에 따라 예비인가를 취득한 카카오뱅크와 케이뱅크 역시 당국에 제시한 사업모델 가운데 중금리 대출 서비스에 가장 큰 무게를 두었다.

30일 금융당국에 따르면 중금리 대출 활성화를 위해 카카오뱅크는 ‘카카오스코어’, 케이뱅크는 ‘핀테크 스코어링’ 등 새로운 신용평가 모델을 제시하고, 중금리 대출에 혁신을 불러오겠다고 밝혔다.

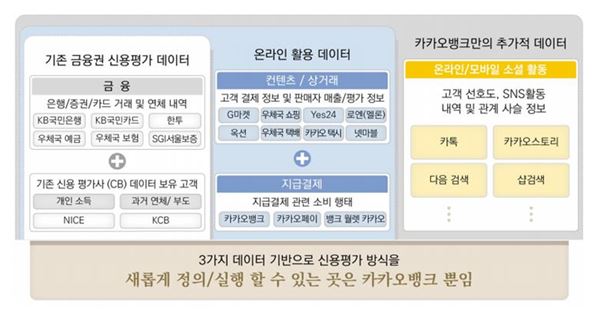

카카오뱅크는 금융소비자의 거래 및 연체 내역과 개인소득 등 기존 금융권 신용평가 데이터에 G마켓, 옥션, 우체국 쇼핑 등 온라인 쇼핑의 결제 및 판매자 매출·평가 정보 를 추가한다.

특히 카톡, 카톡 스토리 등 온라인·모바일 소셜 활동 내역도 신용평가에 반영하겠다는 계획이다.

케이뱅크 역시 기존 금융권 신용평가 데이터에 KT, BC카드, KG이니시스, 모빌리언스, 다날 등 광범위한 금융소비자의 지불결제 정보를 신용평가에 반영한 신용평가 모델을 제시했다.

두 은행은 이와 같은 신용평가 모델 개발을 통해 기존 금융권에서 소외받던 중위 신용등급 고객을 발굴해 10%대의 중금리 대출을 공급할 예정이다.

문제는 이러한 혁신적인 신용평가 모델의 현실 구현 가능성과 대출채권의 높은 부실화 가능성을 배제할 수 없다는 점이다.

이에 지난 29일 예비인가자 발표 당시 “두 은행이 제시한 사업모델을 현실화 하지 못했을 때 당국은 어떠한 대응에 나설 것 인가”라는 지적이 나오기도 했다.

업계에서는 인터넷전문은행 신용평가 시스템의 성공 가능성에 의구심을 던지고 있다.

은행권 관계자는 “인터넷은행의 성공은 중금리 대출의 부실화를 얼마나 낮추느냐에 있지안겟냐”며 “두 은행의 신용평가 시스템이 얼마나 효율적일 지는 뚜껑을 열어봐야 알수있다”고 밝혔다. 그러나 이 관계자는 “당장 시중은행의 신용평가 시스템을 뛰어넘기에는 무리가 있을 걸로 보인다”고 덧붙였다.

즉, 인터넷전문은행의 중금리 신용대출 신용평가 시스템이 안착하기 위해서는 상당한 시간이 필요하다는 분석이다.

인터넷전문은행이 흑자로 전화하기위해서는 최소 3년의 시간이 필요하다는 학계의 분석 역시 이를 뒷받침 하고 있다.

따라서 업계에서는 중금리 대출의 활성화를 위해서는 금융당국의 지원이 뒷받침되야 한다는 것이 중론이다. 당국이 길잡이 역할을 충실해 해주어야 한다는 것.

이에 대해 금융위는 두 은행의 사업모델 현실화 가능성을 높게 보고 있다. 도규상 금융위원회 금융서비스 국장은 “두 은행의 사업모델 현실화는 대국민 약속”이라며 “두 은행이 충분히 사업모델을 현실화 할 수 있을 것으로 생각한다”고 밝혔다.

조계원 기자 chokw@

뉴스웨이 조계원 기자

chokw@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글