팬데믹 이후 서비스·부동산업 대출 급증···잠재 부실 위험↑은행권 中企 대출 담보 의존···성장성 높아도 자금줄 '뚝' 자산 건전성·자금중개기능 악화···"여신심사 고도화 절실"

13일 금융권에 따르면 이복현 금융감독원장은 지난 7일 중소기업 및 금융권 관계자들과 만나 중소기업 금융의 향후 추진 과제를 논의했다. 이날 이 원장은 가계대출과 부동산 금융이 확대되는 동안 기업에 대한 생산적 금융은 줄었다고 지적했다.

특히 이 원장은 은행권의 중소기업금융이 담보와 보증에 의존하고 있어 성장 잠재력이 있는 중소기업이 자금을 공급받기 어렵다고 꼬집었다. 금감원에 따르면 은행의 중소기업 대출 가운데 담보·보증 비중은 매년 높아지는 추세다.

지난 2015년 66.7%였던 담보·보증 비중은 2022년 79.2%, 올해 9월엔 80.7%로 껑충 뛰었다. 구태의연한 은행권의 대출 심사가 미래 핵심 먹거리 산업의 성장을 가로막고 있다는 게 금융당국의 판단이다.

금융권에 따르면 지난달 은행권의 기업 대출은 전월 대비 8조1000억원(0.6%) 증가했다. 이 가운데 대기업은 1.1%, 중소기업은 0.5% 증가한 것으로 집계됐다. 은행권은 금융당국의 가계대출 관리기조 강화에 따라 기업 대출을 꾸준히 늘리고 있는 추세다.

문제는 기업 대출의 '질'이 떨어지고 있는 점이다. 기술력을 갖춘 중소기업보다 부동산업, 도소매업, 음식·숙박업 등 비생산적인 업종에 대출이 집중되면서 자원배분의 효율성이 크게 악화됐다는 지적이다.

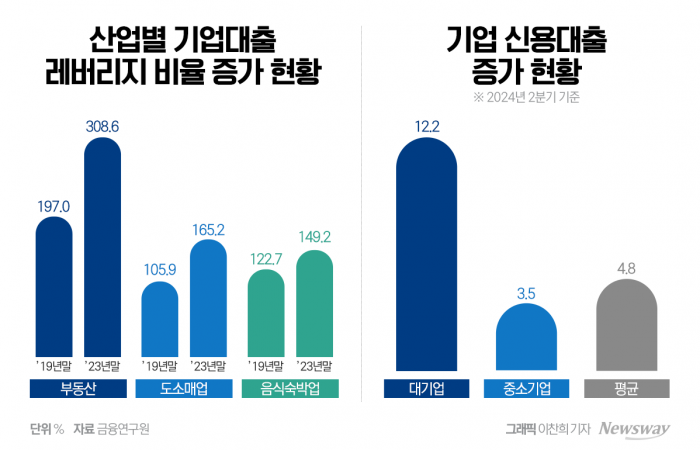

한국금융연구원에 따르면 코로나19 팬데믹이 끝난 이후 현재까지 내수 부진과 직접 관련된 부동산업과 서비스업종에 기업 대출이 쏠렸다. 지난 2019년 말부터 지난해 말까지 부동산업, 도소매업, 음식숙박업의 기업 대출 레버리지 비율은 각각 197.0%에서 308.6%, 105.9%에서 165.2%, 122.7%에서 149.2%로 높아졌다. 이는 글로벌 평균인 90.6%를 크게 웃도는 수준이다.

이에 대해 신용상 금융연구원 연구위원은 "도소매업과 음식·숙박업 부문의 대출 증가는 팬데믹 발발로 인한 경기침체를 극복하는 과정에서 불가피한 측면이 있다"면서도 "부동산업으로의 대출 집중은 효율적 자원배분이라는 금융 본연의 역할에 심각한 문제를 야기한다"고 지적했다.

이 같은 기업 대출의 쏠림현상은 잠재적인 부실 및 위기 요인이 될 것으로 우려된다. 기업 대출이 가져오는 부가가치 창출액이 낮아지면서 국가적인 성장잠재력까지 훼손될 것이라는 게 신 연구위원의 판단이다.

내수 부진이 장기화되면서 이 같은 우려는 현실화되고 있다. 한국은행이 황정아 더불어민주당 의원실에 제출한 자료에 따르면 올해 6월 말 기준 국내 은행들의 개인사업자 대출 연체액은 2조6000억원으로, 관련 통계를 수집한 2008년 이후 최대치다. 개인사업자의 대출 연체액은 2022년 3분기부터 8분기 연속 증가세를 이어가고 있다.

일각에선 은행권의 신용리스크 완화와 산업경쟁력 강화를 위해 중소기업에 대한 여신심사 시스템이 한층 고도화돼야 한다는 목소리가 나온다. 담보보다 기술과 혁신성을 고려한 대출이 확대될 수 있도록 구조적인 변화가 뒤따라야 한다는 얘기다.

신 연구위원은 "생산성과 괴리된 구조적인 기업 대출을 금융기관이 자체적으로 개선해야 한다"며 "한정된 자원의 효율적 배분이라는 금융 본연의 '자금중개기능'을 제고하기 위한 노력이 필요하다"고 말했다.

뉴스웨이 박경보 기자

pkb@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글