이커머스 비중 절반 육박···장보기 수요도 흡수비대면 소비 패러다임 전환에 내식 문화 대세로

‘비대면 강화’가 생존을 결정하는 핵심 키워드가 되면서 유통·식품업계도 발 빠르게 변화에 나섰다. 유통업체들은 온라인 채널 강화와 배달 및 퀵커머스 사업을 위한 대규모 투자를 단행하고 있고 식품업체들도 HMR 사업 확대에 팔을 걷어붙였다.

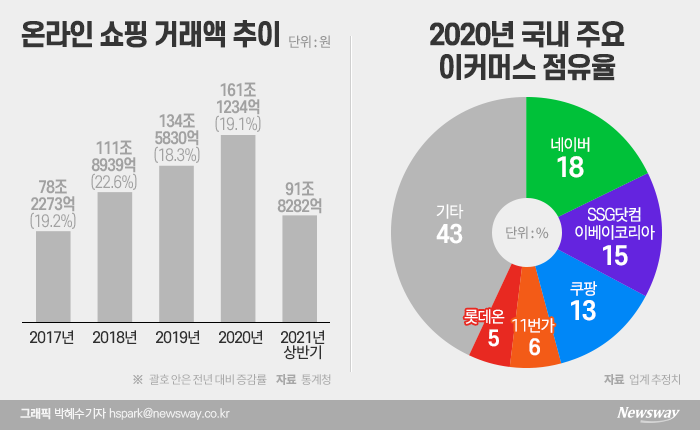

◇5060까지 온라인 쇼핑···이커머스 힘 싣는 유통 공룡 = 코로나 팬데믹이 시작된 지난해는 유통업계 전체 매출에서 차지하는 온라인 매출의 비중이 오프라인 매출과 한 자릿수대로 좁혀진 첫해였다. 유통산업의 주류가 오프라인에서 온라인으로 재편되는 현상은 수년째 지속 중이나 지난해부터 그 속도가 아주 빨라졌다.

산업통상자원부가 발표한 유통업체 매출 동향을 살펴보면 지난해 온·오프라인 유통업체 매출 비중은 온라인이 46.5%, 오프라인이 53.5%로 불과 7%포인트 차밖에 나지 않았다. 2018년에는 오프라인 유통업체의 매출 비중이 62.2%, 온라인 유통업체의 매출 비중이 37.9%로 큰 차이가 났으나 2019년에는 오프라인 58.8%, 온라인 41.2%로 격차가 17%포인트까지 줄어들었다. 이 격차가 코로나 팬데믹이 발생한 지난해에는 더 크게 좁혀진 것이다.

올 상반기에도 이 같은 변화가 뚜렷하다. 상반기 업태별 매출 비중은 오프라인이 52.0%, 온라인이 48.0%로 그 차이가 4%에 불과하다. 이 같은 추세대로라면 올 연말에는 오프라인과 온라인의 비중이 거의 동일해질 것으로 예상된다.

특히 오프라인 채널의 전유물로 여겨졌던 ‘장보기’ 수요가 온라인으로 대거 이동했다. 통계청에 따르면 지난해 온라인 채널에서의 식품(음·식료품, 농·축·수산물) 거래액은 2019년보다 52.6%나 급증했다.

또 온라인 채널에 익숙하지 않은 중장년층이 대거 온라인 채널로 유입됐다는 점도 눈길을 끈다. 하나금융연구소가 2019년 1월부터 2020년 12월까지 총 2년간의 하나카드(개인 신용카드 및 체크카드 기준) 온라인 결제 데이터를 분석한 결과 40대 이상 중장년층의 온라인 카드 결제 규모가 지난해 급격히 늘어난 것으로 조사됐다. 대표적으로 쿠팡에서는 40대와 50대, 60대 이상의 지난해 결제 금액이 전년 대비 각각 108%, 123%, 148%씩 증가했다.

이에 전통적인 유통 기업들은 ‘온라인 대전환’에 속도를 내고 있다. 최근 신세계그룹은 이커머스 몸집을 키우기 위해 이커머스 업계 3위 이베이코리아를 3조4404억원을 들여 인수했다. 이번 인수합병(M&A)은 신세계그룹 역사상 최대 규모다. 이와 함께 신세계그룹은 지난 3월 국내 이커머스 1위 기업 네이버와 협력관계도 구축했다.

롯데쇼핑은 이커머스 조직 정비에 나서면서 하반기 체질 개선에 고삐를 죄고 있다. 이달 초에는 백화점·마트·슈퍼 등에 흩어져있던 온라인 관련 인력을 이커머스사업부로 합쳐서 운영하는 조직개편을 단행했다. 또 통합 애플리케이션 ‘롯데온’은 식자재 전문관 ‘푸드온’을 오픈하며 전문 버티컬 플랫폼 구축에 속도를 내는 중이다.

GS리테일은 7월 리테일과 홈쇼핑 통합 법인을 출범하며 본격적으로 이커머스 시장에 진출했다. 이를 앞두고 GS리테일과 GS홈쇼핑의 디지털 커머스 조직을 통합 디지털커머스BU도 신설했다. 통합 온라인 몰인 ‘마켓포(Market For)’ 또한 이 조직에서 담당한다.

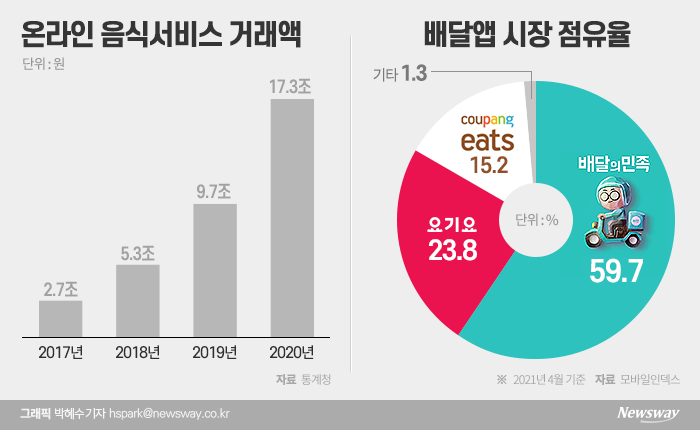

◇비대면 배달서비스 수요 증가에 ‘퀵커머스’ 시장 활짝 = ‘비대면’ 소비 트렌드는 유통채널 뿐만 아니라 외식 시장에서도 거세게 불고 있다. 식당과 카페에서 인원 제한과 시간제한이 발생하면서 외식이 통제되다 보니 자연스레 배달음식의 인기가 치솟으면서다.

통계청에 따르면 온라인 음식 서비스 거래액은 2018년 5조2731억원, 2019년 9조7328억원에서 지난해 17조3336억원으로 전년보다 2배 가까이 성장했다. 올 상반기 거래액은 11조9554억원을 기록하며 이미 지난해의 절반 수준을 크게 넘어섰다.

국내 배달 애플리케이션(배달앱)의 성장세도 뚜렷하다. 앱·리테일 분석 서비스 와이즈앱에 따르면 국내 배달앱 1위 배달의민족의 올해 상반기 결제 추정금액은 8조5591억원으로 지난해 상반기 대비 94% 증가했다. 배달의민족의 반기 결제액은 코로나19가 시작된 지난해 상반기 4조4172억원에서 지난해 하반기 6조2000억원으로 성장했는 올 상반기에는 이를 또 넘어서며 역대 최대치를 기록한 것이다.

배달 플랫폼 업계 전체의 이용자 수도 빠르게 증가했다. 모바일인덱스에 따르면 배달의민족 활성 이용자 수(MAU)는 지난 2월 1728만명에서 7월 2074만명으로 20% 늘었다. 같은 기간 요기요도 697만명에서 819만명으로 증가했고, 쿠팡이츠는 391만명에서 526만명으로 크게 상승했다.

음식에 국한됐던 배달 서비스 분야는 생활용품 등 비(非) 음식 분야로도 확대됐다. 편의점, 마트는 물론 화장품, 백화점업체까지 배달시장에 뛰어들면서 유통업계에서는 ‘퀵커머스’ 시장이 화두로 떠올랐다.

퀵커머스는 빠른 배송을 뜻하는 ‘퀵(quick)’과 상거래를 의미하는 ‘커머스(commerce)’를 합친 단어다. 온라인에서 주문한 상품을 30분~1시간 이내에 원하는 곳으로 배달해 주는 서비스를 말한다.

퀵커머스 시장의 포문을 연 곳은 배달의민족이다. 배민은 2019년 생필품 등을 1시간 이내에 배송하는 ‘B마트’를 선보였다. 우아한형제들의 모회사 딜리버리히어로가 공개한 자료에 따르면 B마트는 지난해 연간 1억700만유로(한화 약 1450억원)의 매출을 기록했고, 주문 건수는 1000만 건을 넘었다.

배민의 B마트가 선전하자 경쟁사에서도 비슷한 서비스를 선보이며 퀵커머스 시장 잡기에 나섰다. 요기요 ‘요마트’를 운영하고 있으며, 쿠팡이츠는 최근 ‘쿠팡이츠 마트’를 론칭해 서울 일대에서 시범운영에 들어갔다. 딜리버리히어로는 전 세계 퀵커머스 시장 규모가 2030년 600조원 규모로 늘어날 것이라고 보고 있다.

유통업체들도 퀵커머스 시장에 속속 뛰어들고 있다. GS리테일은 매물로 나온 배달앱 요기요(딜리버리히어로코리아)를 최근 사모펀드와 함께 약 8000억원에 인수했다. 현대백화점은 식품 전문 온라인몰 ‘현대식품관 투홈’을 통해 콜드체인 시스템을 갖춘 전기 트럭인 ‘이동형 MFC’를 활용한 퀵커머스 서비스를 선보였다. 롯데쇼핑의 기업형 슈퍼마켓(SSM) 롯데슈퍼도 일부 점포에서 퇴근길 1시간 배송 서비스를 제공 중이다. 이마트의 SSM 이마트에브리데이는 온라인 태스크포스(TF)를 구성하고 퀵커머스 시장 진출을 저울질하고 있다.

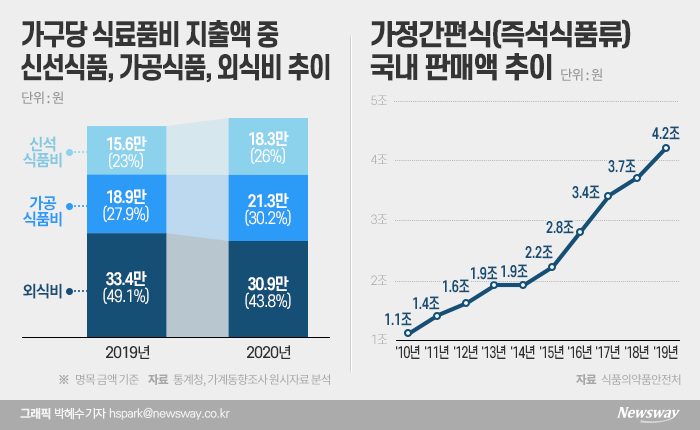

◇식사는 집에서···내식 발달과 HMR 시장의 성장 = 비대면 소비 트렌드에 따른 ‘내식 시장’의 성장은 식품·외식업체들에도 지대한 영향을 미쳤다. 외출을 자제하고 집에서 식사하는 소비자가 늘고 있는데, 특히 집에서 간편하게 식사를 만들 수 있는 HMR과 밀키트 시장의 성장세가 뚜렷하다.

HMR 시장은 최근 5년여간 조금씩 성장해왔으나 지난해에는 간편식을 처음으로 구매한 가구가 증가하면서 더욱 급격하게 성장했다. 식품의약품안전처에 따르면 국내 HMR 판매액은 2018년 3조7000억원에서 2019년 4조2000억원으로 성장했고 지난해에는 5조원을 넘긴 것으로 추정된다.

데우기만 하는 즉석 식품류인 HMR 외에도, 재료가 손질 및 준비된 상품인 ‘밀키트’ 시장도 주목받고 있다. 유로모니터, 한국농촌경제연구원 등에 따르면 국내 밀키트 시장의 규모는 2017년 15억원에 불과했으나 2019년 370억원까지 성장했고 지난해에는 1000억원을 넘어섰다.

지난해가 HMR 시장 ‘원년’이라면 올해부터는 ‘고급화’가 중심이 될 전망이다. 식품업체들의 경우 지난해 코로나19로 예상치 못한 수혜를 입으면서 크게 늘어난 매출을 기반으로 HMR 투자를 확대하고 있다. CJ제일제당은 지난해 11월 ‘비비고’의 상위 브랜드인 ‘더비비고’를 내놨다. 대상 청정원은 간편식 브랜드 ‘호밍스’를 최근 선보였고, 샘표도 ‘티·아시아’ 커리를 출시하는 등 상온 HMR 사업을 확장 중이다. 동원F&B는 ‘양반’ 브랜드의 제품군을 확장해 한식HMR 대표 브랜드로 키운다는 구상을 내놨다. 롯데푸드는 김천공장 증축을 통해 HMR 생산 확대에 나섰다.

이와 함께 식품업체들은 온라인 장보기 수요 증가에 대응해 D2C(direct to consumer, 소비자 직거래) 사업을 강화하는 식품업체도 늘어나고 있다. 유통채널에 제품을 공급하는 기존의 방식에서 벗어나, 직접 자사몰에서 상품을 팔아 가격 경쟁력을 확보하고 소비자 빅데이터를 확보할 수 있다는 장점 때문이다.

CJ제일제당은 공식 온라인몰인 CJ더마켓을 지난해 재정비했고, hy(옛 한국야쿠르트)는 지난해 말 온라인몰 하이프레시를 대폭 확대한 온라인 통합 플랫폼프레딧을 론칭했다. 동원그룹 역시 동원F&B 온라인사업부의 식품 전문 쇼핑몰(동원몰)과 동원홈푸드 HMR(가정간편식) 사업부의 온라인 장보기 마켓(더반찬&), 동원홈푸드 금천사업부의 축산 온라인몰(금천미트)을 ‘동원홈푸드 온라인사업 부문’으로 통합했다.

외식업체들의 경우 방문객 감소와 영업시간 제한으로 직격탄을 맞으면서 각사 패밀리레스토랑 이름을 내건 ‘레스토랑 간편식(RMR)’ 사업에 뛰어들고 있다. CJ푸드빌은 ‘빕스’의 이름을 건 RMR제품을, 이랜드이츠는 ‘애슐리’ 이름을 건 RMR제품, 신세계푸드는 ‘올반’의 HMR 브랜드를 내놨다.

뉴스웨이 김다이 기자

dayi@newsway.co.kr

뉴스웨이 김민지 기자

kmj@newsway.co.kr

뉴스웨이 정혜인 기자

hij@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글