두산에너빌리티 알짜 자회사 잃고, 두산밥캣 합병 비율 불만주가도 매수청구가 하회해 매수청구권 행사 가능성 커져SK는 이노베이션 합병비율 유리하게 산정···E&S 시너지 기대

22일 오전 9시33분 기준 두산에너빌리티는 전 거래일 대비 0.50% 오른 2만300원에 거래 중이다. 이날 가스터빈 부문에서 1년 만에 수주 1조원을 넘어섰다는 소식에 투심이 일부 회복된 것으로 보인다. 두산밥캣은 지난 19일 대비 1.32% 내린 4만8600원에 거래되고 있다. 두산그룹이 두산로보틱스와 두산밥캣의 합병 시기를 내년 상반기로 확정했단 소식에도 주가 약세가 이어지는 모습이다. 지난 11일 두산그룹의 지배구조 개편 발표 이후와 비교하면 두산에너빌리티와 두산밥캣 주가는 이날까지 각각 7.09%, 5.77% 하락했다.

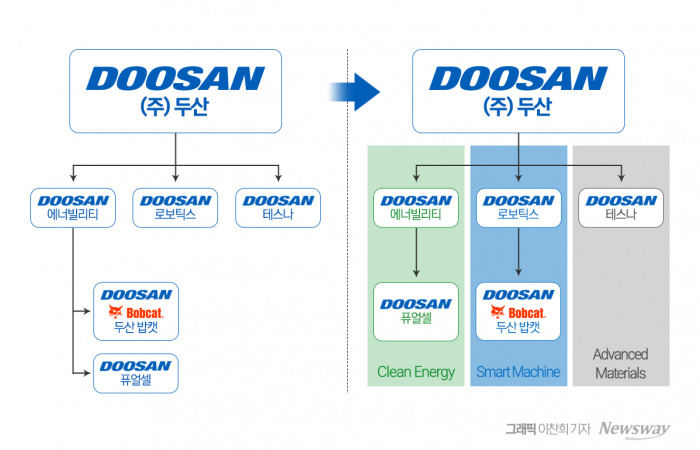

두산그룹은 두산에너빌리티 자회사인 두산밥캣을 상장 폐지한 후 두산로보틱스의 100% 자회사로 편입하는 구조 개편을 진행한다고 공시했다. 현재 '에너빌리티-밥캣-로봇틱스'인 구조를 '에너빌리티-로보틱스-밥캣'으로 바꾸겠다는게 주요 내용이다. 두산로보틱스와 두산밥캣의 합병비율은 1대 0.63로 정해졌다.

밥캣 주주들 사이에선 비율 산정 과정에서 기업가치가 제대로 반영되지 않았다는 거센 반발이 제기된 상태다. 합병안대로 계산하면 두산밥캣 주식 100주를 가진 주주들은 합병 후 두산로보틱스 주식 63주를 받게 된다. 지난 19일 종가 기준으로는 두산밥캣 100주에 492만5000원이었던 지분 가치가 두산로보틱스 63주, 528만5700원으로 확대된다.

지분 가치 확대라는 이득을 볼 수 있음에도 반발하는 건 적자 회사가 알짜 회사를 자회사로 품는 구조기 때문이다. 두산로보틱스는 연결 기준 작년 연간 매출액이 530억원에 불과하고 순손실 규모는 159억원에 달한다. 반면 두산밥캣은 지난해 매출 9조7590억원, 영업이익 1조3899억원을 기록해 그룹의 최대 알짜 회사로 꼽힌다. 두산밥캣 주주로써는 안정적인 실적과 건설장비 시장에서 확고한 지위를 갖춘 기업 주식을 내놓고, 적자인데다 테마주로 얽힌 기업인 회사 주식을 받아야 하기에 불만이 속출하는 것이다.

이번 구조 개편을 통해 핵심 자회사 지분을 잃게 된 두산에너빌리티 역시 주주간 분위기가 싸늘하다. 기존 두산에너빌리티 주주는 분할에 따른 일부 지분 감소와 함께 두산로보틱스 신주를 배정받기로 했다.

여기에 주가 하락으로 두산에너빌리티 주주들이 매수청구권을 행사할 가능성도 커졌다. 두산에너빌리티는 지난 19일 종가(2만200원)가 매수청구가(2만890원) 아래로 떨어진 상태다. 매수대금은 6000억원에 불과하다. 구조 개편에 반발한 두산에너빌리티 주주들이 매수청구권을 행사해 그 규모가 6000억원을 초과할 경우 분할합병이 무산될 수 있다. 지난 3월말 기준 두산에너빌리티 소액주주 비율은 63.4%다.

두산밥캣은 매수청구가 5만459원, 매수대금 1조5000억원을 제시했다. 두산밥캣 역시 전 거래일 종가(4만9250원)가 매수청구가를 하회하고 있다. 다만 매수대금에 해당하는 지분율은 29.6%(2972만7105주)로 초과 청구 가능성이 낮아 보인다.

결국 두산에너빌리티 주주들의 매수청구권 행사 여부가 지배구조 개편 성사를 가를 것으로 분석된다. 정동익 KB증권 연구원은 "두산그룹의 이번 계획이 성공하기 위해서는 매수청구권이 과도하게 행사되지 않아야 한다"며 "원전시장에 대한 기대감 등이 지속되면서 두산에너빌리티 주가가 매수청구가 위에서 유지될지가 관건"이라고 내다봤다.

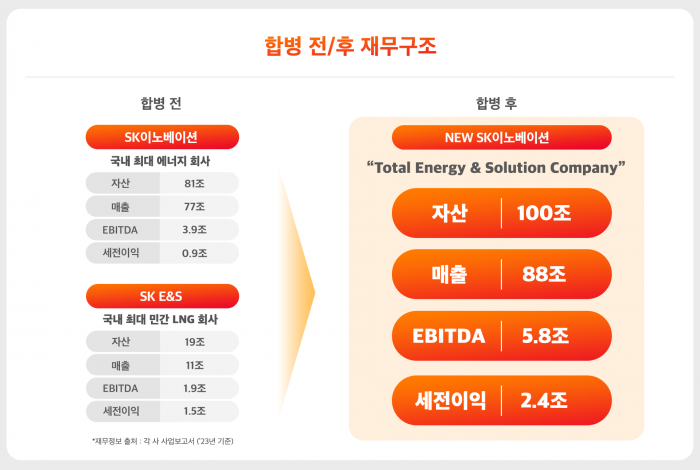

SK도 지배구조 개편안을 발표했지만 두산에 비해 합병 비율 잡음이 적다. 지난 17일 SK이노베이션과 비상장 계열사 SK E&S는 합병 비율 1대 1.19로 결정됐다. 이에 따라 SK E&S 보통주 100주를 갖고 있는 기존 주주는 SK이노베이션 주식 119주를 받을 수 있게 된다. 기존 합병 비율은 1대2까지 거론됐지만, 시장 분위기를 보고 절충안을 찾은 모양새다.

최근 주가가 저평가된 SK이노베이션에 유리한 조건의 합병 비율을 선택했다는 분석이 나온다. 합병가액을 순자산가치보다 낮게 책정된 기준시가로 삼아서다. 상장법인인 SK이노베이션의 합병가액은 기준시가에 따라 주당 11만2396원으로 결정됐다. 자본시장법상 상장법인의 합병가액은 기준시가로 정하는 것이 원칙이지만 기준시가가 자산가치에 못 미칠 경우 자산가치 기준으로 정할 수 있다. SK이노베이션 자산가치는 주당 24만5405원이지만 그에 비해 낮은 기준시가를 합병가액 기준으로 삼았다.

합병 후 SK이노베이션의 신주 발행으로 기존 주주들의 보유 지분 가치는 희석되지만, 유리한 합병 비율과 SK E&S의 현금 창출력이 더해져 시너지가 날 것이라는 분석이다. SK이노베이션의 매수청구가는 8만6326원으로 이날 종가(11만2000원)보다 낮다. 이진호 미래에셋증권 연구원은 "SK E&S 흡수합병은 SK이노베이션에 매우 긍정적"이라며 "합병비율이 유리하고 E&S의 상각 전 영업이익(EBITDA) 약 2조원이 현금 흐름을 개선해 줄 것이며 E&S의 RCPS 3조원에 대한 우려 해소 가능성이 높아졌다"고 평가했다.

관련기사

뉴스웨이 유선희 기자

point@newsway.co.kr

저작권자 © 온라인 경제미디어 뉴스웨이 · 무단 전재 및 재배포 금지

댓글